就在美股似乎正從 1 月和 2 月的回調中復蘇之際,市場似乎又开始轉跌了。納斯達克綜合指數目前較 3 月份的反彈高點低近 6%,較近期峰值低 15%。

實際上,該指數自去年 11 月的高點下跌 22% 後,目前已接近上月的低點。可以理解的是,這讓許多投資者懷疑納指是否還會繼續大跌。

雖然投資者一般都希望在股價回落時买入好股票,但也不想過早介入。這相當於接住掉下來的刀子。如果你的時機很完美,這是很好的,但這也是一個非常危險的嘗試。

或許,從一开始就不應該有人對這些事情過於擔心。

爲何納指最弱?

自去年年中以來,通貨膨脹一直很嚴重,盡管美聯儲承諾要遏制通脹,但它對付物價上漲的關鍵武器是提高利率。

貸款成本上升已經對房地產市場造成了影響,但在情況好轉之前,這方面的情況可能會變得更糟。

與此同時,俄烏衝突還在持續,並產生了各種負面的經濟連鎖反應。長期影響仍然難以衡量。

另外,英國發現了 COVID-19 病毒的另一種變體,證明了新冠病毒的韌性,這將阻礙經濟實現完全的恢復。

難怪美股再次陷入困境,而高估值的科技股更是首當其衝。

不過,對於可能只會帶來短期不利影響的問題,要小心不要妄下任何長期結論。五年後,這些都不重要了。

美股長期仍將上漲

更重要的是,長期看,上漲是美股的常態。

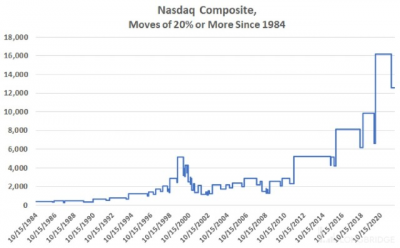

下圖是納斯達克綜合指數的圖表。不過,這個階梯狀的圖表並不是日 K 线,而是反映了 1984 年以來,出現 20% 或以上波動的變化。

這其中有兩個明顯的結論:

首先,盡管過去幾周市場波動劇烈,但市場走勢並沒有什么不尋常之處。事實上,20% 或更多的修正 (技術性熊市) 實際上是相當普遍的。自 1986 年以來,一共出現了 33 次。第二點,也是更重要的一點是,在所有情況下,納指都會反彈至更高的高點;在大多數情況下,這一指數在幾周內就會創新高。可以买了?

自上世紀 80 年代中期以來,在納指經歷的 33 次重大回調中,一旦觸底,該指數將會出現明顯的反彈:

在一個月內平均上漲近 8%。三個月後,該指數通常上漲了 13.7%。在跌至低點後的六個月裏,納指平均上漲了近 20%。12 個月後,納指通常會上漲至 26.7%。這種趨勢有明顯的異常值。其中大多數都是在 2000 年和 2001 年形成的,當時以科技股爲主的納指遭受重創。

那次熊市持續了很長一段時間,持續壓制了復蘇的努力,並把市場推得更低。

在 2008 年 3 月至 2009 年 3 月期間,納指蒸發了近 24% 的市值。隨後終於觸底,標志着歷史上最長牛市的拐點。

不過,從統計學上講,股市在崩盤後很快就會走高的可能性仍然很大。

當然,不確定的是底部在哪裏。也許是三月的低谷,也許不是,要等到事後才會知道。不過,在這個問題上,看多比看空更有可能賺錢。

自 1986 年以來,納指調整的平均時間是不到 90 個日歷日,平均下跌 25%。

而從去年 11 月的高點到 3 月的低谷,累計下跌了 22%,時間爲 112 天。

不要想太多

雖然所有的數據和上面的圖表都很有趣,但這並不是真正驅動市場的因素。

試圖精確把握市場漲跌是一個傻瓜的遊戲。

任何一致性都不可能成功。這就是爲什么大多數短线交易者不僅不能跑贏市場,而且還會賠錢。

短期波動看起來很容易預測,但它主要是由情緒驅動的——而情緒是不可預測的——市場也是如此。

不過,股票確實反映了其標的公司的長期價值,這就是爲什么真正的 “买進並持有” 人群往往會在股票上表現良好。

這些人甚至沒有考慮過現在是不是买進的好時機。他們只知道,在短暫的動蕩時期,完全退出市場的風險要比進入市場的風險更大。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:納指進入技術性熊市之後,爲何更應該看漲?

地址:https://www.breakthing.com/post/8442.html