點擊上方「小凡不懂投資」可關注並星標。文章僅用於記錄個人投資心得,不構成投資建議。

這是小凡的第 17 篇原創文章

昨晚最重磅的消息莫過於央行的“指導商業銀行依法有序調整存量個人住房貸款利率”,要知道上個月,央行貨幣政策司司長的用詞還是“支持和鼓勵”,如今變成了“指導”。

這種量級的部門講話和發文絕不會是隨口說說,每一個詞都是及其考究的,“指導”意味着後續肯定會出台相關的紅頭文件,同時督導商業銀行按要求落實。

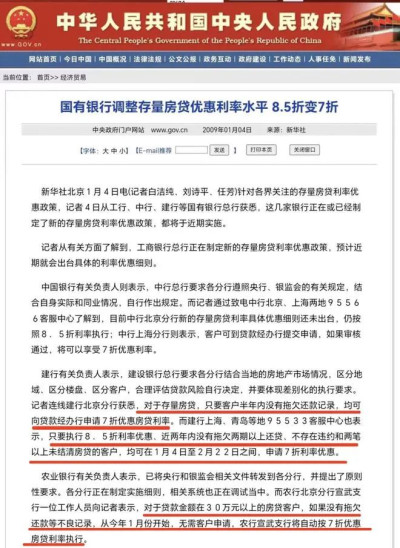

雖然這樣有違“契約精神”,但考慮到之前08年已有先例,好像又不是天方夜譚。

熟悉我的朋友都知道,銀行和地產在我的持倉中佔比不低,有個朋友說的很好,這裏引用一下:本以爲銀行和地產是難兄難弟、榮辱與共的關系,沒想到還能對衝風險。意思是央行力保樓市,讓銀行出血。

今天收盤,房地產开發板塊上漲1.40%,銀行板塊下跌1.35%。

目前來看,存量房貸利率降多少、怎么降都還是未知數。

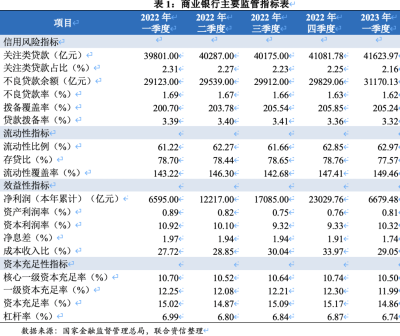

根據官方公布的數據,今年上半年商業銀行實現淨利潤1.3萬億元,同比增長2.6%,但增速較去年同期下降4.5個百分點;一季度商業銀行淨息差爲1.74%,較2022年末的1.91%繼續下降0.17個百分點。2021年這一數字還在2.0%以上。

通過放貸款賺錢,支付掉付給儲戶的利息,再除去人員、租金等運營成本,最終形成利潤,這是目前商業銀行的主要盈利模式。付息率下降意味着同等生息資產規模下,銀行的利潤就會減少。

不少人肯定會拍手稱快:半年時間你們坐在辦公室,就做個資金中介就能賺1.3萬億,早該出出血補貼老百姓了。說這樣話的人,其中可能有些也是當初痛罵銀行存款利率低的。

銀行本身是一個利潤前置、風險後置,且利潤及其容易調節的行業。當期利潤看起來高,但後面所隱含的未來所需要承擔的風險往往是被人們所忽視的。比如恆大的例子,再比如地方隱形債務,恐怕很少有人能說得清到底存在多大的雷,今年有的城投還在用年化10%的成本融資......

這也是爲什么監管機構需要設置各種五花八門的指標來對銀行進行監管,比如上圖中所展示的資本充足率、撥備覆蓋率、成本收入比等等。

對於銀行的利率定價,必須動態來看。

根據淨息差的公式:淨息差=利息淨收入/生息資產平均余額

=(生息資產利率*生息資產平均余額-計息負債利率*計息負債平均余額)/生息資產平均余額

=生息資產利率-計息負債利率*計息負債平均余額/計息資產平均余額

按照市場利率定價自律機制4月10日發布的《合格審慎評估實施辦法(2023年修訂版)》,淨息差的評分“警戒线”爲1.8%(含)。一季度商業銀行淨息差爲1.74%,已經跌破了這條线。

降房貸利率相當於降生息資產利率,所以銀行後期想要維持淨息差水平,就只能降計息負債(存款)利率。其本質,只是用一部分的資金去補貼了另一部分人,銀行還是承擔原有的那個角色。

銀行與實體並不是“吸血”與“被吸血”敵對關系,而是相輔相成的共生關系,爲了保持穩定的內生資本補充以及資本充足率水平,必須保證銀行的合理利潤和合理息差,這樣銀行才有余力去支持實體經濟。

這裏引用下中金的數據,根據“2035目標”隱含2021-2035年7%左右的名義GDP增速,對應銀行7%-8%的必要資產增速;考慮到30%左右的分紅比例,爲保持資本充足率不下降,估算銀行最低的長期ROE水平爲10%-11%,最低淨息差約爲1.6%-1.8%,當前銀行業ROE和息差已降至長期合理水平下限。

總結一下,不用過於擔心事件對銀行所產生的負面影響。如果真的开始降低存量房貸利率,那么銀行也可以通過降低存款利率來保證息差。退一萬步說,即使短期內資產質量無法有效改善(經濟好轉),銀行還可以通過釋放撥備來保證利潤的穩定增長,銀行的日子依舊可以過得很好。只有對於那些撥備覆蓋率較低、資產質量較差的銀行來說,未來的日子才是愈發難受。

到那時候,央媽難道救完樓市又來救銀行?

“原創不易,不賞也點個在看吧,比心!”

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:央行指導降低房貸利率,下一步救銀行?

地址:https://www.breakthing.com/post/84660.html