在惠譽一己之力的打壓下,美國昨夜上演股債雙殺。

道指下跌0.98%,標普500指數和納斯達克指數連續第二天走低,後者跌幅高達2.17%,創下了今年2月份以來最糟糕的單日表現。

投資者蜂擁拋售美債,10年期美債收益率一度飆升10個基點至4.12%,爲2022年11月以來的最高水平。30年期國債收益率達到4.2%,爲近9個月來的最高水平。

遙想2011年,標普在債務上限危機後取消了美國信用最高評級的次日,標普500指數暴跌7%,在隨後幾個月內跌入熊市,但11年維度來看依舊是牛市。

時任美聯儲主席本·伯南克曾說過:“每個看過報紙的人都知道,美國有一個非常嚴重的長期財政問題。”

12年後,這一幕重新上演,惠譽將美國評級從“AAA”下調至“AA+”。

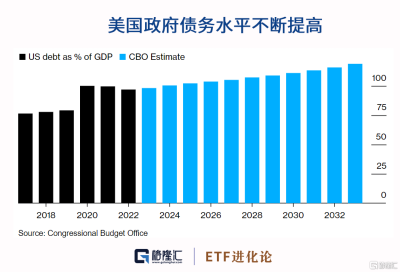

不一樣的是,美國聯邦債務佔GDP的比例從當時76%到如今的98%,美國的經濟也看起來比當時更有韌性。這一次會如何演繹?

韓國政府8月2日表示,爲防止國際評級機構惠譽下調美國國家信用評級引發國內外金融市場動蕩,將加強市場監督。

值此風聲鶴唳之際,美國財政部依舊我行我素,加大國債拍賣規模。

1

萬億美元抽水來襲!

當地時間8月2日,美國財政部表示,未來可能需要加大拍賣規模。將再融資操作債券發行規模提高70億美元至1030億美元,季度發行量高於上次的960億美元,略高於預期。

當地時間7月31日,美國財政部公布的數據顯示,美國財政部將7月至9月當季的借款淨額預期提高至1萬億美元,遠遠高於5月初預估的7330億美元,更是超出所有人的預期。

其實美國財政部提高發債規模也是不得已而爲之。

由於疫情刺激和減稅措施等,美國聯邦赤字的飆升,在美聯儲开啓1980年以來的暴力加息下,借貸成本飆升,美國國債利息支出已經從去年6000億美元飆升至今年上半年接近一萬億美元。

問題是,隨着前期低息債不斷到期,高息債不斷發行,如果美國一直強勢維持高利率,利息支出將會越來越多,倒逼美國財政部越借越多,市場預計明年利息支出將會突破兩萬億美元。

惠譽預測,到2025年,美國債務將達到GDP的118%,是頂級AAA評級的國家中位數39%的三倍。

美國以本國貨幣借款,只要有印刷機,它就永遠不會違約。然而,隨着利率上升推動融資需求增加,美國政府在沒有改變支出的前提下,想要走出借新還舊的惡性循環的難度越來越大。

資本已經开始聞風而動了。

對衝基金大鱷阿克曼表示,他正在做空30年期美國國債,“首先是對衝長期利率上升對股市的影響,其次是因爲我們認爲這是一個大概率的獨立押注。”他還表示,從供需角度看,長期國債看起來處於超买狀態。

需要重點留意的一點是,在美聯儲上半年階段性擴表以及債務上限的壓制下,美股流動性較爲可觀,然後這兩點在下半年都將迎來轉折點,具體邏輯在《牛回速歸!華爾街最大空頭倒下了》一文已經有詳細敘述。

尤其是在美國財政部快速擴表,與5月31日相比,7月28日的TGA增加了5010億美元,這導致美聯儲逆回購余額減少了5050億美元,美國銀行准備金減少了390億美元。

毋庸置疑,在美股連續5個月走牛的背景下,流動性的縮減將對美股下半年的走勢形成壓制。

同時,市場還在密切關注美聯儲9月加息的概念,昨天小非農就業人數依然比較強勁,ADP上月新增就業崗位32.4萬個,超過了市場預期。周五還會有大非農就業人數,可以重點關注一下。

在全世界的目光都圍繞在惠譽下調美國信用評級對金融市場的影響時,摩根士丹利昨日一份報告將火力燒到到A股身上。

2

大摩下調中國股票評級?

摩根士丹利分析師在一份報告中稱將中國股市的評級從“超配”下調至與“大市同步”,並表示中國面臨的結構性挑战和政策刺激的不確定性可能會制約市場的表現。

該分析師給出的理由是:寬松措施如果乏力平淡,可能不足以讓股價持續上漲,建議投資者獲利了結。

這份報告迅速引發市場關注,國內多家公募對此表示,“掐架沒用,大家投資理念、投資方法以及對市場的判斷不一樣。”

從7月26日之後,A股的一些超跌板塊率先展开估值修復,尤其是房地產、消費等順周期板塊已經累積了一定的漲幅,資金存在獲利了結的需求。

昨日北向資金淨賣出50億元,結束六連买,一定程度上也是獲利了結的表現。不過今日北向資金又重新流入,小幅淨买入5億元。

回溯A股從去年10月底的走勢來看,市場也是在經濟全面正常運行後,押注會出現“V型”復蘇,但該預期在被隨後的經濟數據證僞了,於是市場從3月开始從“強預期”迅速定價“弱復蘇”的現實。

上一次挨打還歷歷在目,市場自然會更謹慎。

不過從摩根士丹利基金現管的基金產品來看,對比上半年的業績和截至8月2日的業績來看,相關產品,不僅沒有可以獲利了結的產品,似乎並沒有受益於7月最後一個星期的反彈。其中大摩基礎行業混合反而多虧了7個點,大摩新興產業股票也多虧了5個點。

(本文內容均爲客觀數據信息羅列,不構成任何投資建議)

說回A股,從政策底角度來看,7月的會議有了超預期的轉變,尤其是對股票市場,更是久違提出了“活躍資本市場”,表明對股票有了更積極的態度。對房地產的表述轉變爲“供需關系新變化”,這些變化都對情緒有了極大的提振。

7月會議後,相關部門已經开始積極行動起來。先後有住建部、發改委、國資委、人民銀行等幾大主要部委陸續召开專題會議、座談會,尤其是在支持民營企業、鼓勵房地產和促進消費方面,相關文件更是一環節接一環,如促進民營經濟發展28條、擴大消費20條。

最終效果如何,還需要持續關注各部門的落實程度,以及市場對此的反饋。

更值得欣喜的是,今日官媒《經濟日報》發文《讓居民通過股票基金賺到錢,是擴大消費必要之舉》,再一次提振今日的A股市場,“牛市旗手”券商板塊領銜衝鋒。

3

24小時內,兩家官媒喊話

對於如何活躍資本市場,24小時之內,兩家官媒下場喊話,各顯神通。

8月3日,經濟日報在文章中指出,促消費,資本市場大有可爲。我國擁有2億多股民、7億多基民,資本市場“潛在購买力”不可小覷。

歷年數據來看,中國的最終消費支出佔GDP比重都超過50%,無疑是三駕馬車中重中之重的一環。

最新數據來看,在出口增速下降的情況下,今年上半年5.5%的經濟增速構成中,消費就貢獻了77.2%之高的佔比。下半年在外需走弱的背景下,內需的重要性不言而喻。

文章進一步寫道:想方設法提高居民財產性收入,讓居民通過股票、基金等渠道也能賺到錢,從而化消費意愿爲消費能力。從這個角度來說,發揮好資本市場的作用,是恢復和擴大消費的必要之舉。

對此,文章認爲要多措並舉提升市場活躍度,推動股市走出“慢牛”格局。

無獨有偶,8月2日,另一官媒證券日報發文稱,提高資本市場活躍度,可以從完善制度規則、創新金融工具等角度入手。例如適度加大融資融券力度。一方面,進一步擴大融資融券標的股票範圍。另一方面,可以考慮下調轉融資費率。

活躍資本市場下一步究竟會怎么做,我們可以繼續邊走邊看。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:突發!大摩“空襲”A股?

地址:https://www.breakthing.com/post/84970.html