富力地產劫數未盡。

4月6日,“華南五虎”之一的富力公布其2016年發行的債券“16富力04”展期兌付議案獲得債券持有人通過,債務壓力得到緩解的同時,富力還承諾“不逃廢債”。

4月8日,富力地產股價上漲5.97%,但當日收盤後,富力地產披露了3月份銷售額情況,總銷售收入同比下降56.8%。以此來看,富力還掙扎在生死邊緣。

從多年前身披“華南五虎”之一的榮光,到如今深陷債務問題,富力經歷了地產行業的大起大落。比其他已經消失的房企幸運的是,富力到現在爲止還活着,而不幸的地方則是富力的活力正在消散,生命值日趨薄弱,以至於外界對富力的看法,和對某些出險房企一樣,計算着富力與崩潰之間的距離,還有多遠。

債務懸頭

富力公布“16富力04”展期議案通過的時間,是在到期日的前一天。如果當天“16富力04”沒能就展期達成協議,那么第二天,富力就只剩下兩個選擇,要么還債,要么違約。

但早在3月16日,富力剛剛發布了一份關於公司債券存續期重大事項的公告,表示無法於兌付日前籌措到足額兌付資金,將與債券持有人就展期事宜進行溝通。

換句話說,不展期就只能違約了。

因此,展期議案給了富力一絲喘息的機會。公开信息顯示,“16富力04”債券總額19.5 億元,利率 6.7%,而根據展期方案,“16富力04”將展期一年。

自2022年4月7日开始的第三個月底先償還15%,並兌付本金2.92億元。在第6-11個月底,每個月各償還10%,償還本金金額約爲1.95億元。第12個月底,償還剩余的25%,兌付本金4.87億元。

但是這次展期僅僅給富力一次呼吸之間的放松,在前文提到的富力於3月16日公布的關於公司債券存續期重大事項公告中,出現兌付困難問題的除了“16富力04”,還有另外7筆債券。

“16富力04”的危機度過了,“16富力05”、“16富力06”、“16富力11”等債券還在排隊等待解決。

金角財經在上證交易所查詢到,富力此前發行的多筆債券即將迎來兌付日,以“16富力06”爲例,發行總額46億元,票面利率5.2%,根據富力2021年6月發布的《公司債券受托管理事務報告》顯示,彼時這筆債券余額爲9.95億元。

而到期日爲2022年5月16日,目前還剩下一個多月的時間。屆時,富力還將需要對這筆債券的兌付作出相應安排。此外,另一筆債券“16富力11”也將於今年10月19日迎來到期日。

和其他出險房企一樣,債務問題已經變成富力頭上的一把刀,座下的一顆雷。

截至2021年12月17日,富力存續境內公司債券余額146.65億元、存續美元債券余額50.60億美元,其中2022年公司面臨境內債券到期80.65億元、境內債券回售14.00億元、美元債券到期13.73億美元。

算下來,富力原本需要在2022年准備約231.65億元人民幣,以覆蓋境內外到期兌付及需要回售的債務。但根據富力3月31日發布的未經審計財報顯示,截至2021年底,富力地產持有現金211.03億元。

因此,“16富力04”的展期兌付只是解決了燃眉之急,向外不過傳遞了微弱的信心:即富力正在着手解決債務問題,希望投資者穩住別慌,但單筆債券的展期無法從根本上解決富力的債務問題。

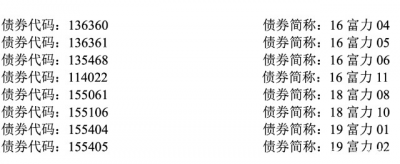

2021年12月17日,聯合資信下調富力地產主體和“16富力04"“16富力05"“18富力08"“18富力10"“19富力01”和“19富力02”的信用等級至AA+,評級展望爲負面。

資本市場對富力的信心已經下了一個台階。

瘋狂自救

爲了重新喚起資本市場的信心,富力想了不少辦法。

最好的辦法本應是提升業績,業績好轉了,信心自然也就回來了。但以當前的市場環境而言,這真不是一般的難。

財報顯示,富力地產2021年營業收入764億元,同比下跌11%,距離千億門檻更遠了一步,淨利潤更是跌到負值,當期虧損87.4億元。

盡管去年地產行業普遍不好過,但富力地產這份成績還是太過難看。

靠賣房已經靠不住了,節衣縮食、賣資產、質押資產,就順理成章成爲刀下魚肉。

“16富力04”在展期成功前,富力就以其持有的廣西富雅投資有限公司50%股權,以及旗下子公司廣州富力興盛置業發展有限公司持有的蘇州富景房地產开發有限公司50%股權,爲債券進行了質押增信。

其中,蘇州富景房地產开發有限公司50%股權對應的是蘇州天鵝港華庭項目,該項目位於太湖蘇州灣附近,鏈家上可以看到其參考均價爲28800元/平,高於目前蘇州一手房均價。廣西富雅投資有限公司50%股權對應的則是南寧富雅國際商業基地項目,該項目是南寧五象新區的地標項目之一。

質押優質項目爲債券增信或許是無奈之舉,但也展現出富力面臨的嚴峻形勢。

對於資本市場來說,企業債券是一種信用產品,是企業在向投資者借款籌措資金時,向投資者發行,承諾按一定利率支付利息並按約定條件償還本金的債權債務憑證。它的發行、流動和定價主要依賴於發行主體的還本付息能力,以及信用增進措施的保障能力。

增信指債券發行主體通過各種手段或措施,提高自身信用等級,增進債券信用,降低債券違約可能,從而降低債券持有人承擔的違約風險和損失。

這幾年,富力也在大力賣資產。

2021年,碧桂園服務以不超過100億元收購富力物業,此外,2021年1月和12月,富力分兩次將廣州空港物流園股權賣給黑石,合計收益約53億元。

僅這兩次出售資產,富力就收回153億資金,但這些資金仍未能幫助富力化解債務問題。

今年3月15日,富力地產公告稱,擬以9570.26萬英鎊的價格將位於英國倫敦的一個項目出售給遠東發展,相當於約9.77億港元。

但根據獨立估值師Savills (UK) Limited於2020年10月出具的估值報告,該項目的市值被評估爲1.65億英鎊,相當於約16.85億港元。因此,估計富力地產的這筆交易將帶來約6884.5萬英鎊的虧損,相當於約7.03億港元。

由此可見,富力手中的牌或許並不多了,要想化解危機,出售資產回血是更爲快速的方式。

宿命輪回

對於房企而言,手中握有的項目既是吞金獸,也是聚寶盆。吞金是因爲項目的拿地、建設等等環節都需要成本,聚寶則是因爲房企要掙錢,幾乎只能靠賣房。

所以說,這是一個面粉和面包的關系。現在,面包賣不出去了,富力不得不選擇少买點面粉,甚至是將手中的面粉賣出去,以換取現金流。

財報顯示,富力在2021年只在4個城市和地區收購共5幅地塊,新增土地的總可售面積大約83.7萬平方米。假設按照100平米/套來計算,一共只有83700套房子。真實情況與假設之間必有出入,但也顯露出富力土地投拓大幅減緩的現實情況。

2021年,富力在新增土地資本开支方面的總額爲人民幣30億元,相比2020年減少了80%。

往好了說,這是企業在拿地方面更謹慎了,往不好了說,這也可能是沒錢拿地了。

如今的富力將物業、樓盤、股權等資產擺上貨架待價而沽,此情此景或許是三年半前的富力沒意料到的。

2017年7月19日,富力以200億的價格收購了萬達77家酒店,這筆交易幾近6折,這個折扣據說是在萬達索菲亞酒店的大會議室裏,富力創始人之一李思廉在交易前一刻臨時壓價拿下的。

但在拿下萬達77家酒店一年多以後,2019年底,疫情突然來襲,酒店業遭受重創,由此,富力產業體系中最重要的兩條线,地產和物業,都迎來了寒冬。

曾經在收購萬達酒店資產的籤約儀式上舉着酒杯笑得开懷的李思廉,如今也要品味當時王健林賣身還債的苦澀滋味。(來源:金角財經)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:劫數未盡,富力地產的生死邊緣

地址:https://www.breakthing.com/post/8526.html