在經歷完業績直线下墜的2022年後,時至今日信義玻璃(00868)的基本面仍未止跌。

日前,信義玻璃披露了截至2023年6月30日止六個月的中期業績。財報顯示,報告期內信義玻璃實現收入126.21億港元,同比下滑了7.5%;歸母淨利潤21.48億港元,同比驟降35%。

值得一提的是,去年同期受下遊需求波動疊加疫情影響信義玻璃的業績基數本就已處在了較低位置,而如今新出爐的23H1財報顯然宣告了公司基本面距離拐點依舊遙遠。

信義玻璃成長性“褪色”,隨之而來的公司股價走勢也是連下台階。以當前股價計算,當前信義玻璃股價較之2021年時的股價高點已跌去60%+。

產品價格承壓業績延續跌勢

作爲玻璃行業的“老兵”,信義玻璃在業內已經摸爬滾打了三十余年。自2012年將光伏玻璃業務單獨分拆上市後,信義玻璃逐步形成了“三塊玻璃”(即浮法玻璃、汽車玻璃、建築玻璃)並舉的業務格局。

就以今年上半年的數據爲例,浮法玻璃無疑可算作是信義玻璃的支柱業務。數據顯示,上半年浮法玻璃實現收入80.2億港元,佔公司總的收入比例達到63.5%。同期,公司汽車玻璃、建築玻璃的收入分別爲29.95億港元、16.7億港元,對應收入佔比爲23.7%、12.7%。

基本面“偏科”,這其實也是信義玻璃業績大幅下跌的重要原因之一。公开資料顯示,浮法玻璃應用廣泛,但整體而言其需求受到地產竣工的影響較大。

衆所周知,2022年以來地產行業受疫情及資金緊張影響,項目交付周期延長,這使得浮法玻璃的需求遭到了階段性衝擊,價格走低、庫存高累。進入2023年,由於下遊房地產行業持續疲弱,浮法玻璃的市場價格仍以下行趨勢爲主。

受此影響,23H1期間,信義玻璃的浮法玻璃業務的收入降幅達到了13.12%。而作爲對比,同期信義玻璃的汽車玻璃、建築玻璃兩大業務的收入分別增加了1.6%、9.2%。

盈利方面,信義玻璃的壓力更是愈加凸顯。報告期內,信義玻璃的毛利潤爲36.6億港元,同比減少了30.2%;對應毛利率由上年同期的38.4%驟降至29%。而分板塊來看,信義玻璃的三大業務盈利能力均有不同程度的下降,其中又尤以浮法玻璃業務的毛利率降幅最大。

不過值得注意的是,若回溯往績,在過去相當長的一段時間裏信義玻璃其實是不折不扣的成長股。

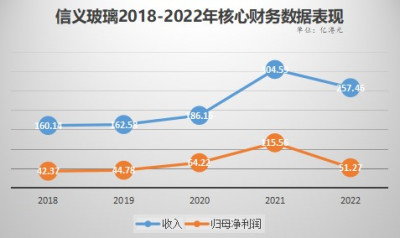

數據顯示,2018-2022年間,信義玻璃的收入分別爲160.14億港元、162.58億港元、186.16億港元、304.59億港元、257.46億港元,同期歸母淨利潤分別爲42.37億港元、44.78億港元、64.22億港元、115.56億港元、51.27億港元。若剔除2022年的數據,2018-2021年期間公司收入及歸母淨利潤的CAGR分別高達23.9%、39.7%。

產能擴張可否對衝疲軟需求

就現階段而言,浮法玻璃的行業邏輯修復恐怕仍尚待時日。

根據隆衆資訊的數據,7月國內浮法玻璃的均價爲1870元/噸,環比上月減少了6.07%,價格依然疲弱;庫存方面,至7月底全國浮法玻璃樣本企業總庫存4646.5萬重箱,環比6月底減少了16.64%。

從7月的數據來看,在下遊補庫帶動下,生產企業出貨好轉,浮法玻璃的產銷率明顯提升,行業整體庫存連續去化,但價格層面卻仍是以震蕩下跌爲主,底部特徵依然明顯。而臨近月底,補庫階段性完成,疊加台風天氣幹擾,市場成交更趨清淡。

而展望後市,鑑於浮法玻璃供給增加的勢頭料將延續,同時需求改善的程度未明,此外在台風造成的強對流天氣幹擾下,市場整體供需博弈預計仍維持激烈態勢,短期內浮法玻璃行業想要擺脫弱勢恐怕殊爲不易。

業績驟降,行業亦難尋反轉跡象,但好消息在於身處周期底部的信義玻璃正在積極擴張產能。在看來,盡管此舉或許無法在短期內對公司的利潤端產生正面影響,但中長期來看則有望鞏固公司在浮法玻璃領域的領先地位,並進一步提升公司在業內的市佔率。

據了解,今年6月信義玻璃在重慶收購了兩條浮法玻璃生產线,合計1400噸;此外,公司還在積極开拓海外市場,除了馬來西亞的馬六甲工業園外,信義玻璃還在印尼泗水新建工業園,並預計將在明年第三季度有兩條產线投產。而截至今年6月底,信義玻璃共有40條生產线,按日融化量來計算,公司在中國濟全球的市佔率可達到13.5%、8.8%。

不過,誠如公司財報所展現的那樣,身處周期性行業,信義玻璃僅憑規模優勢並不足以抵消周期下行的壓力。不論是對於公司自身還是二級市場上的投資者而言,耐心等風來大概依然會是無奈的“選項”。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:歸母淨利驟降三成 信義玻璃(00868)基本面仍舊含金?

地址:https://www.breakthing.com/post/85372.html