編輯 | 虞爾湖

出品 | 潮起網「於見專欄」

如今,隨着經濟社會的不斷發展以及消費者消費習慣的變化,一些獨具代表性的大批新消費品牌正從方方面面滲入到用戶消費需求中。但無論如何改變,新消費模式的核心仍然離不开產品及服務。

以KK集團爲代表的潮流零售風潮,早已全线入侵新零售消費場景。作爲國內三大潮流零售商之一,KK集團以擁有主打精致生活集合的新一代主力店品牌KKV、國內首個大型美妝集合品牌THECOLORIST調色師、國內首個全球潮玩集合品牌X11、主打極致性價比的迷你生活集合品牌KK館等多個優質品牌 ,而備受Z世代年輕消費群體所青睞。

炎炎夏日7月的最後一天,7月31日,KK集團在招股書中增加更新了2022年全年以及2023年第一季度業績財報數據後遞表港交所,第三次向香港主板IPO發起衝刺。

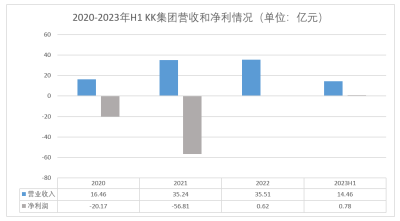

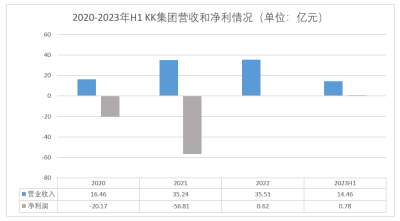

招股書顯示,2020年-2023年一季度(以下簡稱報告期),KK集團分別實現營收16.46億元、35.24億元、35.51億元和14.46億元;淨利潤分別爲-20.17億元、-56.81億元、0.62億元及0.78億元。由此計算可知,其三年多已累虧75.58億元。

編輯

我們還注意到,雖然KK集團結束了連續幾年的虧損後,終於扭虧爲盈,但其造血能力的後勁不足开始顯現:營收增速水平從2019年-2021年實現“翻倍”式增長之後,突然在2022年陷入停滯,同比增長僅爲0.8%。

同時,越來越多的新入局者也想要從潮流零售新業態中分一杯羹,全國有超1200多家企業涉足該領域,值得和KK集團放一塊等量齊觀的品牌還有諸如泡泡馬特,酷樂潮玩和名創優品等。

業內同質化“內卷”加劇,加上增長乏力,如成功上市,KK集團的新零售商業模式還能獲得投資者認可嗎?

資本熱捧,加盟商卻節節撤退

潮流零售這個賽道,到底多受投資機構青睞?

據企查查顯示,KK集團已經完成7輪融資,歷史投資方包括深創投、經緯中國、CMC資本、洪泰基金、黑蟻資本、璀璨資本等,總融資額近50億元。在2021年7月的最新一輪融資後,有業內人士稱其估值高達200億元。

從股權結構來看,根據招股書披露,KK集團在上市前的股權架構中,創始人吳悅寧通過MOGR持股約24.00%;郭惠波通過Starlight持股約4.38%。上述股東爲一致行動人,合計持股約28.39%,爲單一最大股東組別。此外,不二資本的粱捷,則通過KKBrothers持股約21%。

如此一來,帶有明星投資光環的KK集團,理應誘惑着每一個有着“勃勃野心”的加盟商來瓜分市場大蛋糕。然而,事實並非如此,近些年KK集團加盟商加速逃離,給自身業績帶來很大增長壓力。

據悉,KK集團的加盟策略以特許加盟模式爲主,前期爲加盟商提供貸款以減輕壓力,加盟商僅需支出前期投資與人員工資等費用。招股書顯示,截止2021年6月底,KK集團向加盟商提供的貸款及預付款累計高達5.6億元。這意味着,若按招股書中的352家加盟店計算,平均單個加盟店借款接近160萬。

但是隨着國家借貸融資政策的收緊,KK集團已於2021年6月30日起取消了向加盟商提供貸款及預付款的服務。

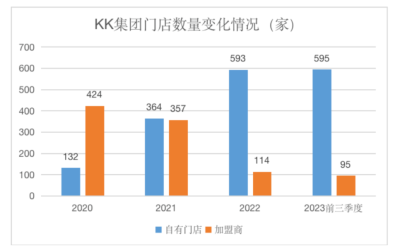

受此影響,從2021年起,KK集團的加盟店數量成倍式下滑。其2020年加盟商數量高達424家,2021年下降至357家,2022年則驟降至114家,今年3月底又在此減少至95家,比腰斬還厲害。

可想而知,這對於此類動輒成百上千平米的新業態門店來說,如沒有強有力的貸款資金支持,很大程度遏制了加盟商的加盟意愿。

加碼店鋪搭建、規模擴張,反被噬?

前面我們說了,潮流零售市場資本押注、賽道擁擠的很大一部分原因,是因爲行業的增長空間在放量,但作爲擁有超2500億元潛在市場的關鍵賽道,它目前的集中度並不高。

弗若斯特沙利文數據顯示,KK集團爲第三大潮流零售市場參與者,約佔1.8%的市場份額,這意味着它在行業內是重要參與者,並非擁有絕對的話語權,任何稍有實力的同行或許會將之視爲競爭對手,但絕不會懼怕與其發生激烈的市場競爭。

那么,要想突出重圍,獲得更多市場份額,構建完善的零售門店基礎設施來引流,以及門店網絡的規模擴張也被KK集團視作新的战略方向。

在零售門店基礎設施建設方面,KK集團主要打法在於用大場景、大空間鋪开攤子,單店面積可達300-3500平米不等,同時契合城市文化重金砸裝修以不同主題來吸引年輕客群。比如,全國潮流零售店KKV已完成3.0店鋪迭代,將店鋪出行主題升級爲航海主題,店內有船錨、救生圈、碼頭等航海元素,搭配海軍藍,氛圍直接拉滿。

再比如,KK集團旗下超大規模多元潮玩零售店X11,在華中地區的首店武漢旗艦店面積超過1000平米、擁有3層空間的獨棟建築;上海的淮海路店以烏托邦概念呈現,總面積超過2000平方米;超3000平三層獨棟的沈陽中街店則是以簡約炫酷工業風爲主題來展示。

可見,KK集團的线下店鋪以大空間、特色場景、全品類、高顏值爲核心特點,很大程度上迎合了年輕人的打卡文化,滿足了年輕人的心理需求,極易在朋友圈引發裂變式傳播。

除了在线下零售門店建設外,KK集團還不斷大規模擴充自有門店數量。招股書顯示,截至2023年3月31日,KK集團旗下自有門店總數較2020年的132家增長高達350.76%,達595家。

然而,以上战略打法也會成爲它的劣勢。畢竟,在快速迭代更新的潮流零售領域,且不言前期耗費大量成本,而到了擴張的中後期,將無可避免的會面臨坪效等問題,越大的規模也意味着資產折舊會越高。

體現在財務指標上,報告期內KK集團折舊及攤銷成本分別爲2.23億元、4.73億元、6.55億元及2.26億元;融資成本從2020年的0.49億元增長至2022年末的1.03億元高位。

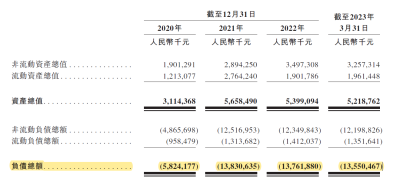

對成本控制能力有限,加之規模資產高周轉折舊,使得KK集團淨負債額從2020年的58.24億元飆升至2022年一季度末的135.5億元。粗略計算,在過去的營收水平下,KK集團起碼要近四年才能還清債務。

而背負如此大的債務壓力,或許正是KK集團如此着急上市的原因所在。

KK集團還面臨着什么?

如果說,以上這些問題都是基於微觀市場數據所袒露出的不足,那么在宏觀市場上KK集團暴露出來的另一個問題,可能會讓目前觀望的投資者更加慎重。

這個問題是,KK集團還缺乏一個標杆身份。

比如,提到泡泡瑪特,大家可能會想到潮流熱賣盲盒。提到名創優品,大家感受最深的是“極致性價比”、“最牛十元店”。但提到KK集團,大家很難聯想到其爆款產品和代名詞,給消費者留下的印象只是店鋪高大上、潮流豪華、品類多,而且價格也並不便宜,在復購率和用戶粘性方面會大大折扣。

此外,越來越多的消費者也在抱怨,KK集團的產品體驗正在下滑。

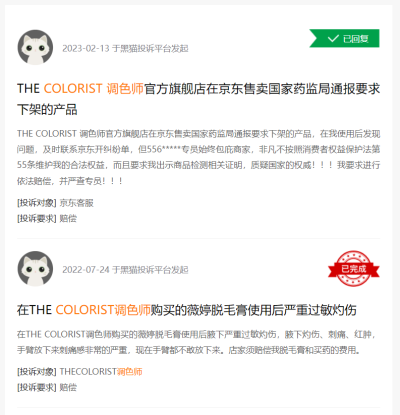

在黑貓投訴平台上檢索關鍵字KKV、KK館、THE COLORIST調色師、X11,我們可看到,假貨、產品質量、泄漏用戶隱私等問題不在少數。據不完全統計,其相關投訴內容高達300余條。最常見的投訴如商品過期、標價與售價不符以及售貨員服務態度差等。

零售業的核心商業邏輯究竟是什么?7-Eleven帝國的締造者鈴木敏文曾寫道:“不能給消費者帶來價值感的產品和服務無法在市場佔有一席之地。”

顯然,在不重視產品打磨,導致消費體驗逐步走向下坡路時,消費者購买粘性大打折扣,長此以往用戶流失也成必然。

結語

不過,值得關注的是,根據弗若斯特沙利文報告,2026年按GMV計算的潮流零售市場規模將達5403億元,2021年至2026年的預計復合年增長率將爲16.3%。此外,疫情消散也給线下商業帶來新發展機遇,這些都可能是KK集團未來實現增長的關鍵。

因此,在微觀市場敞口向上及宏觀市場回暖的雙重作用下,KK集團能否克服自身不利因素,迎來業績發展的爆發期,還是值得我們長期關注。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:三站IPO風口上,KK集團上市之路爲何如此多舛?

地址:https://www.breakthing.com/post/86084.html