我們在前文《美國資本市場下半年宏觀展望—流動性篇》中闡述了影響影響資本市場最爲核心的要素,即流動性,但如何進一步准確地預測下半年的流動性,就需要涉及到對美聯儲政策決策依據的核心經濟數據進行預測。

美股上半年因爲高通脹而持續加息,但在高利率的作用下依然能維持高增長,現在已有共識美國經濟會軟着陸,我們在《宏觀經濟學迷思—美國爲何能在高利率環境下持續高通脹和高增長》文中隱晦闡述了地緣政治對經濟發展的重要影響。我們認爲在某些行業會出現軟着陸,而在某些行業則完全不會出現衰退。這意味着美國將維持較長時間的高利率和高增長局面。

首先我們先看下美國在高利率下的信貸環境

美國在持續的高利率環境下,銀行業壓力凸顯,可預計最壞的後果是信貸緊縮。而信用收縮對美聯儲格外關注的就業和消費數據影響很大,這主要是由於:1、美國小企業管理局(SBA)2022年報告顯示美國私人部門就業有46.4%來自於小企業。考慮到小企業在融資上更多依賴銀行貸款,所以在本輪由銀行風險加速的緊信用中可能受到更大衝擊。2、針對消費,居民融資同樣依賴信貸(房貸佔比72%、消費貸佔比28%),且低收入人群的消費貸佔比相對更高。考慮到超額儲蓄存量更多的高收入人群消費意愿相對更弱,這意味着過度的信貸收緊可能會對居民消費帶來明顯甚至非线性下滑的壓力。

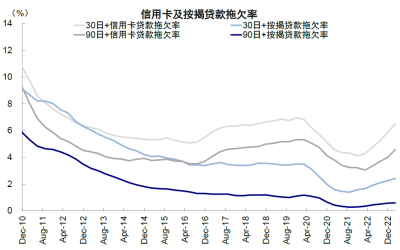

可見自加息周期开啓後,信用卡及按揭貸款拖欠率开始提升。

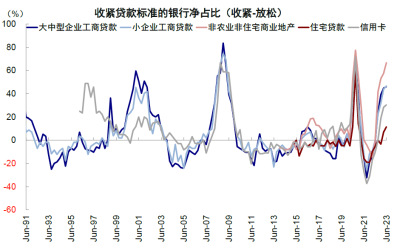

根據美聯儲公布銀行借貸行爲意見調查結果(SLOOS),貸款標准自去年下半年开始持續收緊。今年一季度進一步收緊對大中企業和小企業收緊工商貸款銀行的淨佔比分別擡升至46%和46.7%;對居民消費貸有放貸意愿銀行佔比回落至-22.8%。

商業銀行工商業貸款絕對規模自今年1月見頂後持續回落,同比增速已從去年10月的13.5%回落至當前的4.3%;消費貸絕對規模還未回落,但同比增速從去年9月的13.2%已回落至當前的8.0%。

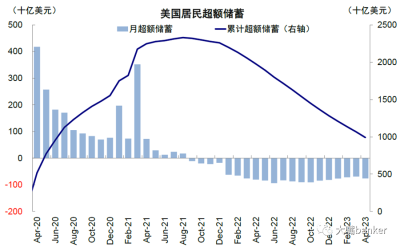

很重要的一點是疫情期間居民積累的超額儲蓄,也是支持當下繁榮服務業就業的經濟基礎之一,自21年3季度开始也在逐步降低。

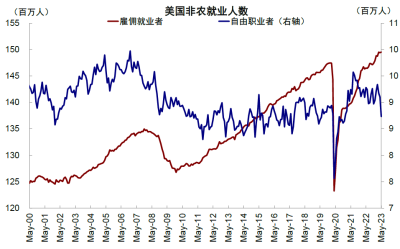

接下來我們看決定美聯儲加息的底氣—居高不下的就業率

當前美國增長和通脹韌性都來自服務業,這又與就業市場的供需息息相關。一方面就業是當前美國衰退指標中僅剩韌性部分;另一方面,就業市場供需矛盾影響工資增速,從而影響通脹。只需要實現就業市場供需壓力緩解,就可能在失業率不激增情況下壓降通脹。

除白色人種和老年人(65歲及以上),其余勞動參與率都已經超過疫情前水平

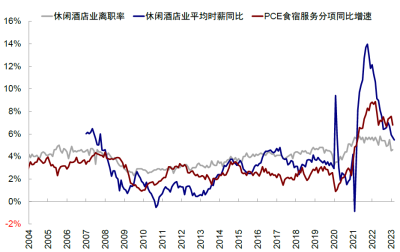

供給層面無論是跨行業就業(如自由職業者轉爲服務業就業),還是非勞動轉爲勞動力(服務業適齡人群的勞動參與率已經修復至超過疫情前水平),過去幾個月都在持續修復。伴隨供需缺口緩解,工資增速已經有了明顯回落,例如休闲酒店業時薪同比從14%的高點已經降至5.5%。

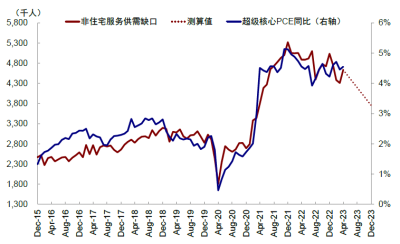

在供需缺口緩解下,超級核心PCE年底可能向3%靠近

大嘴banker觀點:

美聯儲的緊縮政策已是強弩之末

需求擁有疫情期間的超額儲蓄支撐。當前美國居民超額儲蓄雖然較此前2.3萬億美元有了明顯回落,但仍有接近1萬億美元。這部分超額儲蓄花完需要到2024年5月。

我們假設三季度整體和核心CPI就能分別到3%和3.5%,年底都可以達到3%左右,意味着美聯儲可能基本達到停止加息的條件。但由於今年經濟尚未能陷入衰退,因此年內難以看到降息,甚至可能迎來最後一次加息。

往2024年看,隨着增長壓力逐漸上升,美聯儲大概率在2024年逐步進入降息周期。

下一章節我們將分享我們對與美國經濟現狀和拜登政府財政政策的研究。

大嘴Banker是一家專業的美股投資咨詢機構,關注我們即可以免費閱讀我們獨家的宏觀市場分析,如想獲得深度個股及操作信息,歡迎關注大嘴banker微信公衆號。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美國資本市場下半年宏觀展望—美聯儲篇

地址:https://www.breakthing.com/post/86602.html