2023年,上半年跨國藥企業績出爐,中國市場排名榜首易主:默沙東超越阿斯利康,營收35.81億美元(+45%),佔比集團總營收14%。高達45%的增長,離不开默沙東的“法寶”:HPV疫苗。從2015年獲批上市至今,默沙東目前仍是全球唯一的九價HPV疫苗廠商。其在最新財報表示,Q2 HPV疫苗全球營收24.58億美元(+53%),主要是由中國市場所驅動。然而,值得注意的是,九價HPV疫苗或將在2025年受到國產替代的巨大衝擊。2025年是個關鍵節點,對於默沙東而言,獨佔市場的時間還剩不到3年;對於國產廠商,則要爲2年後的獲批做足市場准備。2025疫苗市場生變。一場關於存量和增量市場的“爭奪战”正在打響。

獨佔期不足3年,默沙東全力搶市場

2025年,顯然已經不遠。HPV疫苗有“終身免疫”的屬性。區別於治療性藥物,“終身免疫”類疫苗產品的市場規模在到達一定飽和後,增速會大幅下滑;可以說是一項“先到先得”的遊戲。其市場增長難免會隨着時間而放緩,甚至負增長。

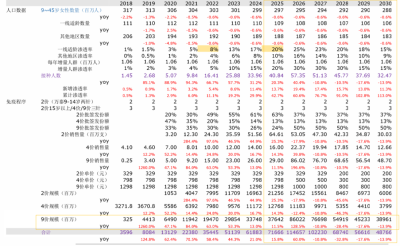

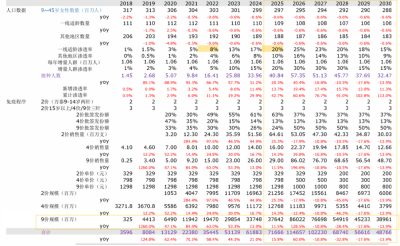

中國HPV疫苗市場,按中國9-45歲女性人口,以及免疫程序測算,

到2024年底,累計滲透率已達30%;

2024年,九價HPV疫苗增速开始下滑,到2027年預計开始負增長;

以2025年爲關鍵節點的話,對於默沙東而言,獨佔市場的時間還剩不到3年。從近期的市場動態來看,默沙東顯然已經在未雨綢繆,全力以赴搶市場。

國產加速,誰是下一個九價HPV的贏者?

瑞科生物在2022年的中報業績中計劃,於2025年向國家藥監局提交九價HPV疫苗REC603的上市申請。公司已於2022年8月完成REC603的小年齡組免疫橋接、及與Gardasil9(默沙東九價HPV疫苗)免疫原性比較兩項研究的全部受試者入組和首劑接種工作。

2023年7月,《柳葉刀.傳染病》雜志公布了一項國產九價HPV疫苗(萬泰生物的馨可寧)和進口九價HPV疫苗(佳達修)的頭對頭比較3期臨牀試驗,結果表明國產疫苗的免疫原性與進口疫苗相當,且安全性良好。該研究爲隨機、單盲試驗,納入487例年齡18~26歲的中國健康女性,接種了HPV九價疫苗(馨可寧或佳達修),共接種3次(第0天、第45天和6個月),主要終點是7個月時的血清抗體陽轉率。結果顯示,馨可寧和佳達修的血清抗體陽轉率均達到100%。

該試驗使得萬泰生物在九價HPV疫苗研發之战中取得先機。未來國產九價HPV疫苗賽道仍將面臨激烈的競爭,對於九價HPV疫苗上市後的競爭格局,有分析指出,2025年及以後可能會有多款九價HPV疫苗上市,互相形成競爭。

華西證券研報中曾預估,2025 年萬泰生物公司九價 HPV 疫苗有望上市銷售,與公司現有二價 HPV疫苗形成梯隊化產品,去搶佔進口高端市場。如果一切能按幾家生產商的預計順利進展,國產九價疫苗面世估計在兩年後。

二價苗已現“國產替代”競爭重點在九價

國內二價疫苗有三家供貨商葛蘭素史克、萬泰生物和沃森生物,默沙東握有四價和九價。從2022年的批籤發數量看,二價疫苗萬泰生物佔了優勢,沃森生物是當年才獲首次籤發。HPV四價和九價疫苗的批籤發量呈現逐年遞增的狀態,HPV二價疫苗的批籤發量變化較爲平穩。

中泰證券2023年4月發布的一份研報顯示,2022 年HPV 批籤發 448 批次(+79.20%),其中 GSK 二價苗6批次(-40%),默沙東 4四價苗59批次(+73.53%),默沙東九價苗65批次 (+51.16%),萬泰滄海2價苗288批次(+76.69%),沃森生物2價苗批籤發30批次。

2023年一季度,二價苗均來自國產,其中萬泰生物163批次(同從+79.10%), 沃森生物13批次。中銀醫藥分析認爲,目前二價HPV疫苗批籤發份額已基本爲國產產品佔據,原因是“國產產品價格優勢明顯。”

然而,未來的競爭重點,在九價疫苗上。天風證券數據顯示,默沙東九價疫苗的國內獨家代理商智飛生物,在2022年批籤發量1547.72萬支(同比+51.65%),四價HPV疫苗1402.84萬支(同比+59.37%)。盡管批籤發數量增長,但九價HPV疫苗仍然供不應求。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:醫藥智投丨2025疫苗市場生變?獨佔期不足3年,國產开啓“群雄逐鹿”

地址:https://www.breakthing.com/post/87461.html