21世紀經濟報道 南財理財通 卓曉梅 陳子卉 湯懿蘭

C位易主?這是一個僞命題

理財登記中心與中國證券投資基金協會數據顯示,截至2023年6月末,全市場銀行理財產品存續規模降至25.34萬億元,公募基金存續規模升至27.79億元,引發市場關於資管“C位”易主的討論,受到廣泛關注。

南財理財通認爲,且不論理財只統計了非保本口徑,僅從這是兩個完全不同的行業、不同的產品、不同的角度角度來看,這儼然是一個僞命題,不存在所謂C位之爭,市場炒作毫無意義。

是否規模是絕對的標准?

與公募基金大部分爲機構投資者相比,銀行理財的投資者主要是普通老百姓,從居民財富配置角度來看,銀行理財顯然依舊是大頭。

值得注意的是,雖然理財規模相對有所下滑,2023年上半年理財投資者數量卻呈現增長態勢。據理財登記中心數據,截至2023年6月末,持有理財產品的投資者數量達1.04億,較年初增長7.24%,同比增長13.41%。其中,個人投資者數量新增679.06萬,機構投資者數量新增21.38萬。

且作爲個人投資者,其實並不關注誰是C位,而更關注到底誰真正爲老百姓帶來了實打實的收益。

南財理財通兩年前曾報道,公募基金自1998年誕生以來,而在往後的22年裏累計爲投資者分紅3萬億元,與此同期,剛淨值化轉型不久的銀行理財僅1年時間就給投資者的分紅額達到1萬億元。

事實上,因脫胎於不同的投資背景,銀行理財和公募基金本身的定位並不相同,基金往往承擔較高的風險追逐更高的收益,而銀行理財更注重穩定、確定的回報,不同的角色定位決定了銀行理財和基金的投資者是不同類型的客群,銀行理財投資者更追求絕對收益,而基金投資者更追求相對收益。

就像頭幾年,有明星基金經理在直播間怒懟投資者“虧錢是活該”,還稱“我這么有錢的人,怎么會給一個窮人道歉“,可謂是傷透了投資者的心。基金公司賺錢而基民不賺錢也成了公募被人詬病的重要一環,即使市場行情再差基金公司起碼穩賺管理費,更有不少基金經理被基金公司捧爲網紅後頻繁跳槽,導致同一只基金多人換手管理,出現嚴重風格漂移等,這背後有基金經理業績不可持續、錯誤投資、公募“基金經理化”、市場環境復雜等諸多原因。

銀行理財的歷史使命從誕生之日起便與公募基金不同,不求成爲花哨的資本市場“弄潮兒”,但求幫老百姓守好每一分錢提供“穩穩的幸福”,理財和存款性質更接近,與投資者的互動也更密切,遍布全國超過22萬個銀行網點都成爲了銀行理財與投資者互動的窗口,公募基金沒有如此便捷的溝通渠道。

买銀行理財的投資者往往風險偏好較低,以追求低波穩健爲主,目前銀行理財相當一部分客群還是老年人,他們往往不熟悉互聯網的“套路“,獲取信息的渠道也非常有限,他們購买銀行理財往往是基於心中對銀行品牌的信任,不少老人甚至把全部“家當”壓在了銀行理財,從下單起就不奢望獲得超高的回報,但希望穩健、希望有好的流動性。而买公募基金的投資者往往是數字化時代的“弄潮兒”,他們自身在刀口舔血的資本市場摩拳擦掌行走多年,視高風險高收益爲家常便飯。

因此,南財理財通認爲,拿兩個完全定位不同的行業進行C位對比,實屬沒有意義。

南財理財通認爲銀行理財的定位仍將致力爲客戶在相對低風險下創造穩健的收益。與此同時,不少理財公司也在努力提升投研能力、風控能力、產品創新能力。

隨着銀行理財市場機制的不斷完善,以及投資者心理認知的不斷成熟,銀行理財終將以一個更加成熟完善的姿態迎接市場和投資者的考核。

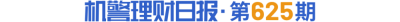

據南財理財通最新數據,截至2023年8月10日,今年來全市場已發行淨值型銀行理財產品17,455只(含私募產品)。

從風險等級來看,產品風險等級主要集中在二級(中低風險)。其中,一級(低風險)產品佔比5.05%,二級(中低風險)產品佔比85.06%,三級(中風險)產品佔比7.99%,四級(中高風險)產品佔比0.29%,五級(高風險)產品佔比1.61%。

從投資性質來看,固收類產品佔比96.18%,混合類產品佔比2.13%,權益類產品佔比0.49%,商品及金融衍生品類產品佔比1.21%。由此看出,固定收益類產品仍佔據理財產品的主流。

上榜產品淨值披露要求:

1. 淨值披露頻次:非節假日至少每個自然周公开披露一次淨值

2. 公开發布的歷史淨值記錄滿足:最早淨值日期≤統計區間左端點日期;最新淨值日期≥統計區間右端點日期

本文榜單排名來自理財通全自動化實時排名,如您對數據有疑問,請在文末聯系研究助理進一步核實。

根據南財理財通數據,截至2023年8月6日,在理財公司投資周期爲1個月的純固收公募產品近3月業績排行榜中(同系列產品只保留一只),共有7家理財公司上榜,分別爲華夏理財、光大理財、南銀理財、工銀理財、中銀理財、徽銀理財和信銀理財。其中,華夏理財、光大理財和工銀理財各有2只產品上榜,其余理財公司各上榜1只產品。

從收益指標看,本期上榜產品近3月年化收益率的差距較小,上榜產品年化收益率極差僅爲0.28%。華夏理財“固定收益純債最短持有30天A款Z”和“固定收益純債型月月申一年期1號”分別以3.98%和3.88%的近3月年化收益率斬獲冠亞軍。

從風險指標來看,上榜產品近3月最大回撤均控制在0.10%以內,其中,有3只產品達成零回撤。

樣板分析:華夏理財“固定收益純債最短持有30天A款”

榜首華夏理財“固定收益純債最短持有30天A款”爲开放式公募產品,該產品成立於2022年12月6日,風險等級爲R2(中低風險)。

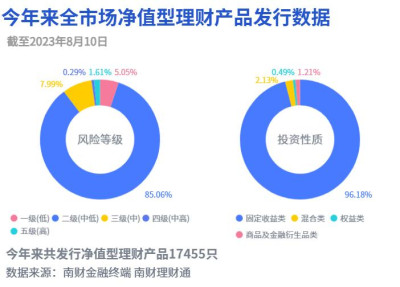

課題組注意到,該產品下設10個子份額,各份額在2023年一季度末和二季度末的規模發生較大變化。整體來看,該產品不同份額(只統計在一季度末和二季度末存續金額均不爲0的份額)二季度份額增長情況與一季度業績表現有着正相關關系,一季度淨值增長率較高的份額,其二季度規模一般增長地較多,而一季度淨值增長率相對較低的份額,其二季度規模總體下降地更多。

截至2023年二季度末,經穿透後,華夏理財“固定收益純債最短持有30天A款”對於債券的配置比例爲46.13%,公募基金、同業存單和拆放同業及債券买入返售佔總資產比例分別爲7.72%、3.00%和2.79%,現金及銀行存款的持倉比例較高,達40.36%。

(華夏理財“固定收益純債最短持有30天A款”二季度末持倉情況,數據來源:華夏理財)

從二季度末產品前十項持倉資產來看,該產品在債券投資上分散化程度非常高。其前十項資產中多爲現金及銀行存款,其第十項資產佔總資產的比例僅爲0.91%。

(華夏理財“固定收益純債最短持有30天A款”二季度末前十項資產,數據來源:華夏理財)

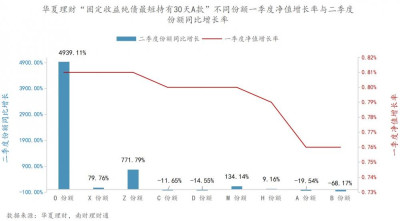

根據華夏理財“固定收益純債最短持有30天A款”在產品二季度報告中披露的持倉風險情況來看,截至2023年6月30日,該產品投資的債券資產總體資質較優,但值得關注的是,其持倉中部分資產信用評級展望有所調整。

具體來看,該產品持有的“20雙龍03(177498.SH)”發行人貴州雙龍航空港开發投資(集團)有限公司2023年6月信用評級展望被中誠信國際信用評級有限責任公司調整爲負面,該債券由貴州省國有資本運營有限責任公司提供擔保增信;

“20遠資01(175093.SH)”發行人遠洋資本有限公司2023年4月主體信用評級被中誠信國際信用評級有限責任公司由AA+調低至AA,評級展望調整爲負面,2023年6月主體信用評級被中誠信國際信用評級有限責任公司AA調低至A+,評級展望維持負面。

另外,該產品持倉中“PR01優(代碼169741.SH)”的資產風險分類爲關注類,該債券的原始權益人/差額支付人/售回和回購承諾人其他公开債務存在展期的情形;“20遠資01(代碼175093.SH)”的資產風險分類同樣爲關注類,該債券發行人其他公开債務存在展期的情形。不過,這2只債券的持倉佔比分別不高於0.05%和0.02%,對產品淨值影響較小。

(華夏理財“固定收益純債最短持有30天A款”二季度末持倉風險及價格波動情況,數據來源:華夏理財)

課題組認爲,盡管該產品持倉中大部分爲高安全性和高流動性資產,但仍需嚴控部分資產的信用風險。尤其是近期碧桂園事件發酵,管理人需引起高度重視。不過,上述債券持倉在產品整體資產配置中佔比極低,其風險對產品淨值的影響程度也相對較低。從收益及風險角度來看,“固定收益純債最短持有30天A款”近3個月年化收益近4%且控制0回撤,收益性價比佔優。

聲明:稿件內容引用或轉載請注明出處。

好消息!南財理財通將爲財經記者免費开通vip數據账號,22萬只銀行理財360度產品周期大數據應有盡有,歡迎您在文末聯系課題組。

(數據分析師:馬怡婷;實習生:楊曉麗)

(課題統籌:湯懿蘭)

(作者:卓曉梅,陳子卉 編輯:薛茹雲)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:理財C位易主?爲何理財規模降了买的人卻多了?|機警理財日報

地址:https://www.breakthing.com/post/87654.html