文 | 樓蘭財經

編輯 | 楊蘭

摘要

2023年3月,美國硅谷銀行等個別中小存款機構爆發流動性危機,背景是美聯儲自2022年以來持續加息、縮表,通過緊縮政策抑制總需求以打擊近40年來最嚴重的通脹。緊縮政策在控制通脹方面取得效果,但利率不斷上漲也對金融資產價格和銀行系統帶來壓力。美債收益率上升,持有美債等資產的銀行面臨浮虧。硅谷銀行在政策寬松環境下存在期限錯配、風險管理不當等問題,當利率上漲導致存款流失,銀行被迫折價出售持有的美債,浮虧兌現,最終引發流動性危機。美聯儲和美國財政部採取緊縮措施防止危機擴散,硅谷銀行等五家中小銀行被關閉(或被收購),危機未進一步蔓延,對金融市場的衝擊也很快消除。

由於美聯儲緊縮政策仍在實施,投資者對美國銀行系統的安全性仍然存在擔憂。當地時間8月8日,穆迪下調10家美國中小銀行的評級,理由是金融風險削弱銀行的盈利能力,引起強烈關注。本文結合監管要求,全面介紹美國銀行業的資產負債表、經營業績和資本充足率指標狀況,並展望其發展前景。

01美國銀行業資產負債表和經營狀況

(一)主要負債科目

1、美國銀行業總負債

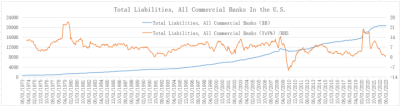

1)美國銀行業總負債及變動趨勢

截至2023年6月末,美國銀行業總負債規模爲208,185億美元,和1973年6月相比,50年增長30.58倍,年均增長7.15%。與2022年6月相比,美國銀行業總負債增長1.01%,增速比5月加快0.38個百分點,表明部分中小銀行在3月份爆發的流動性危機已經緩解。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

2020年疫情衝擊期間,美聯儲實施全面量化寬松(QEE),銀行總負債規模快速增長,增速顯著高於2008年金融危機之後美聯儲寬松政策實施階段。美聯儲於2021年11月宣布並實施縮減購債計劃,總負債增速持續回落。

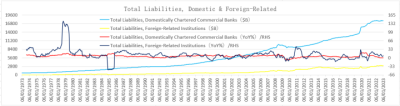

2)國內銀行和外國銀行總負債

美國的商業銀行可以分爲國內銀行和外國銀行機構,二者的總負債規模同比增速自2021年11月以來均呈連續下降趨勢。截至2023年6月末,國內銀行的總負債爲177,315億美元,點全部銀行總負債的比重爲85.2%,同比下降0.2%,連續2個月爲負增長,5月爲-0.16%;外國銀行機構的總負債爲30,878億美元,佔比14.8%,同比增長8.62%,增速比4月和5月有所加快,但整體仍呈明顯的放緩趨勢。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

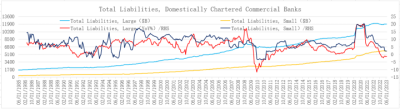

3)國內大型銀行和小型銀行總負債

2021年11月以來,美國的大型銀行和小型銀行總負債同比增速均呈現放緩趨勢。截至2023年6月末,美國大型銀行的總負債爲118,829億美元,同比下降1.27%,連續8個月增速爲負,但降幅比5月縮窄0.11個百分點;小型銀行總負債爲58,485億美元,同比增長2.04%,比5月低0.37個百分點,創142個月最低。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

2、美國銀行業總存款

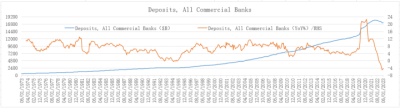

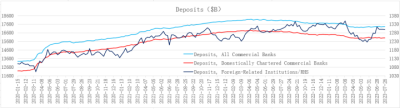

1) 美國銀行業總存款及變動趨勢

下圖是1973年以來美國全部商業銀行吸收的存款總額及其變動趨勢(同比)。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

數據顯示,截至2023年6月末,美國全部商業銀行的總存款余額爲173,184億美元,佔總負債的比重爲83.2%,比1973年同期94.5%降低11.3個百分點,表明美國銀行業負債結構有所優化。

爲打擊通脹,美聯儲自2022年3月开始加息,6月开始縮表。緊縮政策抑制總需求,對銀行存款產生重要影響,主要表現在兩方面。一是利率上漲,之前的低息存款流出銀行,硅谷銀行爆發的流動性危機正是這個原因造成的;二是信貸成本上升,企業和家庭信貸需求下降,存款增速相應不斷放緩。存款是商業銀行最主要的負債科目,因此,總負債也表現出和存款大致相同的變動趨勢。

截至2023年6月末,美國銀行業總存款余額爲173,184億美元,比1973年同期增長26.79倍,年均增長6.88%;同比下降4.14%,增速自2021年11月以來不斷放緩,已經連續8個月負增長。受3月部分銀行流動性危機衝擊,4月存款降幅最大,5月和6月降幅縮窄,表明流動性危機未在銀行系統中進一步蔓延,美聯儲和美國財政部採取的緊急措施取得預期效果。

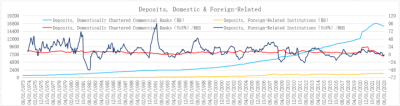

2)國內銀行和外國銀行存款

截至2023年6月末,美國國內的商業銀行總存款余額爲160,379億美元,同比分別減少4.4%,降幅比4月和5月依次縮窄;外國銀行存款余額爲12,804億美元,同比減少0.79%,降幅比5月-4.27%顯著收窄;4月同比-3.53%,爲3月流動性危機之後首次下降,也是2019年8月以來首次出現負增長。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

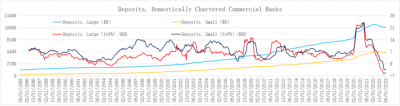

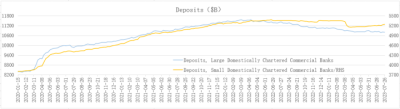

3)國內大型銀行和小型銀行存款

截至2023年6月末,美國國內的大型銀行存款余額108,376億美元,小型銀行存款余額52,003億美元,同比分別下降5%和3.13%,降幅均比4月和5月收窄,表明3月流動性危機得到有效控制。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

4)銀行存款最新變動趨勢

下圖是美國全部商業銀行、國內商業銀行、外國銀行每周存款余額的變動趨勢。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

下圖是美國國內大型商業銀行、小型商業銀行每周存款余額的變動趨勢。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

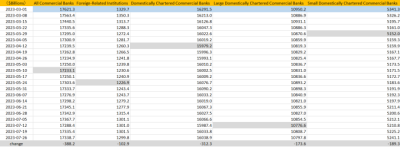

2023年3月8日,硅谷銀行爆發流動性危機,一度造成部分銀行存款流出。美聯儲和美國財政部採取緊縮措施,阻斷危機傳染,取得良好效果,存款余額有所增長,如下表所示。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

與硅谷等中小存款機構爆發流動性危機之前的3月初相比,截至2023年5月10日,美國全部商業銀行存款減少3,882億美元;之後由降轉升,7月26日存款比5月10日增加1,056億美元。最愛市場關注的小型銀行,3月29日存款余額降至51,520億美元,比3月初減少1,893億美元;之後开始好轉,7月28日增至52,411億美元,比3月29日增加891億美元。

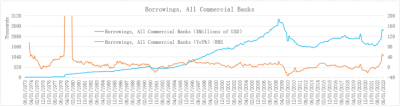

3、商業銀行借款

商業銀行借款包括從美聯儲和其他商業銀行借入的資金。截至2023年6月末,美國全部商業銀行的借款余額爲23,806.852億美元,佔總負債的比重爲11.44%,同比增長44.34%,增速連續2個月回落;硅谷銀行流動性危機爆發後,4月份商業銀行借款同比增長50.9%,創1980年1月以來最快增速;由於流動性危機得到較好控制,預計商業銀行的借款同比增速將繼續回落。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

硅谷銀行爆發流動性危機之後,美聯儲緊急創設銀行期限融資工具(BTFP),並通過貼現窗口向有需要的銀行提供資金。截至2023年7月26日,兩款工具的余額分別爲1,050.78億美元和2,663.72億美元;此外,美聯儲還向FDIC實體(因接管問題銀行臨時成立的機構)發放再貸款,7月26日余額爲1,524.55億美元。

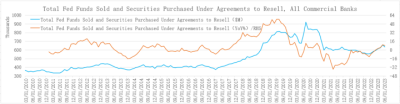

4、美聯儲回購

2023年3月,商業銀行持有的回購規模有較大增長,同比增速加快。截至2023年6月末,美國全部商業銀行持有的回購余額爲6,356.192億美元,同比8.31%,增速比5月9.58%小幅回落1.27個百分點,但比2月0.04%顯著加快。值得注意的是,2021年1月-2023年1月,回購余額的同比增速連續24個月爲負,原因是經濟復蘇過程中,美聯儲逐步退出寬松政策、轉向緊縮。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

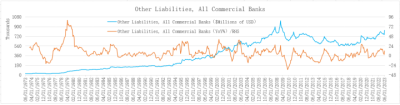

5、其他負債

截至2023年6月末,美國全部商業銀行的其他負債爲8,343.872億美元,同比增長12.55%,增速爲3月以來最快,表明銀行通過多種渠道融入資金以緩解流動性問題。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

整體上看,2023年3月個別中小存款機構爆發流動性危機對銀行系統的影響較小,危機已經得到有效控制。

(二)主要資產科目

銀行一級資產類別主要包括信貸資產、證券資產、現金資產和其他資產,一級資產科目又可以細分若幹二級資產科目,以下依次介紹這些資產科目的變化趨勢。

1、美國銀行業總資產

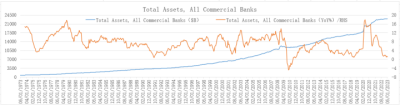

1)美國銀行業總資產及變動趨勢

與總負債變化相似,2020年疫情衝擊期間,美聯儲實施全面量化寬松(QEE),銀行總資產規模快速增長,增速同樣顯著高於2008年金融危機之後美聯儲寬松政策實施階段。隨着經濟復蘇和通脹升溫,美聯儲於2021年11月宣布並實施縮減購債計劃,總資產增速持續回落。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

截至2023年6月末,美國銀行業總負債規模爲230,195億美元,和1973年6月相比,50年增長29.77倍,年均增長7.09%,與總負債年均增速幾乎相當。與2022年6月相比,美國銀行業總負債增長1.2%,增速比5月回落0.19個百分點,自2021年11月以來持續放緩,原因是美聯儲退出寬松、轉向緊縮抑制總需求,經濟活動放緩。

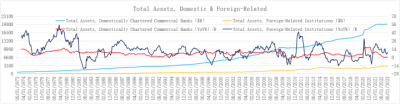

2)國內銀行和外國銀行總資產

截至2023年6月末,美國國內銀行總資產爲198,951億美元,外國銀行總資產爲31,235億美元,同比分別增長0.09%和8.89%,自2021年11月以來均呈放慢趨勢,其中國內銀行放緩更顯著。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

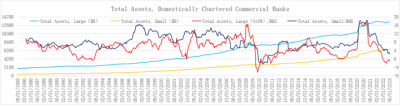

3)國內大型銀行和小型銀行總資產

截至2023年6月末,美國國內大型銀行總資產133,679億美元,同比-0.97%,連續9個月下降;小型銀行總資產65,281億美元,同比2.33%,比5月回落0.64個百分點,2021年11月以來持續放緩,創142個月最低。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

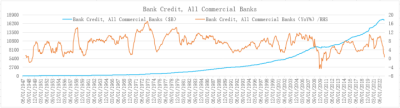

2、信貸資產

截至2023年6月末,美國銀行業信貸總額173,105億美元,佔總資產的75.2%,同比增長0.73%,比5月增速1.72%回落近1個百分點,自2022年7月以來連續放緩。信貸主要包括工商業貸款、消費者信貸和房地產貸款等。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

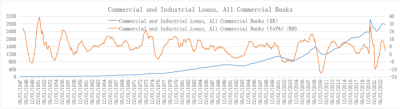

1)工商業貸款

截至2023年6月末,美國銀行業的工商業貸款總額爲27,585億美元,同比增長3.11%,增速比5月5.88%回落2.77個百分點,自2022年11月以來連續放緩,顯示緊縮政策對實體經濟需求產生了明顯的抑制作用。2023年3月以來,增速加快回落,表明硅谷銀行危機爆發後,銀行收緊信貸標准,信貸發放更加謹慎。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

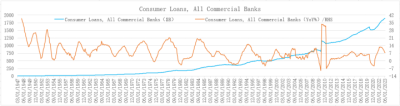

2)消費者信貸

截至2023年6月末,美國銀行業的消費者信貸總額爲18,919億美元,同比增長7.29%,增速比5月8.19%回落0.9個百分點,自2022年7月連續12個月放緩,表明緊縮政策對消費者信貸產生了抑制作用。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

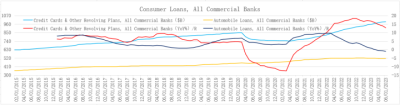

消費者信貸主要包括信用卡貸款和汽車貸款。2023年6月末,兩項余額分別爲9,927億美元和5,149億美元,同比分別增長12.84%和減少0.99%,分別創15個月最低和有數據以來最低。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

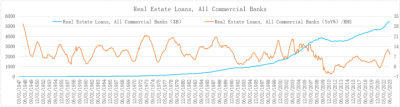

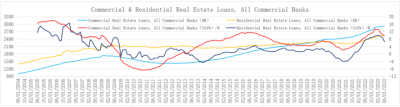

3)房地產貸款

截至2023年6月末,美國銀行業發放的房地產貸款余額爲54,420億美元,同比增長8.2%,增速比5月份9.51%回落1.31個百分點,從2022年12月峰值連續6個月下降,創12個月最低增速,表明利率上漲抑制了房地產貸款需求。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

房地產貸款分爲商業地產貸款和住宅按揭貸款。截至2023年6月末,兩項余額分別爲29,222億美元和25,198億美元,同比分別增長9.68%和6.53%,分別比5月回落0.71和1.98個百分點,分別連續6個月和4個月放緩,增速分別創11個月和13個月最低,原因是美聯儲持續加息,房地產貸款利率大幅上漲,加上房價大幅上漲,對住房需求產生較強的抑制作用,房地產貸款增速不斷回落。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

綜合看工商業貸款、消費者信貸和房地產貸款變動趨勢,發現美聯儲緊縮政策對貸款增速有顯著影響,因爲利率上漲會提高貸款資金成本,其中房價上漲過快也對房地產貸款增速有較強抑制作用。另一方面,2023年3月,硅谷銀行等部分中小存款機構爆發流動性危機之後,銀行收緊信貸條件(下文詳細介紹),也造成了信貸增速不斷回落。

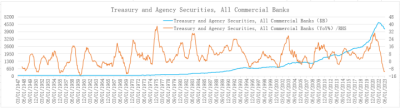

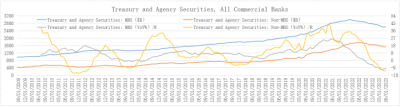

3、證券資產

和負債多元化趨勢類似,銀行的資產也呈多元化趨勢,除了傳統的信貸資產,還包括證券資產等。截至2023年6月末,美國銀行業持有的證券資產余額爲41,404億美元,佔總資產的17.99%,比1973年6月提高6.88個百分點;但與2022年6月相比,證券資產規模同比減少11.05%,主要原因是美聯儲持續加息,利率上漲造成證券資產價格下跌,銀行持倉組合價值縮水。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

證券資產包括美債、機構債券和抵押貸款支持證券(MBS)等,美聯儲將其分爲MBS和非MBS兩類。截至2023年6月,銀行持有的MBS余額爲26,058億美元,非MBS資產余額爲15,347億美元,同比分別減少10.12%和12.56%,分別連續10個月和6個月保持負增長,表明緊縮政策對證券資產價格持續造成估值壓力。硅谷銀行等中小存款機構持有大量證券資產,由於資產結構嚴重不合理,利率上漲導致資產縮水,因存款流失而引發流動性危機。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

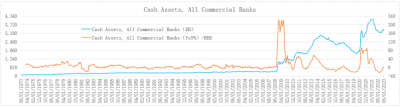

4、現金資產

截至2023年6月末,美國銀行業持有現金類資產34,119億美元,同比增長3.16%,創16個月最快,也是15個月以來同比首次轉正,5月爲同比-0.56%,表明受流動性危機影響,銀行开始重視流動性管理,增持部分現金類資產應對潛在的負面衝擊。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

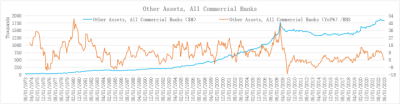

5、其他資產

銀行的其他資產包括無公允價值的權益類資產、保單、未實現的累積利息收入,以及預付的費用等零星資產。截至2023年6月末,美國銀行業的其他資產爲18,356.497億美元,同比增長1.14%,增速比5月小幅回升0.69個百分點,但處於2021年5月以來次低位。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

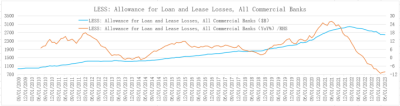

6、壞账准備

壞账准備(含融資租賃,Allowance for Loan and Lease losses)是資產備抵科目,反映在資產負債表中;與之有密切關系的貸款減值損失(Provision)屬於損益類科目,反映在損益表中。二者之間的關系如下:

壞账准備期末值 = 壞账准備期初值 + 新增貸款減值損失 - 貸款實際損失

本文介紹美國銀行系統的壞账准備。截至2023年6月末,美國銀行系統的壞账准備總額爲26,058億美元,同比下降10.12%,連續10個月減少,該科目對貸款質量的真實反映程度同比有所下降,降幅比4月和5月分別縮窄0.96和0.29個百分點,表明銀行流動性危機未進一步擴大,但仍值得關注。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

受緊縮政策抑制,美國總需求下降,實體經濟投融資活動相應減少,體現爲商業銀行主要資產規模同比增速持續放緩,有的科目呈連續下降趨勢,與負債項目趨勢相同。這爲觀察美國經濟趨勢提供了重要視角。

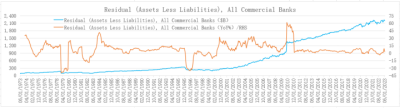

(三)所有者權益

所有者權益包括投入資本、資本公積和留存收益,截至2023年6月末,美國銀行業的所有者權益爲22,006億美元,同比增長2.98%,增速雖然比5月9%放緩約6個百分點,但仍處於15個月以來次高位,表明利率上漲有利於銀行業的經營。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

等式“資產=負債+所有者權益”可改寫成“所有者權益=資產-負債”,因此所有者權益也稱爲淨資產。由文中數據可知,美國銀行業總資產爲230,195億美元,總負債爲208,185億美元,淨資產爲22,006億美元,與等式計算結果僅有微小誤差。

02經營狀況和資本充足率

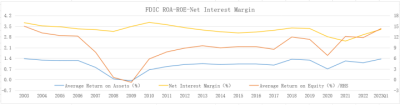

(一)銀行業淨息差

2023年第1季度,美國銀行業淨息差爲3.31%,爲2020年以來最高,原因正是美聯儲多次加息,改善了銀行淨息差,如下圖所示。

來源:美國聯邦存款保險公司FDIC,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

(二)ROA和ROE

如上圖所示,2023年第1季度,美國銀行業的平均資產回報率(ROA)和平均權益回報率(ROE)分別爲1.36%和14.42%,均爲2004年以來最好水平,這正是美聯儲加息的結果。自2022年3月以來,美聯儲共加息11次,累計加息幅度爲525個基點,加息速度爲近40年最快,爲銀行經營提供了很好的環境。當然,銀行經營改善也是美國經濟強勁復蘇、實體經濟表現良好的結果。

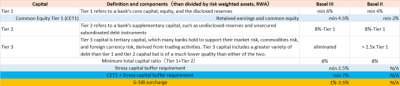

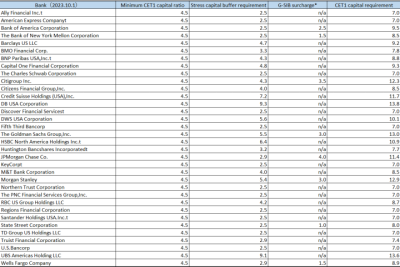

(三)資本充足率

根據巴塞爾協議III,銀行風險加權一級資本比率不得低於6%,這一要求比巴塞爾協議II提高了2個百分點;其中風險加權核心一級資本比率不得低於4.5%,比巴塞爾協議II提高了2.5個百分點。加上風險加權二級資本,銀行的風險加權資本比率不得低於8%。美聯儲對美國的商業銀行要求最低2.5個百分點的壓力資本緩衝(最高可達9%),風險加權核心一級資本比率加上壓力資本緩衝,不得低於7%;對於全球系統重要性銀行,美聯儲還要求1%-3.5%的額外資本比率。

整理:對衝研投 .cn/樓蘭財經Kroraina Finance

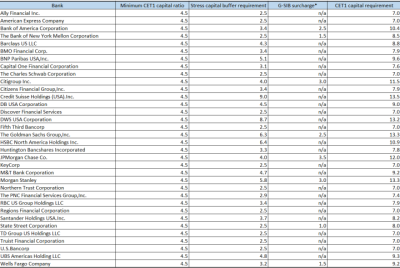

2022年,美聯儲對美國國內的大型銀行(含全球系統重要性銀行)提出的資本比率要求如下。其中,瑞士信貸(美國)的情況比較特殊,其風險加權一級資本比率要求在全部大型銀行中最高,達到13.5%,其中壓力資本緩衝要求爲9%,這與其過去兩年連續出現虧損有關(注:2023年春季也爆發了流動性危機)。其次是高盛和摩根斯坦利,風險加權一級資本比率要求均爲13.3%,二者的壓力資本緩衝分別爲6.3%和5.8%;二者均爲全球系統重要性銀行,額外資本要求分別爲2.5%和3%。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

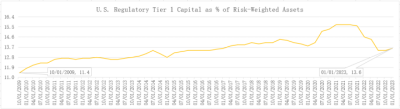

2023年第1季度,美國銀行業平均風險加權一級資本比率爲13.6%,比上個季度提高0.2個百分點,比2009年末高2.2個百分點,說明目前銀行業的資本充足率整體上比金融危機時表現更好,更能應對風險。因此,3月份個別中小存款機構爆發流動性危機未對系統構成嚴重衝擊,美聯儲和財政部採取措施很快阻斷了風險。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

綜合以上分析,無論是經營情況,還是資本比率,均表明美國銀行業整體表現良好,個別中小型存款機構出現流動性危機與其自身經營管理不當有關。

03信貸需求、信貸條件變化與廣義貨幣供應

美聯儲每三個月會發布一份高級貸款專員意見調查報告(SLOOS),最新的報告發布於2023年5月。根據SLOOS報告,可以對美國家庭、企業的信貸需求,以及銀行信貸條件的變化趨勢進行分析,結合廣義貨幣供應的變化,幫助理解美國銀行系統和實體經濟的狀況。

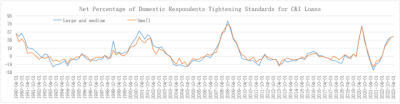

(一)工商業信貸條件和需求指標

1、淨收緊工商業貸款條件的銀行

根據美聯儲於2023年5月發布的SLOOS報告,淨收緊(收緊減去放松)工商業信貸條件的大中型銀行比例上升至46%,比上次調查提高1.2個百分點,創11個季度最高水平;淨收緊工商業信貸條件的小型銀行比例上升至46.7%,比上次調查提高2.9個百分點,爲2009年以來最高。這表明,美聯儲緊縮政策實施過程中,越來越多的銀行收緊工商業信貸條件,其中小銀行比例更高,上升更快,與硅谷等銀行在2023年3月爆發流動性危機有密切關系。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

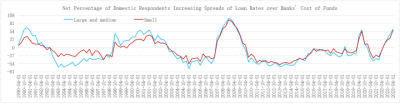

2、淨息差擴大的銀行

根據美聯儲於2023年5月發布的SLOOS報告,淨息差擴大的大中型銀行比例上升至62.3%,比上次調查提高17.5個百分點,爲2009年第3季度以來最高;淨息差擴大的小型銀行比例上升至58.3%,比上次調查提高25.5個百分點,創2009年第4季度以來最高。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

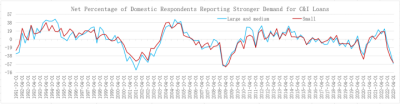

3、工商業信貸需求增加的銀行

根據美聯儲於2023年5月發布的SLOOS報告,報告工商業信貸需求增加的大中型銀行比例爲-55.6%,上次調查爲-31.3%;小型銀行比例爲-53.3%,上次調查爲-42.2%。換言之,最新的SLOOS報告顯示,有55.6%的大中型銀行和53.3%的小型銀行反映工商業信貸需求在下降,分別創2009年第3季度和第4季度以來最高。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

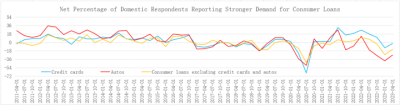

(二)消費者信貸需求和信貸條件

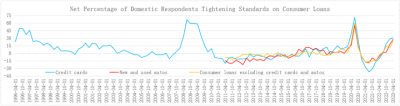

1、淨收緊消費者信貸條件的銀行

消費者信貸包括信用卡貸款、汽車(新車、二手車)貸款以及其他消費貸款。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

根據美聯儲於2023年5月發布的SLOOS報告,淨收緊(收緊減去放松)信用卡貸款條件的銀行比例上升至30.4%,比上次調查提高2.1個百分點,創11個季度最高;淨收緊汽車貸款條件的銀行比例上升至27.5%,比上次調查提高10.2個百分點,同樣創11個季度最高;淨收緊其他消費者信貸(不含信用卡貸款、汽車貸款)條件的銀行比例上升至23.6%,比上次調查提高13.4個百分點,創11個季度最高。

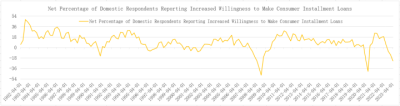

2、愿意發放消費分期貸款的銀行

根據美聯儲於2023年5月發布的SLOOS報告,愿意發放消費分期貸款的銀行(指淨值,愿意減去不愿意)比例降至-22.8%,上次調查爲-12.5%,創11個季度最低。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

3、消費者信貸需求增加的銀行

根據美聯儲於2023年5月發布的SLOOS報告,反映信用卡貸款需求增加的銀行比例爲-2.2%,上次調查爲-11.1%;反映汽車貸款需求增加的銀行比例爲-26.5%,上次調查爲-39.2%;反映其他消費者信貸(不含信用卡貸款、汽車貸款)需求增加的銀行比例爲-14.5%,上次調查爲-25.9%。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

消費者信貸需求邊際增加,這一變化與工商業信貸需求繼續減少存在差異,原因是家庭儲蓄減少,疫情期間積蓄的存款逐步用於消費,加是二手車價格下降,家庭對信用卡貸款、汽車貸款的需求有所增加,但從歷史調查數據看,消費者信貸需求(反映消費者信貸需求增加的銀行比例)整體仍在較低水平。

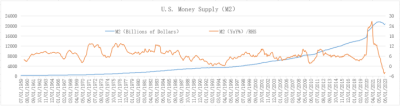

(三)廣義貨幣供應

疫情衝擊期間,美聯儲實施全面寬松政策,美國廣義貨幣M2供應大幅增長,2021年2月同比增長26.86%,爲本輪刺激過程中的峰值。隨着美國經濟復蘇,美聯儲逐步退出寬松政策,停止使用疫情期間創設的9款貸款工具,並從2021年11月开始縮減購債,從2022年3月开始加息,2022年6月开始縮表,M2增速不斷放緩,並從2022年12月开始轉爲負增長。2023年6月,M2同比下降3.59%,連續7個月負增長。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

美聯儲加息已經接近尾聲,但縮表仍將繼續實施,加上銀行收緊信貸條件,工商業信貸需求下降,預計未來一段時間美國廣義貨幣M2將維持下降態勢。

04美國銀行業展望

少數銀行爆發的流動性危機造成短期衝擊,在美聯儲和美國財政部緊急措施幹預下未進一步蔓延,存款开始恢復。但流動性危機還是引起監管部門的重視。2023年7月27日,美聯儲根據最新的銀行壓力測試結果,調整了部分大中型銀行(總資產1000億美元及以上)的資本要求,從2023年10月1日起實施。以德意志銀行(美國)爲例,根據新的要求,其資本比率從9%大幅提高至13.8%,其中壓力資本緩衝從4.5%提高至9.3%。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

此外,美聯儲、貨幣監理署和聯邦存款保險公司計劃進一步提高大中型銀行(總資產1000億美元及以上)的資本要求,預計2028年實施,其中全球系統重要性銀行需要增加19%的資本,總資產在2500億美元以上的非系統重要性銀行爲10%,總資產在1000億-2500億美元之間的銀行爲5%,相當於銀行系統的資本充足率提高約2個百分點。美聯儲還要求銀行爲壓力情景做准備,包括提示銀行確認其是否滿足從貼現窗口借款的條件,硅谷銀行正是因爲不滿足條件而未能從貼現窗口獲得所需資金,最終宣布倒閉。

8月8日,美聯儲發布新的涉銀業務監管措施,這些業務包括銀行與非銀機構合作夥伴向客戶提供以技術驅動的、復雜的銀行服務,以及涉及加密資產、分布式账本(區塊鏈)技術的活動。此舉目的是防範風險,確保銀行系統的穩健和安全。

由於美聯儲緊縮政策對實體經濟和金融市場的影響持續存在,特別是縮表持續實施,少數經營管理不佳、風險管理不當的銀行仍有可能出現類似問題,應當警惕潛在風險。但從美國銀行業整體看,與2007年次貸危機、2008年金融危機不同,目前美國家庭和企業槓杆率較低,實體經濟的資產負債表比較健康,銀行資本充足率滿足監管要求且高於金融危機時期,個別中小型存款機構爆發危機雖然會對銀行業和金融市場造成短期衝擊,但只要應對及時,措施得當,風險可以及時阻斷。

另一方面,利率上行階段,對銀行整體構成利好。前文分析顯示,美國銀行業在美聯儲加息過程中的息差顯著擴大,經營業績改善。而且美國銀行業並非個案。穆迪下調10家美國銀行評級的同一天,也就是8月8日,意大利政府宣布對銀行因加息而產生的“超額”利潤徵收40%的重稅。因此,對少數銀行爆發的風險事件應具體分析原因,評級機構下調部分銀行的評級不能說明整個銀行業出了問題。

免責聲明 報告中的信息、意見等均僅供查閱者參考之用,並非作爲或被視爲實際投資標的交易的建議。投資者應該根據個人投資目標、財務狀況和需求來判斷是否使用報告之內容,獨立做出投資決策並自行承擔相應風險。

聯系我們

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:研客專欄|危機之後回看美國銀行系統

地址:https://www.breakthing.com/post/87676.html