一、背景

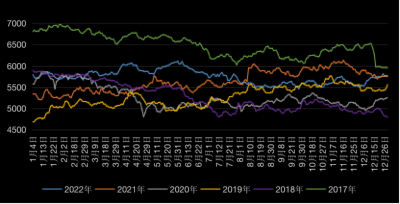

白糖主力連續期貨價格從年初的5800元/噸到5月末近7200元/噸,漲幅高達24%。截止8月13日白糖2401價格爲6898元/噸,高於近10年平均價5560.34元/噸,處於歷史第三次高位。從歷史價格價格來看:2010年11月5日第一次突破7000元/噸,震蕩至2011年9月14日开始下跌;2016年11月28日第二次突破7000元/噸,於2017年2月15日开始下跌;2023年4月28日第三次突破7000元/噸,截止目前仍處於震蕩階段。

從歷史周期來看白糖期貨在進入8月爲震蕩微上行然後在11月左右下行。並沒有顯著的周期性規律。

二、從全球供需來看

23年,國際糖業組織(IOS)預計過剩85萬噸,ICE11號糖均價22.83美分/磅;

22年總產量18034.8萬噸,總消費爲17421.5萬噸,過剩 613.3萬噸,均價18.78;

21年總產量18023.9萬噸,總消費爲17294.1萬噸,過剩 729.8萬噸,均價17.85;

20年總產量16655.9萬噸,總消費爲17210.8萬噸,過剩-554.9萬噸,均價12.88;

19年總產量17915.8萬噸,總消費爲17304.1萬噸,過剩 611.7萬噸,均價12.42;

18年總產量19422.2萬噸,總消費爲17441.3萬噸,過剩1980.9萬噸,均價12.32;

17年總產量17214.3萬噸,總消費爲16992.4萬噸,過剩 221.9萬噸,均價15.83。

單從上述數據來看,若IOS預期全球白糖存在供給過剩產成立,在通脹並未大幅走高的情況下,國際糖原價格下半年有較強的均值回歸效應。

今年糖價走高的核心推動一是印度、泰國產量不及預期,加之印度出口受限;二是受23/24年發生厄爾尼諾現象對農產品供給量下降的預期影響。

一:從2022年數據來看,印度年產量3688萬噸,佔全球產量的20%;消費2900萬噸;出口約1100萬噸,佔全球消費的6.31%。截止2023年6月15日,印度本年度產糖3296萬噸,較去年同期減少246萬噸,出口配額爲600萬噸已全部用完。泰國產量雖然不及預期,但是實際產出、出口與往年變化不大。最壞情況印度下半年無白糖產量,需要進口204(3296-2900-600)萬噸白糖,那么對比2022年市場減少704萬噸白糖供給;根據2022年巴西白糖出口情況約2600萬噸,今年巴西出口量要增加27%才能補上印度的缺口。

根據巴西對外貿易部祕書處(Secex)數據,今年1-6月累計出口1161.94萬噸,比去年多187.54萬噸,同期增長20%,雖然低於27%,但是上半年巴西重要港口優先出口谷物類農產品而非食糖,導致食糖出口受限,下半年巴西原糖的裝船數量有望呈增長趨勢加快出口,另一方面,根據2022年數據,巴西食糖下半年出口佔全年的63%,而市場預期巴西中南部23/24榨季產量3850萬噸,比22/23榨季產量多477.2萬噸,同比增長14%,即下半年出口量有進一步加大的預期,能夠緩解上半年印度供給端的利空。

二:厄爾尼諾是指東太平洋赤道域海水溫度異常升高的現象,通常持續9至12個月。因爲溫暖的海水連帶雨水從西太平洋東移,大概率導致東南亞(印度、泰國)、澳大利亞的降雨量減少不利於甘蔗的生長,而東太平洋(巴西南部)可能發生過多的降雨阻礙巴西中南部4-11月榨季進度,在11月後雨水過多會降低甘蔗的含糖率。

美國國家海洋和大氣管理局預計今年厄爾尼諾現象至少爲中度,且維持到今年冬季。從歷史數據來看2000年以來共發生過2次中等厄爾尼諾現象,分別在2002.05-2003.03和2009.06-2010.04,在2014.10-2016.04發生1次超強厄爾尼諾現象,其中2002.05.01-2003.03.31洲際交易所11號糖上漲42.75%;2009.06.01-2010.04.30洲際交易所11號糖下跌3.44%;2014.10.01-2016.04.30洲際交易所11號糖上漲0%。可以淺顯的看出發生厄爾尼諾現象與白糖價格大幅上漲的相關性還有待考證。

既然厄爾尼諾是一種氣候現象,主要通過改變產區降水量來影響其白糖產量,那么我們來看甘蔗主要產區的天氣情況:馬哈拉施特拉邦、北方邦爲印度白糖主要產區,4-10月爲印度甘蔗的生長期。

6月天氣情況如下:

7月天氣情況如下:

8月天氣預報情況如下:

9月天氣預報情況如下:

從上述數據對比2022年天氣情況來看,7月之前降雨量低於以往,但是7月的降雨量不錯,根據馬哈拉施特拉邦天氣預報來看,出現幹旱導致甘蔗產量大幅下降的概率不大,北方邦的天氣預報情況甚至優於2022年,出現較多降雨。

巴西中南部產量約佔全國產量的90%,其中巴西中南部的各州中,聖保羅州產量最高約佔全國產量的60%,是巴西最大的產糖州。甘蔗的生長期從當年的7月持續至下一年的3月,而4-11月爲壓榨季,冬季大量降雨會耽誤壓榨進度。

6-7月天氣情況如下:

8-9月天氣預報情況如下:

可以看到8月之前並未出現連續降雨耽誤榨期,從天氣預報數據對比2022年同期天氣來看,雨天的數量有所提高,但是整體還是以晴天爲主,對壓榨影響有限。

綜合來看,2023年下半年白糖供給受印度23/24榨季(11-3月)、巴西23/24榨季(4-11月)產量影響,不排除厄爾尼諾現象在10-11月達到頂峰,導致下半年白糖供給大幅下降,這需要繼續對白糖主要產區天氣進行跟蹤,但是截止目前厄爾尼諾對印度榨季產量有所影響,對巴西榨季影響不大,對全球白糖供給影響有限。

結合目前宏觀環境:7月26日,美聯儲宣布加息25個基點,將聯邦基金利率目標區間上調到5.25%-5.5%,創下22年的新高。同時鮑威爾表示今年不會降息。今年大概率並不會出現寬松的貨幣政策來支撐大宗商品的暴漲。需求波動常年維持在5%以內,未出現需求端大幅增加的消息。且白糖價格在上半年維持高價,而原油價格總體低於去年同期,必然會使得甘蔗制糖比例上升,截至今年7月16日,巴西主產區(中南部地區)已累計產糖1547萬噸 (上年同期產糖爲1269.3 萬噸),較上年同期增長21.88%,用於生產糖的甘蔗比例從上年同期的43.54%提高至48.14%。但是由於甘蔗種植期集中在一季度,而白糖價格在4月份才开始上漲,所以高價的白糖並沒有對種植甘蔗有多大的影響,據印度農業部公布的最新數據,截至7月24日,印度甘蔗播種面積爲560萬公頃,同比去年的533.4萬公頃提高2.66%,亦高於歷史同期平均種植面積488.5萬公頃。

截止8月8日,ICE11號糖主力合約爲23.67美分/磅,處於歷史高位,結合以上分析,結論爲國際糖原價格下半年易跌難漲,上漲空間有限。

三、聚焦我國供需分析

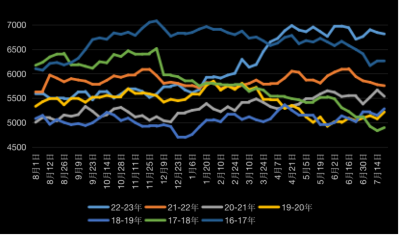

截止2023年7月底,我國22/23榨季白糖產量爲897萬噸,同比減少59萬噸。累計銷售738萬噸,同比增加62萬噸。全國食糖工業庫存爲159萬噸,環比減少50萬噸,同比減少120萬噸。從季節性來看,全國食糖新增工業庫存位於歷史較低水平。

由於三年特殊時期的白糖消費可能會受到抑制,我們用2019年白糖總消費1580萬噸來預估今年白糖總需求,假設食糖工業庫存年末較年初減少100萬噸,下半年(8-12月)產量約爲513萬噸與22/23榨季持平。2023年白糖缺口爲大約爲580(1580-897-100)萬噸,符合市場預期的400萬-600萬噸白糖缺口。

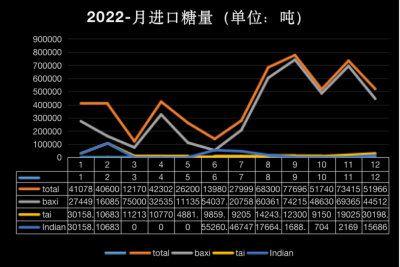

從目前時間點來看,庫存已減少170(329-159)萬噸食糖,預計消費剩余量爲842(1580-738)萬噸,即下半年總需求量爲912(842+170-100)萬噸;海關總署公布數據顯示,2023年1-6月累計進口食糖109.62萬噸(配額內進口按30%計算),假設7月進口28萬噸(其中配額外爲6.4萬噸)。即進口配額大約還剩140萬噸,目前可預見的必有供給量爲653(513+140)萬噸。需要配額外進口259萬噸才能滿足下半年的白糖需求。低於380(總缺口-配額進口量)萬噸,是由於存在白糖替代品的大量進口(2023年1-6月累計進口稅則號170290項下三類商品84.9萬噸,同比增加26.73萬噸,增幅45.94%)與年初未出現進口利潤倒掛時配額外食糖的進口。

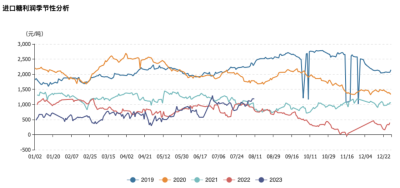

總而言之,國內白糖供應接下來還存在較大缺口,必然需要進口食糖才能滿足國內的食糖需求。而現配額外價格高於國內售價,價格出現倒掛,若下半年國內進口減少,國際白糖下半年供應大量過剩,而國內供應不足,供不應求,按理來說國內食糖價格要上漲,國外食糖下降才能達到均衡。

分析2022年食糖進口數據,下半年進口主要來自巴西,8-12月進口量爲323.12萬噸,佔全年的61%,而根據wind的進口利潤數據,2022年下半年食糖配額外進口必然爲負(下圖爲配額內利潤,配額外利潤需整體下移),爲什么進口價格倒掛還會存在配額外進口不得而知,但是查閱數據,21、22年下半年都存在較長的價格倒掛情況,如果市場不存在慈善家(進口成本高於國內出售價格)那么必然有它存在的原因。而如圖所示2023年的進口利潤現已接近19-22年均值,根據以往利潤數據下半年大概率不會出現配額外進口大幅下降的情況。即只要巴西產量達預期,下半年白糖現貨價格上漲有限。

雖然分析得下半年白糖現貨價格上漲有限,但是白糖爲我國战略物資,而近幾年國際局勢動蕩,白糖一直需要大量進口來滿足國內需求,國家是否有意想通過這次食糖的價格上漲去提高農民對甘蔗與甜菜的種植動力值得注意,當年10月至次年4月爲我國的壓榨期,種植期集中在2-4月,故有意想讓產戶賣個好價格的話,下半年的食糖價格下降也有限。

總體來說,因爲巴西新榨季大概率增產,而食糖現處於歷史高位,所以巴西出口意愿會大於國內在現高價下的進口意愿。目前國內食糖還存在較大缺口,在巴西糖沒有進入國內市場前,白糖價格難以大幅下降。故白糖價格還存在一段時間的震蕩,大概率在國際糖原價格下降後國內白糖價格會开始步入下跌期。

(文中的觀點、結論和建議僅供參考,並不構成所述品種的操作依據,投資者據此做出的任何投資決策與本公司和作者無關。期市有風險,入市需謹慎!)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:白糖還能延續漲勢嗎?

地址:https://www.breakthing.com/post/88873.html