掃碼報名

北京時間8月12日凌晨,貝恩資本官網宣布,目前已與秦淮數據集團控股有限公司(Nasdaq:CD,簡稱“秦淮數據”)達成私有化的最終協議,以每普通股4.30美元,每股美國存托股份(ADS)8.60美元的價格,收購秦淮數據所有已發行的股份。

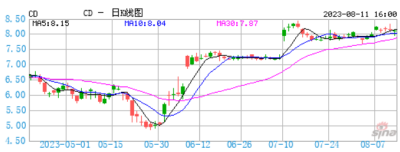

8月11日,秦淮數據收盤價格爲8.11美元/ADS。

此次收購價格較貝恩資本6月6日首次提出收購意向前最後一個交易日的收盤價溢價42.6%,並且較首次提出收購意向前最後30個交易日的成交量加權平均價溢價48.7%。

記者注意到,此次收購價格較貝恩資本6月6日提出的第一份報價高7.5%。

圖片來源:貝恩資本官網

此前,招商局資本控股(國際)有限公司(下稱“招商資本”)宣稱,擬要約收購秦淮數據,交易作價約34億美元(約合人民幣250億元)。收購價格較貝恩資本出價高出15%。

此次官宣,備受市場關注的秦淮數據私有化交易塵埃落定,招商資本已經出局。

被兩大巨頭爭奪的秦淮數據有什么魅力?業內指出,秦淮數據已經成爲數據中心(IDC)行業的龍頭企業。同時,字節跳動是秦淮數據的第一大客戶,其來自字節跳動的年收入佔整體營收比超過80%。

貝恩資本收購價提高7.5%

美國東部時間8月11日,貝恩資本在官方網站發布消息,表示已與秦淮數據籤署最終協議,將以每普通股4.30美元,或每ADS股8.60美元的價格將公司私有化。本次交易意味着秦淮數據的估值約爲31.6億美元。目前,秦淮數據的市值爲29.73億美元

據悉,此次收購價格較貝恩資本6月6日首次提出收購意向前最後一個交易日的收盤價溢價42.6%,較首次提出收購意向前最後30個交易日的成交量加權平均價溢價48.7%。

圖片來源:貝恩資本官網

記者發現,此次收購價格較貝恩資本6月初的第一次報價提高了7.5%。

對於此次達成的協議,貝恩資本合夥人兼亞洲私募股權聯席主管竺稼表示:“此次收購體現了貝恩資本在亞太地區尋找優質投資機會的獨特能力,同時也是我們與優秀的管理團隊攜手共進,實現公司卓越成長的真實寫照。我們認爲將秦淮數據集團私有化,不僅爲現有公衆股東提供了具有吸引力的回報,而且是致力於公司業務長足發展的前瞻布局。”

秦淮數據集團首席執行官吳華鵬表示:“在過去的五年中,貝恩資本通過綠地項目开發、資本市場運作、管理能力輸出,爲公司提供了至關重要的支持,使得我們能夠打造領先的泛亞洲的超大規模數據中心平台。我們與貝恩資本之間攜手共進的合作夥伴關系,是助力我們不斷邁向成功的關鍵。我們期待與各方同道繼往开來、行穩致遠,繼續爲我們的客戶提供一流的服務。”

據悉,貝恩資本是全球領先的私人投資公司之一,管理着約1750億美元的資產。秦淮數據原是網宿科技剝離出的IDC業務,網宿科技後來以10億元的價格將秦淮數據出售給貝恩資本。2019年,貝恩資本將秦淮數據與另一數據中心Bridge Date Centers合並,並更名爲秦淮數據。

招商資本出局似無懸念?

7月10日,招商資本宣布已向秦淮數據董事會特別委員會提出了非約束性初步要約。該“特別委員會”爲上周收到貝恩資本的私有化收購要約時宣布成立,由獨立董事組成,以審議貝恩提出的收購要約。

公告顯示,招商資本擬以每股普通股4.6美元(或每ADS股9.2美元)的現金收購秦淮數據所有已發行股份,作價約34億美元。

今年6月6日,秦淮數據就收到貝恩資本提出的私有化方案,該要約定價8美元/ADS,秦淮數據估值約29.3億美元。

以此來看,招商資本收購價較大股東貝恩資本之前提出的收購價格高出15%。

對於招商資本拋出的橄欖枝,秦淮數據在公告中回應稱,公司對上述兩項提議的回應尚未做出任何決定,不能保證任何協議將會得到執行。

圖片來源:秦淮數據官網

據悉,招商資本是亞洲最大的另類資產管理公司之一。截至2022年12月31日,其資產管理規模超過400億美元。具備央企背景和雄厚資本的招商資本競逐,使得秦淮數據私有化的走向出現變數。

不過,由於此次招商資本發出的爲“非約束性初步要約”,雙方能否達成最終收購結果,還需要進一步協商以及各方股東及SEC的審核。

有消息人士表示,招商資本對秦淮數據提出的更高溢價的“非約束性初步要約”,不太可能被接受。事實上也確實如此。

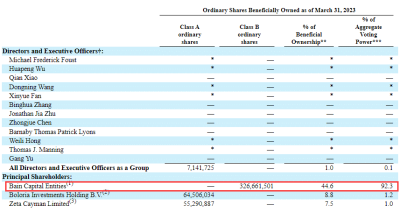

7月12日,秦淮數據收到貝恩資本兩大股東的來函,稱他們“無意將其在秦淮數據中擁有的任何股份出售給任何第三方,也不打算進行任何替代交易。我們仍然完全致力於實現我們的提議所考慮的收購”。

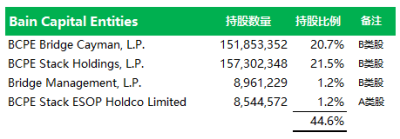

據秦淮數據2022年報顯示,截至2023年3月31日,貝恩資本通過包括貝恩股東在內的數家實體,合計持股44.6%,投票權比例爲92.3%。

對此,美國分析師認爲,貝恩資本可能想以較低的成本收購秦淮數據,將其國內和海外的資產進行分拆或重組,未來尋求更高的出售價格或再次上市。

秦淮數據爲何被爭搶?

被兩大巨頭爭奪的秦淮數據有什么魅力?業內指出,資本爭搶的背後原因,是我國數據中心業務高速增長的背景下,秦淮數據已經成爲數據中心(IDC)行業的龍頭企業。

資料顯示,秦淮數據是亞太新興市場領先的中立第三方超大規模算力基礎設施解決方案運營商,是在中國、印度和東南亞市場建造新一代超大規模數據中心的先行者,同時專注於信息技術產業生態基礎設施規劃、投資、設計、建造和運營。

中國信息通信研究院《數據中心白皮書(2022年)》指出,受新基建、數字化轉型及數字中國遠景目標等國家政策促進及企業降本增效需求的驅動,我國數據中心業務收入持續高速增長。

近日,中國信息通信研究院發布的一份報告顯示,第三方數據中心服務商市場份額保持高速增長,並首次超越基礎電信運營商。2022年基礎電信運營商市場份額佔比爲48.32%,第三方數據中心服務商份額爲51.68%。中國信息通信研究院認爲,這一轉變表明,企業和組織對於數據中心業務的需求不斷增長,並且越來越多的機構選擇將其數據和應用程序托管給專業的第三方數據中心服務商。

在行業高景氣背景下,秦淮數據的業績呈現出持續增長態勢。2022年,秦淮數據實現營收45.5億元,同比增長60%;淨利潤6.52億元,同比增長106%。相比之下,萬國數據的總營收爲93.26億元,同比增長19.3%;淨利潤虧損12.66億元。數據顯示,盡管萬國數據營收規模遠遠高於秦淮數據,但其增速顯著落後於秦淮數據。此外,萬國數據自2016年11月上市以來一直處於持續虧損狀態。

2023年第一季度,秦淮數據的業績繼續保持着高速增長,公司實現營收14.44億元,同比增長56.8%;淨利潤2.53億元,同比增長167.5%。反觀萬國數據,公司第一季度營收24.09億元,同比增長7.4%,淨利潤虧損4.75億元。

據秦淮數據介紹,一季度新增的78MW籤約容量中,69MW來自海外。截至一季度末,海外投運容量75MW,同比增長275%;上架容量49MW,同比提升562%,位於馬來西亞的柔佛超大規模數據中心一期滿架運行。

另一方面,字節跳動是秦淮數據的第一大客戶,其來自字節跳動的年收入佔整體營收比超過80%,2022年更是達到86.3%,構成了其穩定的業務基礎。

始於2014年的晨哨全球投資並購峰會, 以並購尤其是跨境並購業務爲核心主題。 晨哨峰會匯聚的是那些幾億、幾十億,乃至幾百億規模的控股權交易偏好者。歷年峰會嘉賓在300-400位,包括至少100家上市公司、100家私募股權基金。所涉資源高度跨界,涵蓋政府、上市公司、並購基金和金融機構等。

今年恰逢峰會十周年,我們將實現四大升級: 1、繼續牽手上海虹橋國際中央商務區管委會,且合作規格全面升級 2、峰會今年落地長寧區,選址頂級酒店阿納迪 3、嘉賓規格PLUS,今年所邀全部爲各機構決策層領導 4、我們將改變傳統的一人主講數百人聆聽的宣講模式,採取嶄新的大圓桌形式。強調每一位現場嘉賓的參與感,大大加強互動性體驗。

本次峰會採取定向邀請制+報名篩選制,報名資質要求如下: 1、 企業集團、上市公司投資部門總監以上級別 2、 知名私募股權基金合夥人以上級別 3、 大型金融機構、知名專業服務機構高管 4、地方政府引導基金負責人,投資促進部門負責人

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:萬億巨頭入主秦淮數據,招商資本遺憾離場!

地址:https://www.breakthing.com/post/89048.html