年內A股市場孱弱之際,“降印花稅”作爲交易端促活手段,頻頻被媒體、學者、機構等等各方提起。

有人稱其促活的有效性或超過“100+1”碎股交易;也有人稱立法時間長、遠水解不了近渴。無論如何,“未見人,先聞樓梯響”,相關板塊券商、金融信創已經走出了一波上漲行情。那么降印花稅真能帶領A股進入“活躍牛”嗎?

01 先來梳理“降印花稅”呼聲發生的始末

- 今年6月底,馬來西亞下調股票交易印花稅,北京商報社論提出“A股市場也可以考慮下調”。

某平台調查顯示:有近七成參與者認爲會下調印花稅,並且“有利於促進交易活躍”;

- 7·24重要會議,高層超預期定調:“活躍資本市場,提振投資者信心”,

各方建言建議,其中“降印花稅”“實行T+0交易制度”成爲高頻詞;

- 8月,中國香港證券及期貨專業總會響應稱,要求撤銷股票印花稅,以期促進港股市場交投活躍;

- 8月14日,北京商報再提“A股可以取消印花稅”,徵收證券交易印花稅最初是爲了平抑投機,但A股目前投機氣氛大幅下降,也不再具備平衡收入的功能,參照過去的農業稅,退出要果斷。

- 8月15日,據財聯社援引外部傳聞稱,“高層正考慮下調股票交易印花稅,包括財政部在內的監管機構正在討論方案。”

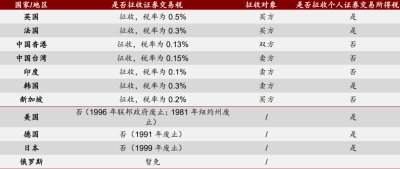

財聯社還提到,美國、日本、新加坡在內的多個成熟證券市場,從上個世紀开始都不再徵收證券交易印花稅。

02 印花稅真這么重要嗎?

我們在交易股票的時候,需要支付3筆費用:1)交易所收取的交易所規費,2)券商收取的傭金,3)證券交易印花稅。

交易所規費、券商傭金這兩項一般合計0.025%,證券交易印花稅按照賣出時成交金額單邊0.1%收取,相當於雙邊0.05%,大約佔到投資者交易成本的2/3,對於高頻投資者,還是不小的比例。

1)支持“降印花稅”的觀點:

印花稅一定程度上提高了投資者的交易成本,即使只是對投資者虧損的交易免收證券交易印花稅,也能增加投資者的交易積極性,或許可以吸引投資ETF、可轉債等免印花稅的品種資金回流。

降印花稅≠財政減收。實際上,像美國、日本等成熟證券市場,在交易環節免稅,但在收益環節徵收資本利得稅或股息稅。同時,免收虧損交易的印花稅也能向投資者表達一種政策呵護股市的態度,現在市場最缺的就是信心!一旦投資者交易量增加了,稅基也會增加,所以國家稅收總量並不一定減少,實現了“惠及投資者”和“保障財政收入”的雙贏。

2)但也有持不同看法的:

招商證券就認爲,證券交易印花稅作爲正式稅種,其調整需由GW院決定,並報代表大會常務委員會備案。我國徵收印花稅稅率目前已是歷史最低,且相對其他國家而言亦是最低。

與這些市場不同的是,我國態度更謹慎,是“相時而動”的調整策略,印花稅政策和費率先後調整了7次,有降有升,直到上一次調降到目前的單邊1‰,已經過去了15年。

另外一些反對聲音,比如吳曉求就一語道破:不要在交易環節做動作,要提振市場信心。經濟復蘇斜率放緩,內外需不景氣,去庫存周期超預期拉長,股市缺少賺錢效應,吸引不來增量資金,這才是真正的痛點。

03 印花稅能帶來“活躍牛”嗎?

我們復盤A股印花稅歷次調整及市場反應,發現:印花稅的調降都發生在底部調整、市場信心不足的時期,調升都發生在階段頂部。作爲流動性敏感的股票市場,“印花稅”這個工具作爲“有形的手”似乎發揮了應有的作用,甚至被稱爲“政策底”附近的標志性節點。

1)1991年10月10日,印花稅由6‰下調到3‰。半年後,上證指數從180點飆升到1429點,漲幅接近7倍;

2)1997年5月12日,印花稅由3‰上調到5‰,當天形成大牛市頂峰,此後滬指下跌500點;

3)1998年6月12日,印花稅由5‰下調到4‰,調整後首個交易日,滬指收盤小幅上漲2.65%。

4)2001年11月16日,印花稅由4‰下調到2‰,調整之後,滬指有過一段100多點的行情。

5)2005年1月23日,印花稅再次下調,由2‰下調到1‰。隨後,A股引來三年大牛市,上證指數在2007年10月達到歷史高點6124點。

6)2007年5月30日,印花稅由1‰上調到3‰,這是1997年以來10年間唯一的一次上調,也是傳說中的“半夜雞叫”,當日大盤暴跌-6.5%。但當時的市場非常瘋狂,直到10月份中旬6124點才結束牛市。

7)2008年4月24日,印花稅從3‰調整爲1‰,調整後,滬指收盤大漲9.29%,大盤接近漲停。可以說,3000點是當時的第一次官方護盤,第一次政策底。

8)2008年9月19日,上證跌到1800點附近,第二次政策底出現,官方第二次護盤,證券交易印花稅由雙邊徵收改爲單邊徵收,稅率保持1‰。到2009年8月,上證上漲到3400點上方,大盤翻倍。(來源:財聯社)

但事實上,盡管時間有巧合,但調整印花稅並不是決定市場行情的唯一因素。

比如2008年,降印花稅後,市場依然持續走低,甚至觸及1664點,後來隨着匯金親自下場,國資委發文支持央企增持回購,4萬億刺激計劃推出……種種政策“組合拳”才帶領市場徹底走出低谷。

而且,時過境遷,A股發生了翻天覆地的變化:

1)2008年,A股全市場才2000多只股票,現在已經4000多只股票,對市場新增流動性的要求更高,1‰的調降空間不大;

2)如今ETF大行其道,已經實現免印花稅,因而ETF逐漸成爲很多內外資短线、高頻甚至長期配置的交易品種。

04 A股市場免印花稅的特殊品種——ETF。

ETF作爲場內基金,在交易所上市,交易費用和股票類似,但無需印花稅和過戶費,通常傭金不高於成交金額的1‰~3‰,部分券商要求最低5元;

ETF聯接場外基金,跟主動權益類基金一樣,交易費用爲申購費和贖回費,申購費一般在1.2%~1.5%,有些平台甚至打折到0.12%~0.15%;贖回費率根據持有期的長短變化,持有越久贖回費就越低,例如從持有期少於7天的1.5%直到持有期超過2年的0%;ETF聯接基金投入ETF部分不會收取管理費和托管費,避免了ETF聯接基金重復收費的問題。

$芯片ETF(SZ159995)$$人工智能AIETF(SH515070)$$科創50ETF(SH588000)$

#A股也可以考慮取消印花稅#

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:各方激辯“降印花稅”,真能帶領A股進入“活躍牛”嗎?

地址:https://www.breakthing.com/post/89161.html