來源:招股書

來源|活報告數據支持|

摘要:TechStar於2022年6月24日向港交所遞交招股書,擬在香港主板上市,其爲香港第十三家SPAC公司,信銀資本、清科集團、清科資本、倪正東、李竹及劉偉傑爲發起人,擬專注於“新經濟領域(例如創新技術、先進制造業、醫療保健、生命科學、文娛、消費及新零售、綠色能源及氣候行動行業)的科技型公司。

S&TLive Report獲悉,特殊目的收購公司TechStar Acquisition Corporation.以下簡稱“TechStar”)於2022年6月24日遞表港交所,擬香港主板上市。發起人爲信銀資本、清科集團、清科資本、倪正東先生、李竹先生及劉偉傑先生,聯合保薦人爲清科資本和中信建投。

TechStar是特殊目的收購公司(Special Purpose Acquisition Company,簡稱SPAC),其成立的目的是與一家或多家公司進行業務合並。公司的目標是通過選擇優質的特殊目的收購公司並購目標、以具吸引力的估值磋商有利的收購條款及爲改善繼承公司的營運及財務表現奠定基礎,從而爲公司的股東創造具吸引力的回報。

在物色特殊目的收購公司並購目標時,擬專注於“新經濟”領域的高增長公司,包括但不限於與特殊目的收購公司並購目標經營所在司法權區的經濟趨勢及國家產業政策一致的創新技術、先進制造、醫療保健、生命科學、文娛、消費及新零售、綠色能源和氣候行動行業

TechStar將自發起人及董事的自有網絡取得特殊目的收購公司並購交易機會,該網絡由管理人員、投資者及顧問組成。公司的發起人及董事將採用嚴謹且嚴格篩選的識別流程,期望於良機出現時憑借發起人及董事的網絡、人脈及經驗,以及進行資本結構優化、改善營運模式及進行追加收購,進而提升目標企業的價值。

投資亮點發售條款

注:本次發售不面向公衆。發售、發行及买賣須僅限於專業投資者(專業投資者包括擁有至少8百萬港元規模投資組合的個人;資產不少於4千萬港元的信托公司;擁有投資組合不小於8百萬港元且資產不小於4千萬港元的企業或合夥企業。),只有在SPAC完成收購資產後,散戶投資者才可以參與

投資亮點

發起人於並購、資本市場以及公司投資及運營方面的獨特專業知識組合;在消費升級及信息技術方面具備行業專長並具有良好的往績記錄;特殊目的收購公司並購目標的價值創造能力;強大的尋找目標能力及嚴格的審查流程;及由龐大的全球關系網絡補充的管理及營運能力。

並購標准

已制定以下一般指引用於評估潛在特殊目的收購公司並購目標:

優質並在具差異化價值主張及產品或服務壁壘的新經濟領域具有競爭優勢;

與經濟趨勢及國家產業政策一致;

理想的長期增長前景;

具差異化產品及服務的大型消費或業務市場;

獨特競爭優勢或公司的團隊於選取未充分利用的增長機會有獨特的優勢;

能爲特殊目的收購公司並購目標創造重大價值,強大且富有遠見的管理團隊;

貫徹環境、社會及管治價值觀,恪守道德、專業及負責任的管理層;及自成爲公衆公司中受益。

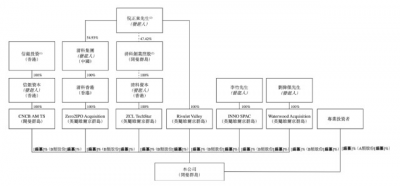

公司架構

信銀資本、清科集團、清科資本、倪正東、李竹及劉偉傑分別間接持有公司已發行B類股份的35%、15%、15%、10%、20%及5%。

來源:招股書

發起人介紹

發起人爲信銀資本、清科集團、清科資本、倪正東、李竹及劉偉傑。

信銀資本

信銀資本爲信銀投資的全資附屬公司,而信銀投資爲中信銀行的附屬公司。信銀資本獲證監會許可從事證券及期貨條例項下一系列受規管活動,包括第1類(證券交易)、第4類(就證券提供意見)、第6類(就機構融資提供意見)及第9類(提供資產管理)受規管活動。

截至2021年12月31日,信銀資本管理資產超過15億美元,管理超過10只股權基金及固定收入基金,並就該等基金提供意見,涵蓋電子商務、醫療保健、物流及生物科技等行業。信銀資本獲久期財經認可爲2021年度“傑出承銷商-SBLC類”。

信銀投資提供綜合金融服務及產品,包括企業融資、證券銷售及貿易、資產管理及投資。信銀投資亦提供研究服務,涵蓋中國及全球宏觀經濟、國際金融市場及主要行業。獲得了多項行業獎項及榮譽,包括《投中網》頒發的2020年“粵港澳大灣區最佳私募股權投資機構TOP30”及2021年度“中國最佳私募股權投資機構TOP100”。

中信銀行於1987年創立,是中國改革开放時期最初成立的商業銀行之一,亦是中國第一批參興國內及國外金融市場的商業銀行。通過其遍布中國153個城市的1,415個分支機構提供全面的金融服務。截至2021年12月31日的總資產超過人民幣8.0萬億元,員工人數近6萬。2021年,中信銀行位列英國《銀行家》雜志“全球銀行品牌500強”第16位及“世界銀行1,000強”排名第24位。

清科集團

清科集團爲中國領先的投資管理公司,由倪正東控制。倪正東實益擁有清科集團約54.93%的股權。清科集團於創業投資、基金管理及行業投資領域擁有豐富的經驗。已管理平均總市值至少80億港元的資產。截至2022年5月31日,透過管理逾40個人民幣私募股權基金,清科集團管理資產超過人民幣100億元。

主要項目包括:

上海復宏漢霖生物技術股份有限公司(“復宏漢霖”)爲一家領先的中國生物制藥公司,致力爲全球患者提供可負擔的高品質創新生物藥。清科集團於2016年5月投資復宏漢霖。復宏漢霖自2019年9月起在聯交所上市(股份代號:02696),截至2022年5月31日市值約爲98億港元。

創夢天地科技控股有限公司(“創夢天地”)爲在中國遊戲發行市場具有領先地位的數字娛樂平台。清科集團爲創夢天地提供諮詢服務,並於2016年5月通過其全資附屬公司投資創夢天地。創夢天地自2018年12月起在聯交所上市(股份代號:01119),截至2022年5月31日市值約爲76億港元。

嘉和美康(北京)科技股份有限公司(“嘉和美康”)是中國最早從事醫療信息化軟件研發與產業化的企業之一。於2011年12月,清科集團通過其全資附屬公司投資嘉和美康,該公司其後自2021年12月起在上海證券交易所上市(股份代號:688246),截至2022年5月31日市值約爲人民幣30億元。

山東英科環保再生資源股份有限公司(“山東英科”)是聚苯乙烯塑料回收的全球領導者,擁有全球可再生塑料回收網絡。於2007年5月,清科集團通過其全資附屬公司投資山東英科,該公司其後自2021年7月起在上海證券交易所上市(股份代號:688087),截至2022年5月31日市值約爲人民幣82億元。

清科資本

清科資本是清科創業控股的間接全資附屬公司。清科創業控股由倪正東最終控制,截至最後可行日期,倪正東控制清科創業控股約47.42%的表決權。

清科創業控股是股權投資行業的綜合服務平台,爲股權投資行業參與者提供數據、營銷、投行及培訓服務。有PEdataDatabase(私募通)共有超過275,800名注冊用戶,而其线上信息平台在其移動應用程序、網站及主要第三方平台上累積超過2.3百萬名用戶。清科創業控股自2020年於聯交所上市(股份代號:1945)以來已將其業務拓展至香港,即亞洲的金融中心,也是全球最具吸引力的集資平台之一。清科創業控股通過其間接全資附屬公司間接持有證監會根據證券及期貨條例發出的第1類(證券交易)、第2類(期貨合約交易)、第4類(就證券提供意見)、第6類(就機構融資提供意見)及第9類(提供資產管理)受規管許可。

倪正東

倪正東在股權投資行業擁有逾20年經驗。倪正東爲清科創業控股創辦人兼首席執行官、執行董事兼董事長,主要負責業務、战略及企業發展的整體管理。

倪正東任快狗打車控股有限公司獨立非執行董事。拓維信息系統股份有限公司獨立董事,金蝶國際軟件集團有限公司獨立非執行董事,任iKangHealthcareGroup,Inc獨立董事,任北京三夫戶外用品股份有限公司董事。

李竹

李竹擁有約30年的多家公司高管經驗、逾20年的諮詢顧問經驗及逾10年的中國私募股權投資經驗。爲英諾天使基金的創始合夥人。創立厚德創新谷(HoudeInnovationValley),任北京厚德文華投資諮詢有限公司董事長。同方軟件與系統集成公司總經理。創立悠視互動科技有限公司。曾投資於遊族網絡股份有限公司,廣東德生科技股份有限公司等科技及互聯網公司。獲頒中關村創業投資和股權投資基金協會“中關村天使投資領軍人物”及於2019年獲頒中央電視台“最受創業者歡迎的中國十大投資人”。

李竹的投資及諮詢顧問能力亦從英諾天使基金的往績記錄中可見一斑。英諾天使基金是一家專注於投資綠色能源、先進制造、新一代信息技術及生命科學等領域的創業投資基金,其管理資產約人民幣50億元。英諾天使基金在中國的主要投資包括推想醫療科技股份有限公司、銳石創芯(深圳)科技股份有限公司,以及北京鎂伽機器人科技有限公司。

劉偉傑

劉偉傑於投資、並購及企業管理方面擁有逾20年經驗。爲水木基金的合夥人,聯合創立戈壁創投,戈壁創投的投資者包括IBM、NTTDocomo、麥格勞希爾及SierraVentures。任戈壁創投的高級管理合夥人,曾任Asia2B.com的首席財務官。任華德管理有限公司執行董事。任SeapowerFinancialServicesGroup副主席兼董事。香港大學獲得法律學位。曾在貝克‧麥堅時律師事務所以及蘇姜律師行及蘇姜葉律師行執業,具有加利福尼亞州、新加坡以及英格蘭及威爾士的法律執業資格。

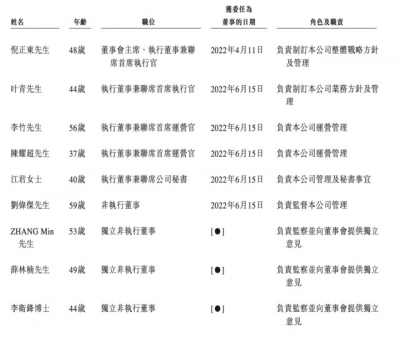

管理層情況

董事會由九名董事組成,包括五名執行董事、一名非執行董事及三名獨立非執行董事

倪正東先生,48歲,董事會主席兼執行董事,聯席首席執行官。彼主要負責制定公司整體战略方針及管理。倪正東爲公司的發起人之一及清科資本董事。於股權投資行業擁有逾20年經驗。亦爲清科創業控股董事長、執行董事兼首席執行官,任快狗打車控股有限公司獨立非執行董事。拓維信息系統股份有限公司獨立董事,金蝶國際軟件集團有限公司獨立非執行董事,任iKangHealthcareGroup,Inc獨立董事,任北京三夫戶外用品股份有限公司董事。取得湖南大學工程力學學士學位,清華大學工程力學碩士學位。畢業於清華大學的工商管理博士課程。

葉青先生,44歲,執行董事兼聯席首席執行官。彼主要負責制訂公司業務方針及管理。獲信銀資本提名加入董事會,並爲信銀資本的董事。已獲證監會發牌自2017年3月起進行第1類(證券交易)、第4類(就證券提供意見)、第6類(就機構融資提供意見)及第9類(提供資產管理)受規管活動。於投資、金融市場及銀行行業擁有20年工作經驗。曾任信銀投資風險總監、助理總經理。任信銀(香港)資本有限公司總經理,中信銀行任資金資本市場部產品及營銷部交易員及總經理助理、資金資本市場部衍生產品交易部總經理助理及副總經理、金融市場部代客資產管理部副總經理,任金融市場部市場分析及產品處處長。取得清華大學精密儀器學士學位及碩士學位。

李竹先生,56歲,執行董事兼聯席首席運營官。主要負責公司運營管理。李竹爲發起人之一。爲英諾天使投資基金的創始合夥人,彼發起厚德創新谷孵化器。於北京厚德文華投資諮詢有限公司任董事長。創立悠視網,曾任北京賽迪時代資訊產業股份有限公司總裁。任清華同方軟體與系統集成公司總經理。任廣東德生科技股份有限公司董事。任北京將至資訊科技發展股份有限公司董事。取得清華大學計算機科學學士學位。

陳耀超先生,37歲,執行董事兼聯席首席運營官。主要負責公司運營管理。獲信銀資本提名加入董事會。已獲證監會發牌自2019年8月起進行第9類(提供資產管理)受規管活動,並已獲證監會發牌自2019年2月起爲信銀資本進行第1類(證券交易)及第4類(就證券提供意見)受規管活動。曾任信銀資本資產管理部負責人。任中信建投(國際)金融控股有限公司另類投資管理部副總監。曾任職於中國國際金融股份有限公司。取得西南交通大學經濟學學士學位。中山大學嶺南學院工商管理碩士學位。獲特許金融分析師協會認可爲特許金融分析師。

江君女士,40歲,執行董事兼聯席公司祕書。主要負責公司管理及祕書事宜。獲清科資本提名加入董事會,已獲證監會發牌自2022年1月起爲清科證券有限公司進行第1類(證券交易)及第2類(期貨合約交易)受規管活動,並自2021年11月起爲清科資本進行第6類(就機構融資提供意見)受規管活動。曾任清科國際控股有限公司首席執行官。曾任富強金融資本有限公司首席執行官。任東方金融控股(香港)有限公司董事總經理兼投資銀行部及全球資本市場部負責人。曾擔任招商證券(香港)有限公司執行董事。任職招銀國際金融有限公司。取得東南大學法學學士學位,取得阿伯泰鄧迪大學工商管理碩士學位,畢業於長江商學院高級管理人員工商管理碩士課程。

中介團隊

據捷利交易寶數據統計,TechStar中介團隊共計7家,其中保薦人共計1家,近10家保薦項目數據表現一般;公司律師共計2家,綜合項目數據一般。整體而言中介團隊歷史數據表現一般。

來源:

保薦人承銷歷史業績

清科資本近期沒有破發率記錄,並未有保薦上市記錄。中信建投近期的保薦破發率爲29.16%兩者都是首次參與香港SPAC公司的發行。

來源:

SPAC簡介特殊目的收購公司(SpecialPurposeAcquisitionCompany,簡稱SPAC),也被稱爲「空白支票公司」,是先設立一家空殼公司進行資金募集,然後通過並購目標公司幫助目標公司實現上市

SPAC區別於以往的借殼上市,這個殼更幹淨。其不是通過买殼的形式上市,而是先造殼並募資,,然後在規定時間內並購目標公司,最終使目標公司成功上市。通過SPAC方式上市,目標公司只需要與已上市的SPAC上市主體合並,即完成了上市,。和傳統IPO相比,SPAC具有如下優勢:上市時間短:SPAC確定投資標的後,目標公司曲线上市只需要3至6個月的時間。SPAC究其根本就是一場並購交易,上市公司節省了傳統IPO中繁瑣且漫長的上市流程。上市成本低:承銷商費用一般佔到公司傳統IPO發行收入的5%-7%,而通過SPAC上市模式,發起人可以幫助上市公司分攤近半承銷費用。上市門檻低:衆多難以盈利的新興科技企業被篩選在傳統IPO外,相比而言,SPAC上市門檻更低,更多企業可以完成上市,增加了市場流動性。香港交易所(00388.HK)的SPAC上市制度已經正式啓動。在中概股回歸的大背景下,SPAC的首要作用是增加整體市場容量以及幫助更多的創新企業在香港通過上市獲得融資。從港交所發布的SPAC上市相關規定來看,其比美國SPAC更爲嚴格。發起人方面:港交所規定至少一名SPAC發起人是持有證監會所發出的第6類(就機構融資提供意見)及/或第9類(提供資產管理)牌照的公司。此外,至少須有一名發起人擁有SPAC公司至少10%的股份。募資額及發行價格方面:聯交所規定SPAC公司首次發售籌集的資金總額至少爲10億港元。而每股發行價至少爲10港元;其SPAC股份的交易單位及認購額至少爲100萬港元。參與者方面:並非所有投資者都能參與SPAC的交易。港交所規定香港SPAC首次公开發售僅面向專業投資者,且在SPAC並購交易完成之前,只有專業投資者可以交易SPAC證券。SPAC權證(即由SPAC發行的權證,而非爲發起人權證):行使價必須比SPAC股份在首次上市時的發售價他社突高出至少15%;行使期於SPAC並購交易完成後才开始,且SPAC權證的到期日由並購交易完成日起計的不須最少於1年及不多於5年。PIPE:在SPAC公司與目標並購公司完成合並前,港交所要求SPAC向外來獨立的PIPE(私募基金)投資者取得資金,以完成SPAC並購交易。所有PIPE投資必須是專業投資者,同時募集的資金必須達到下表所示的議定的SPAC並購估值的百分比,且其中至少50%來自至少三名資深投資者。

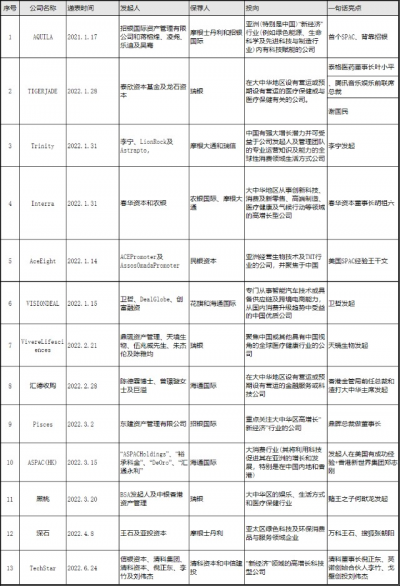

近期SPAC市場情況

全球SPAC上市數持續上升,數據平台SPACTrack統計,去年第四季每月均有超過50只SPAC掛牌,平均集資額達107.76億美元,較第二季及第三季高出逾一倍。

去年美國共有得約612宗SPAC上市,按年大幅增加逾1.46倍;集資額亦按年飆逾九成至約1,615.14億美元,突破1,600億美元大關。去年首季延續2020年的熱烈氣氛,共有298只SPAC上市,籌資987.31億美元。

2021年9月2日,新加坡證券交易所(SGX)正式發布了特殊目的收購公司(SPAC)的主板上市規則。2021年12月24日,淡馬錫旗下子公司祥峰投資控股(VertexVentureHoldings)在开曼群島注冊的特殊目的收購公司(SPAC)——VertexTechnologyAcquisitionCorporationLtd(下稱VTAC),已有條件獲得在新加坡交易所主板上市的資格。成爲第一家在新交所上市的SPAC。

中國公司在國際資本市場的敏感度方面從未落後。下面是2個中國企業赴美SPAC兩個經典案例1、香港前財政司司長梁錦松旗下的新風天域連同復星醫藥收購和睦家,SPAC公司(和睦家)•上市時間2018.6.28•並購時間2019.7.30•新代碼:NFH•募資規模2.875億美元

2、A股的公關和營銷公司藍色光標,美國SPAC算是失敗了,SPAC公司(Legacy)•上市時間2017.11•並購時間2019.8.23•代碼:LGC•募資規模3億美元

隨後,香港聯交所也頒布相關規則進行咨詢並於今年1月1日期正式實施。之後有若幹家SPAC公司申請上市,詳情如下:

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:香港SPAC第十三家:「TechStar」遞表港交所,爲清科董事長倪正東發起

地址:https://www.breakthing.com/post/8918.html