作者 | 李三豐

發布 | 深瞳音樂(ID:deepfocusmusic)

8月15日,騰訊音樂娛樂集團(TME)發布2023年二季度財報。按慣例,深瞳音樂都會做些簡要解讀,和朋友們一起探討。

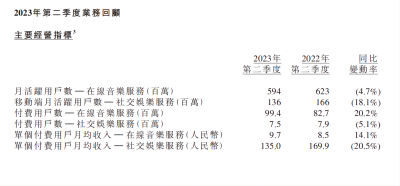

整體來看,本季度騰訊音樂總收入72.9億元(10.1億美元),同比增長5.5%。

其中在线音樂服務收入同比增長47.6%至42.5億元(5.86億美元),佔總收入的58.3%;社交娛樂服務收入和其他收入30.4億元(4.19億美元),同比下降24.6%。

目前媒體報道的關注點,較多集中在兩個方面:

一是付費用戶破億,在线音樂服務收入較快增長。二是直播風控造成社交娛樂收入加速下滑。從財務層面來看,這的確是兩個重要的信息。

不過,當我們深入到業務層面,抽絲剝繭分析財報中未被充分關注的一些細節,我發現它們共同指向一個可能更關鍵的長期趨勢:騰訊音樂的營收模式,正在發生系統性的變化。

從財報等數據來看,我認爲騰訊音樂已經出現以下幾點變化:

一、在线音樂服務收入的權重,會持續超過社交娛樂服務收入。由於後者的承壓,在线音樂板塊商業化的“做功”預計會越來越多,會員、演出等方面都已經有所體現。

二、社交娛樂板塊:理解直播風控到底“控”什么內容,就能發現其影響是中長期的,預計直播收入會持續承壓。

三、在线音樂板塊:數字專輯空間有限,實體專輯銷售可能會(在一定範圍內)成爲新趨勢。

四、藝人合作方面:平台會部分扮演經紀公司、版權公司的角色,成本收益早就不能按單純的版權租賃考量。

換句話說,騰訊音樂的幾乎每個重要營收板塊,都面臨着全新的變化。

其一是,在线音樂服務的收入權重,超過社交娛樂服務。未來前者的擔子還會更重。

本次財報中,騰訊音樂執行董事長彭迦信表示,“……在线音樂服務收入首次超過社交娛樂服務,成了公司發展過程中的又一個重要節點。”

我們在上季度的解讀文章《騰訊音樂與網易雲音樂財報中的市場變局》中,已對這個趨勢背後的原因做過分析。

對音樂平台來說,板塊收入權重的改變是值得欣喜的,至少不再會有“騰訊音樂是家直播公司”的輿論質疑。

只不過,這一節點到來的具體方式可能是之前沒想到的,是含有隱憂的。現在值得關注的是,社交娛樂收入持續下滑的情況下,騰訊音樂在线音樂板塊的解題思路是什么?

這一階段最有效的策略還是:1)“付費牆”:加速兌現會員付費率和人均付費金額的潛力。

這在財報中有明顯體現:在线音樂付費用戶數同比增長20.2%。接下來肯定也會繼續加強,例如7月起,QQ音樂已經對豪華綠鑽中的存量自動續費會員進行調價。

不過長期來看,只靠這一點可能還是不夠。從騰訊音樂的新動作可以看出,它還是希望發揮騰訊最擅長的基因——2)社交玩法,以及3)廣告模式創新——來注入強心劑。

財報披露,騰訊音樂於6月推出了情侶會員包,主打情侶間的定制功能和權益。激勵廣告模式和招商廣告也在財報中被專門提及。

這兩塊新功能的長期潛力如何,還有待觀察。

其二,社交娛樂板塊,尤其是直播收入預計會長期承壓。

財報在社交娛樂板塊提及,從二季度後期开始,“我們主動採取多項服務提升和風控管理措施,其中包括調整某些直播功能,以及實施更嚴格的合規程序”。

財報表示其目的是,“給用戶提供更加專注於圍繞音樂的用戶體驗”,言下之意,調整的是音樂娛樂之外的一些功能。不過財報並沒有明言這些功能具體是什么。

綜合分析來看,騰訊音樂直播風控管控的,可能是存在涉賭風險的功能。前些年直播平台野蠻發展的階段,抽獎、輪盤等玩法就層出不窮。音樂平台的直播業務同樣不能免。

我們注意到網易雲音樂在上季度財報也曾專門提及直播風控問題,涉及的具體業務類型同樣接近。

既然了解了具體風控內容,再結合互聯網平台規範化的背景,就可以理解直播風控帶來的影響是中長期的:

這塊業務會基本消失,對整體用戶數量的影響有限,不過對社交娛樂收入的影響不低,因其創收屬於“用戶少、金額多”的模式。

騰訊音樂也對社交娛樂服務的壓力做了提示,算是給了一些穩定的預期:“2023年下半年該業務也會持續面臨壓力。

因此,我們預計2023年第三季度的總收入同比下降低至中十幾個百分點,2023年的總收入同比下滑低至中個位數百分比”。

其三,實體專輯銷售可能會在一定範圍成爲新趨勢,比如在頭部流量藝人和粉絲群體中。這是我的一個猜測。

一方面,數字專輯的增長空間有限——在线音樂板塊,數字專輯一直是除會員、廣告外的主要營收模式,只不過數專打榜被禁止後,動輒一個粉絲購买成百上千數專的現象不再有,數專模式空間相對有限,這點不需要贅述了。

另一方面,是實體專輯的銷量得到了數據驗證。

騰訊音樂在財報中提及,平台與易烊千璽合作發行的實體專輯《劉豔芬》,“總銷售額成績斐然”。

此前公开數據顯示,《劉豔芬》开售僅17分鐘銷量破24萬,14小時銷售金額破7000多萬。

照此推算,該實體專輯銷售額屬於億元級別——而這個數字量級,基本也相當於前幾年銷量榜前排的數字專輯銷售額。

同時,很多朋友不一定注意到的是,從平台商業利益出發,實體專輯相比數字專輯其實有兩個潛在優勢:

1、實體專輯本質是不限售的,如《劉豔芬》個人最大可以購买1000份,一個ID的最高消費金額,在理論上,可以達到198000元。

2、實體專輯賣的是實體產品,不涉及流媒體版權問題,應該也就不一定要“非獨家”。故此,平台可以借助獨有的專輯產品,提升粉絲在平台的黏性。

正是基於這樣的背景,可以期待,音樂平台會與更多頭部藝人進行實體專輯的合作。

最後,音樂平台开始扮演一部分相當於經紀公司、版權公司的角色。

幾年後,音樂平台的財報,說不定不限於在线音樂、社交娛樂兩個板塊了,“自有版權”業務、“藝人經紀”業務可能會佔不小的比重。

從財報及公开信息,我們可以窺見端倪。例如:

1、從版權租賃者,走向版權交易的撮合者——一站式音樂制作和宣推平台“啓明星”,整合了TME的全套AIGC音樂制作工具輔助創作,同時還匯集了豐富的詞曲demo。

財報數據顯示截至二季度,該平台音樂交易總額超過1000萬元。

2、與部分藝人的合作中,承擔起部分的經紀公司職能。

以演出爲例,平台在TME盛典、自有音樂節等場景,都會安排深度合作的藝人,當然,也會爲他們安排外部演出和合作機會。

其實,早年間三大唱片公司,一开始就是從线下“渠道”起家。相對應的,音樂APP一开始都是宣發、傳播爲主的线上平台。

後來三大唱片都慢慢變成內容、經紀業務爲主的形態。

而音樂平台一方面需要面對短視頻對“渠道”能力的挑战,另一方面本身也需要向上遊產業鏈开拓發展空間。因此,音樂平台走上這條路,也算是合理。

總體而言,騰訊音樂等音樂平台商業化上的結構性變局,是一個不可逆的中長期趨勢。

而騰訊音樂2023年Q2財報,的確是個關鍵節點,我們借此看到這些改變的集中發生。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:騰訊音樂面臨商業化新變局

地址:https://www.breakthing.com/post/90225.html