大家好,我是中國的昭和熱血男兒北海茶客。最近這一周是地獄般的一周,昨天才想做不要放棄的三井壽,今天就成了這樣:

何以解憂,唯有研究。今天我們又討論了康方生物,內容有點艱深,對生物醫藥沒有基礎的同學今天可以休息了。

康方是國內現階段除了信達外,最有望從biotech轉向biopharma的生科企業。公司費用控制能力優異,2023年若能實現15億產品營收,產品經營現金流有望轉正。授權款足以覆蓋未來2-3年研發开支,已經無資金壓力。

下圖爲康方生物產品线,腫瘤+自免+慢性病,截止2023.8月中旬,除开與中生合作的PD-1外,累計有8個適應症在3期臨牀,2個適應症報產:

公司已經有2款產品實現licence out:

1)2015 年,公司以2億美元總對價,將 CTLA-4 單抗(MK-1308)授權給默沙東,默沙東獲得了該藥物的全球獨家开發和銷售權,該藥目前仍在多個2期臨牀中

2)2022年,公司以5億美元首付款+45億美元开發、注冊及商業化裏程碑款項付款的總對價授權PD-1/VEGF雙抗(AK112)海外權益授權給Summit,由Summit負責海外臨牀开支。康方享有海外低兩位數的銷售分成權益(預計在10%左右)。無論首付款還是總交易對價都創下了中國創新藥 license-out 合作的交易金額記錄。

除此以外,授權給樂普生物、科倫博泰的PD-(L)1將收取國內專利銷售分成;與中生合作的PD-1,享有50%權益;與東瑞合作PCSK9單抗,享有65%權益。

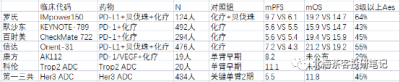

一、EGFR tki 耐藥NSCLC仍是“缺藥”市場,免疫治療初現曙光

AK112國內3期EGFR tki 耐藥NSCLC臨牀數據是一個很關鍵的變量,因爲PD-(L)1聯合貝伐珠都展現了免疫治療在EGFR tki耐藥後的潛力,但在OS上還欠缺些說服力。

注:羅氏IMpower150研究中PD-L1+貝伐珠,PFS、OS都實現明顯生存獲益,但FDA僅僅批准了其PD-L1+貝發珠+化療在一线NSCLC的適應症(該臨牀开始時,奧希替尼使用率還很低,故三代TKI耐藥患者佔比不高,所以數據也僅可參考);K藥和O藥聯合化療卻雙雙失敗,PFS都未展現優效(這倆臨牀就主要入組的奧希替尼經治患者,入組較爲扎實);信達PD-1+貝發珠在OS並未展現明顯生存獲益,交叉調整後OS的HR達到0.79-0.84,感覺也是勉強獲益;

需要強調的是,上圖中各個臨牀基线患者在前线治療情況不同:

比如上表中第一三共Her3 ADC患者基线就很扎實:1/2期臨牀入組的都是經過三代TKI(含奧希替尼)和化療治療後的多重耐藥患者。

——第一三共在2023年3月曾公布過EGFR TKI耐藥經治的1期臨牀數據,當時180人曾展現了6.4個月mPFS和16個月mOS數據。而在2023年8月公布的擴大樣本中(上圖中),mPFS和mOS都有所下滑,特別是mOS相較於1期數據還是下滑的很明顯。

從PD-1與抗血管聯用看,PFS還是能展現出獲益,但是OS獲益不明顯。貝伐珠單抗在NSCLC的多個隨機臨牀中也展現了PFS獲益,但OS無明顯獲益。故市場的擔憂OS有一定道理。

康方AK112進展迅速,在2023年5月就在海外完成首例給藥,國內以PFS爲主要終點於2023年8月國內報產,而海外是PFS、OS雙終點。

——從信達PD-1+貝伐珠+化療在國內獲批EGFR TKI耐藥經治NSCLC來看,康方AK112國內獲批的難度不大。康方AK112在國內开展3期臨牀時是2022年,此時奧希替尼在國內的普及率已經比較高了,3期國內臨牀數據應該是極具參考性的,特別需要OS的趨勢性來判斷海外的成藥性。

二、AK112頭對頭K藥的自信源於哪裏?

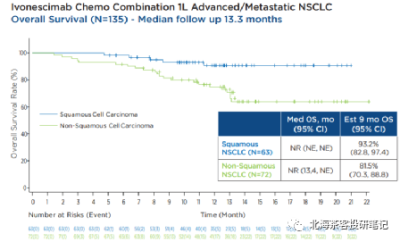

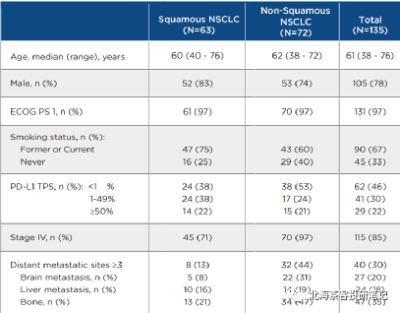

該藥2022年僅公布了聯用治療(肺鱗癌)18人ORR爲77%、聯用治療(肺鱗癌)25人ORR爲52%。而截止目前肺鱗癌+肺腺癌合計135人數據看,mPFS仍一直維持11-12個月區間,無論鱗癌還是腺癌,PFS繼續展現相對獲益優勢。下圖康方AK112最新臨牀數據:

下圖爲康方AK112 2023ASCO壁報- 肺鱗癌和肺腺癌9個月OS率

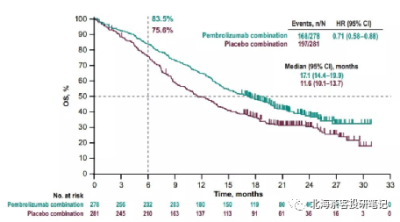

下圖爲K藥2019年ESMO上披露的KEYNOTE-407 肺鱗癌6個月OS率

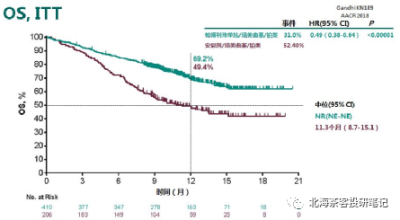

下圖爲K藥2019年ASCO上披露的KEYNOTE-189 肺腺癌 12個月OS率

而K藥+化療在肺鱗癌6個月OS率爲83.5%,AK112+化療9個月OS率趨勢93.2%,肺鱗癌展現OS的相對獲益潛力。 而K藥+化療在肺腺癌12個月OS率爲69.2%,預計9個月還是有70-80%的OS率,AK112+化療9個月OS率趨勢82%。差異點在PD-L1≥1%水平,AK112+化療僅有45%,而K藥+化療有69%。

特別是,康方的臨牀入組扎實,並未在病人樣本的選取上“投機取巧”,我們猜測,這正是海外直接進3期臨牀的底氣。

數據來源:康方AK112 2023ASCO壁報,上圖中135人總共PD-L1>1%佔比依舊僅有52%;同時,臨牀IV期(疾病進展階段)患者佔比85%。患者基线水平比國內很多PD-1入組時要更貼近真實世界,同時與K藥、O藥等也更具可比性(國產部分PD-1在NSCLC上呈現PD-L1≥1%入組佔比過高、入組StageIII期患者偏多的情況)。

三、AK112峰值展望:保守預計30-40億

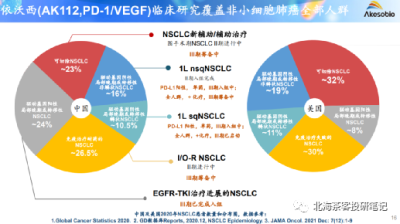

由於國內EGFR突變發生率是海外的2倍,疊加NSCLC新發患者數更高,因此AK112不僅需要看海外,國內市場一樣重要。

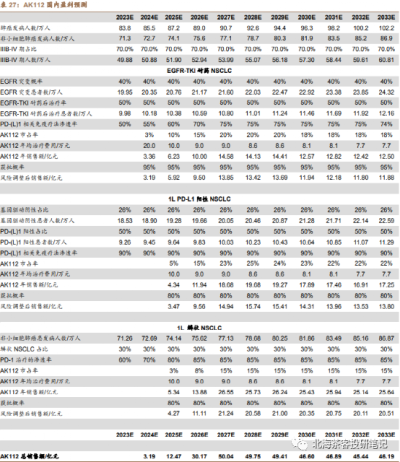

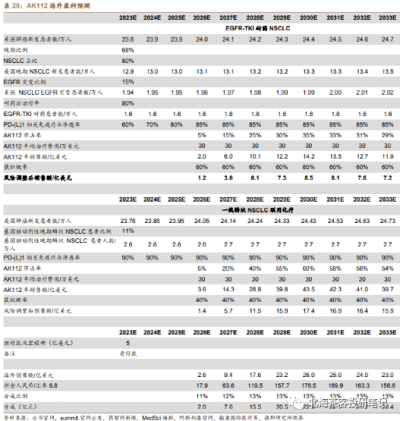

數據來源:德邦證券研報,預測因子(患者群、單價、滲透率等)在一衆研報中算很靠譜的,但是對國內AK112在2個大適應症上面的成藥性偏樂觀,可能還是考慮到CDE以PFS爲主要終點的緣故。海外25億美金峰值不難,畢竟除了美國,還有歐洲等市場

國內券商普遍對AK112峰值的預計是40-50億,海外預計峰值25億美元,獲得分成2-3億美元左右。若謹慎預計國內峰值在30-40億左右可能更有安全邊際。海外2-3億美元分成基本相當國內賣藥六七十億了。AK112的適應症如果能擴張,銷售峰值仍有望繼續拔高:

數據來源:2022年康方生物業績演示材料

來源於對產品的自信,敢於頭對頭K藥已經是AK112的標籤。

但是從康方的計劃來看,AK112還有3個3期臨牀待啓動:

1)晚期一线非鱗非小NSCLC

2)PD-(L)1經治NSCLC(這個適應症目前看也是很有難度,衆多試驗折戟,像Trop2 ADC近期的表現也引來市場質疑,PD-1經治算是難啃的骨頭,能進入3期,將是一個關鍵催化劑)

3)新輔助圍術期NSCLC

AK112海外臨牀關鍵催化時間點:

1、EGFR tki耐藥預計在2025.1月披露初步數據。

2、海外做的一线鱗狀NSCLC預期要在2027年才能初步讀數,時間跨度偏長。

四、AK104(PD-1/CTLA-4雙抗)的峰值預計

2023年AK104在臨牀端的進展:

——AK104+化療進入一线PD-L1陰性NSCLC的3期臨牀頭對頭百濟PD-1。

其實這個早在2期臨牀數據中就有展露。包括康寧的KN046也有該趨勢。

——AK104+化療進入一线胰腺癌2期臨牀,若康寧KN046能取得明顯優效,對康方可能也有正向激勵。

AK104現階段的優勢與擔憂

優勢:

末线宮頸癌確實ORR等展現優勢、胃癌也確實在CPS≤1%的患者群(消化道腫瘤一般以CPS指代PD-L1)中療效更突出。

擔憂:

一是非頭對頭下如何展現臨牀說服力?二是如何面對國內激烈的競爭?

胃癌上Her2、CLDN18.2、FGFR21等靶向藥療效突出,同時國內還有一衆PD-1獲批;

宮頸癌上,齊魯的PD-1/CTLA-4雙抗已在國內報產,也是末线到一线的全覆蓋,也意味着康方在國內或不再將是獨家品類(雖然設計結構上完全不同)。

國內2022年宮頸癌新發10萬人、胃癌新發40萬人、肝癌術後輔助5萬人,一线PD-L1陰性NSCLC約10-15萬人,國內峰值達到20-30億元輕輕松松。

五、市場一直比較忽視的“自免”

其實市場給這塊預期不高也有一定道理,一是IL-4R的進度一直撲朔迷離,哮喘適應症也終止了,AD適應症臨牀推進速度很慢。IL-4R可能要進入3期臨牀才能給一定估值。

雖有IL-12/IL-23、IL-17這兩自免大品種,但國內競爭激烈,且在不斷迭代。而康方這兩品種沒什么差異化競爭優勢,保守預計兩藥峰值合計10億。

——根據米內網顯示,2022年強生IL-12/IL-23單抗國內銷售達6億,諾華IL-17單抗國內銷售額達15億。康方這兩藥暫無差異性。

和東瑞合作的PCSK9單抗,享有65%權益,國內進度僅落後於信達,實現5-10億峰值預期並不難。

——信達PCSK9單抗給藥間隔最長在6-8周,而康方/東瑞的PCSK9單抗給藥間隔最長在6周。海外2款進口PCSK單抗給藥周期分別是4周(安進)和2周(再生元),在2022年銷售分別達6億和3億元。

不利因素:

1)OS標准下,海外臨牀仍有不確定性

2)短期AK104的off label策略預計會受到FF的影響

——但我們認爲還是不影響長期峰值

3)業內普遍看好免疫+ADC有望成爲未來實體瘤一线臨牀,這對雙抗來說也是潛在競爭

4)後續產品线梯隊問題:CD47不確定性大,就LAG-3的潛力大些,

——海外CD47大多都折戟,自己推進海外3期臨牀風險偏高。

結論:

綜上,若所有產品國內3期臨牀順利,國內峰值有望達65-85億。同時海外AK112的3期臨牀若成功,則有望帶來3億美元分成,相當於再造一個國內市場。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:康方生物是否進入擊球區?

地址:https://www.breakthing.com/post/90351.html