來源/21tech(News-21)

作者/駱軼琪

編輯/張偉賢

圖源/圖蟲

“

半導體IP巨頭的成長和煩惱。

半導體IP領域的絕對龍頭Arm終於在SEC(美國證券交易委員會)披露了其招股書,針對Arm的業務模式、中國市場的影響、未來市場趨勢等方面進行了詳細闡釋。

招股書顯示,爲了獲取更大市場機會,Arm此前引入了新的許可模式,面向小微型企業和大型企業可以提供不同的授權許可方案。

備受關注的中國大陸市場,近三年佔據其財務年度收入最高時達1/4,匯總中國大陸+中國台灣兩地收入計算可見,對Arm的最大收入貢獻方還是美國市場。

招股書首頁

招股書中提到,貿易環境變化、經濟形勢影響和中國競爭者的出現,可能會導致中國市場對公司特許權使用費收入部分有所下降。

至於Arm中國,公司指出並不由Arm和軟銀控制,那是一家獨立運營的公司,一方面Arm在中國市場的收入依賴於Arm中國實體,但無直接管理權的現狀可能會令公司面臨風險。

截至2022年12月的一年內,Arm的高能效CPU方案爲全球超過99%的智能手機提供先進計算能力,從小型傳感器到超級計算機,Arm的客戶累計出貨基於其架構的芯片超過2500億顆,其預估按價值算佔據48.9%總市場份額,在2014年12月起份額還是在39.7%。

業務模式調整

智能化升級浪潮,是支撐Arm持續成長的關鍵。

招股書中提到,智能設備在消費級和企業級市場高速增長,也導致對高能效計算需求的提升,這一趨勢驅動Arm CPU在過去多年令人印象深刻地成長。僅在截至2023年3月的完整財年中,有超過300億顆基於Arm平台的芯片出貨,相比2016年3月的財年,增速達70%。

截至2023年3月的財年,有超過260家企業宣布其推出基於Arm平台的芯片,由此預計基於Arm平台的產品惠及全球約70%人口。

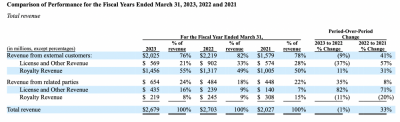

收入表現方面,在截至2021年3月、2022年3月、2023年3月的三個財務年度中,整體收入(Total revenue)分別爲20.27億、27.03億、26.79億美元;同期持續經營淨收益(Net income from continuing operations)分別爲5.44億、6.76億、5.24億美元。

主要財務表現

圖源:招股書

業務模式方面,Arm的收入主要包括兩部分:授權許可(license)和版稅/特許權使用費(royalty)。截至2022年3月和2023年3月的兩個完整財年,授權許可及其他收入分別爲11.41億、10.04億美元;版權收入分別爲15.62億、16.75億美元。

其中授權有四類方式:Arm總訪問協議(Arm Total Access Agreements,將CPU設計和關聯技術組合授權給客戶,收取年費)、Arm靈活訪問協議(Arm Flexible Access Agreements,將CPU設計和相關技術授權給客戶,收取年費,與前者差異爲不包含最新產品,)、技術許可協議(TLA,授權單一CPU設計或其他設計技術予客戶,收固定授權費)、架構許可協議(ALA,被許可方可以开發高度定制的CPU設計產品,符合Arm ISA,收固定架構許可費)。

版稅使用費(Royalty Fees)中的大部分,來自Arm已籤訂授權許可的客戶,Arm根據客戶基於Arm的芯片平均銷售價格或按每顆芯片固定費用收取。這將受產品生命周期、客戶的業務表現、市場趨勢、全球供應鏈等因素所影響,截至2023年3月的財年,該部分收入佔Arm總收入的63%。

公司介紹,歷史上絕大部分客戶的授權許可費用來自TLA類。在2019年和2021年,其推出前述Arm總訪問協議和Arm靈活訪問協議兩類模式,已吸引更廣泛的客戶能夠找到適合需求的模式。相信這兩類模式相比TLA,將提供更強業務靈活性,並將增加使用Arm產品的數量。

雖然有客戶依然採用TLA,但一些客戶已經從TLA模式過渡到後推出的兩類模式。鑑於交付時間差異,這種變化將可能讓公司授權許可收入出現變化,但因爲Arm總訪問協議和Arm靈活訪問協議兩類模式是可更新的(renewable),因此將預見授權許可收入的可見度(visibility)將提高。

同時Arm業務的獨特性在於,可以對包含其產品的芯片收取版權費,這導致每一次的芯片設計成功都將帶來長期的收入。因此通常會看到來自舊款芯片的持續性收入流,由於這些舊產品在持續銷售、以及舊處理器被應用到新芯片中,這將創造推動公司長期增長的累積效應。

舉例來說,根據客戶向Arm提供的季度版權使用報告信息,截至2023年3月的財年中,有約46%的版稅收入來自於1990-2012年發布的產品。此外,Arm預計,隨着有更多用戶過渡到Arm總訪問協議和Arm靈活訪問協議兩類模式,會有更多其產品被整合到客戶的芯片設計中,同時版權收入也將隨着時間推移而增加。

公告提到,Arm總訪問協議更適合規模較大的半導體公司,截至2023年6月,其與客戶有20份該類協議,相比2021年3月增加了16份;Arm靈活訪問協議適合規模較小或者初創類公司,截至前述同期,其與客戶有214份該類協議,相比2021年3月增加了85份。

中國市場不確定性

作爲全球龐大的應用市場,對Arm也有較高收入貢獻,中國市場在Arm招股書中被多次提及。

Arm是通過Arm中國關聯方獲得大部分收入。據介紹,Arm中國有權根據IPLA協議(即Arm與Arm中國籤訂一項知識產權許可協議,此外授予後者多項獨家協議),對Arm的處理器技術進行再許可。IPLA是爲了更好向Arm中國的終端客戶交付其技術。

至於收入,其是按照Arm中國與終端客戶籤訂的授權許可或版權費用,按比例分成。但Arm中國爲獨立運營。

公告顯示,在2022年3月前,Arm持有Arm中國約48%股權作爲股權投資,此後其將相關股份出售予軟銀集團控股的公司,合約對價9.3億美元,僅保留4.8%對Arm中國的間接權益。

按照區域來看Arm的收入分布,近三個財年,美國地區都是其第一大收入來源地,其次是中國大陸地區,再是中國台灣地區。

2021-2023三個財年,美國爲Arm貢獻收入約佔比41.39%、45.99%、40.61%,中國大陸地區佔比分別爲21.11%、17.61%、24.52%,中國台灣地區分別佔比15.1%、15.95%、13.4%。

招股書介紹,雖然2023財年來自中國市場的整體收入同比有所增加,但期內的版權費用增長放緩,這由於貿易等外部環境影響。由此,預計來自中國市場的版權費用可能將繼續下滑,也可能看到授權許可費用下降。

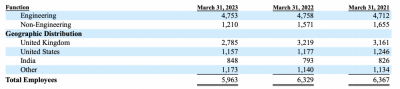

在員工分布中,可能由於控制權原因,其並沒有列明來自中國的比例。截至2023年3月,Arm共有5963名員工遍布北美、歐洲、亞洲。其中有80%的員工專注在研發和技術創新方面,期內約有47%員工來自英國、約20%員工來自美國、14%員工來自印度、其余約20%員工沒列明區域。

員工區域分布

圖源:招股書

從整體趨勢看,Arm對人員有所縮減。2021年和2022年3月的兩個財年,其整體員工數均超過6300人。

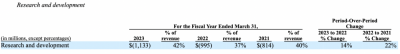

截至2023年3月的完整財年,Arm研發投入佔收入比重爲42%,近三年基本保持在37%以上態勢;2023年研發投入同比增長14%。

雲計算和汽車高成長

對於未來市場機會的分析,Arm定義爲TAM(潛在)市場,這包含智能手機、PC、數字電視、服務器、汽車、網絡設備等中的主控芯片,但不包含存儲和模擬類處理器芯片。

根據分析,從2022年到2025年間,Arm認爲其成長性較高的細分領域將主要來自雲計算和汽車,年復合增速將分別爲16.6%和15.7%。

截至2022年12月,其估算TAM市場規模約2025億美元,到截至2025年12月,該類市場規模將至2466億美元,年復合增速6.8%。

Arm預估截至2022年12月,包含Arm技術的芯片總價值約爲989億美元,約佔總市場份額的48.9%,在2020年12月這一比例約42.3%。

近三年研發投入佔收入比重和成長性

圖源:招股書

移動應用處理器主要應用於智能機市場,預估將從2022年12月的約299億美元,成長到2025年同期的360億美元,年增速6.4%;其他類移動芯片還包括調制解調器(Modem)、Wi-Fi、藍牙、NFC、GPS、觸控芯片等,預計從2022年的176億美元年增速0.2%至2025年規模達175億美元。

消費電子市場包括數字電視、平板電腦、台式電腦、XR設備和可穿戴等類型,預估將從2022年的469億美元,年增速4.3%至2025年規模約532億美元。

工業和嵌入式設備市場,包括洗衣機、數碼相機、無人機、傳感器、機器人、城市基礎設施等類型,預估規模從2022年的415億美元,年復合增速6.7%到2025年規模約505億美元,其中Arm的市場份額約從前述同期的58.4%增長到64.5%。

在衆多終端市場中,汽車電子的市場被視爲具備高成長預期,這也體現在Arm的預估中。招股書顯示,Arm在汽車行業的潛力市場包括IVI(信息娛樂系統)、ADAS、發動機管理以及車身和底盤控制等芯片,預計該部分市場將從2022年的188億美元,到2025年成長爲291億美元,年復合增速15.7%。這是其所有分析細分行業中復合增速頗快的細分領域。

Arm指出,如今其在IVI、ADAS市場具備先進功能,其在汽車領域市場份額從2020年的33%增長到2022年的40.8%。截至2023年3月的財年中,整個汽車領域版權收入同比增長了36%。

另一個高成長的雲計算領域,Arm分析其市場將包括DPU(數據處理單元)、SmartNIC(智能網絡接口卡)等,市場將從2022年的179億美元,年復合增長16.6%至2025年的284億美元。

成長性挑战

從市場規模看,Arm無疑一直以來佔據半導體IP市場的行業第一,但也並非沒有其他擔憂。比如近些年新架構在崛起,Arm相對單一的業務模式也限制了其成長空間。

在半導體IP市場,除了制霸移動端市場的Arm之外,還有另外兩大類架構具備較大影響力或成長潛力,一類是主攻服務器領域的X86,另一類是开源架構RISC-V,Arm也進行了相關分析。

Arm認爲,在現有架構的一些既定市場,因爲已經具備一套支持性生態體系,很難被新架構所取代並獲得市場份額,比如在Arm已經獲得很大進展的智能手機、消費電子、IoT領域。

此外,一些半導體公司也包括Arm的既有客戶,已經在設計自己的架構,包括面向智能手機應用處理器、其他移動芯片、消費電子產品、網絡設備、汽車等領域。

“我們很多客戶也是RISC-V架構和相關技術的主要支持者,如果該架構和相關技術持續發展並獲得市場支持,我們的客戶可能會選擇應用這種免費、开源的架構,而不是我們的產品。”Arm方面指出,X86和RISC-V架構的業務模式與Arm不同,可能會更吸引其客戶。

“我們現有和潛在競爭對手,也可能與這些客戶或其他第三方建立合作關系,以進一步增強他們的資源和市場地位,或者他們也可能提出更有利的監管制度。”Arm進一步舉例,比如在2023年8月,其一部分客戶和其他競爭對手,宣布成立一家合資公司,旨在加快採用RISC-V。此外,一些半導體公司包括Arm的客戶,也在爲特定市場或應用开發他們自己的專有架構。

除此之外,從業務外延性角度考慮,業內還認爲,Arm的業務模型,決定了雖然其地位重要,但卻不具備很高成長性,畢竟半導體上遊市場的規模總是無法與廣闊龐大的下遊市場規模相提並論。

在半導體IP領域,除了專注授權許可和版權模式之外,還有其他廠商採用的是融合模式。比如按照IP收入看,全球排名第二和第三的新思(Synopsys)和楷登(Cadence),其業務模式都是EDA+IP,無疑爲公司打开更多空間。這某種程度也是資本市場認爲,制約了Arm業務想象力的所在。

21Tech

南財集團特色欄目

往期推薦

國產半導體設備賽道升溫 增長與挑战並存

08-17

大模型助力,百部經典香港電影將獲“重生”

08-17

大模型下沉企業服務場景:軟件生態掀新一輪變革

08-14

數字經濟走向深水區:數實融合深化,基礎軟件和數據安全迎新挑战

08-11

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:Arm向美SEC遞交招股書:中國大陸貢獻超2成,關注RISC-V競爭

地址:https://www.breakthing.com/post/91287.html