近年來,在集採、同質化競爭及資本寒冬等大環境綜合影響下,生物醫藥板塊逐漸走向分化。加上近期國內政策措施頻繁出台,如何在更具挑战性的商業化市場中穩健發展,成爲了生物醫藥企業必須面對的共性考題。也正是市場對於需求端的擔憂加深,導致CXO板塊估值短期內出現回撤。

但放眼中長期,技術創新和產業變遷依舊是驅動創新藥研發外包需求增長的底層原因,意味着全球及國內的研發开支仍會繼續保持穩健增長,因而CXO行業中長期發展核心邏輯未變。

回到今年的中期財報季,從最新業績情況來看,CXO行業出現了進一步的業績分化,行業因素也加速了企業從成長股轉變價值股的進程。

不過,即使在行業及下遊市場面對諸多不確定因素的情況下,2023上半年的藥明生物(02269)依舊保持了穩定增長態勢,剔除新冠影響收入同比增長近60%,後端CMO項目實現持續放量,顯示出了極強的抗風險能力和發展後勁。

逆勢而上 穩健增長

今年半年報財中,藥明生物將CRDMO商業模式推動長期可持續、“跟隨並贏得分子”战略助力收益穩健,歸結爲實現增長的重點原因。

了解到,8月23日,藥明生物發布的中期業績顯示,今年上半年公司實現收益84.9億元,同比增長17.8%;實現毛利35.6億元,同比增長4.3%;經調整純利爲29.3億元,同比增長0.4%,經調整純利率爲34.5%。與此同時,公司依舊保持着正向的自由現金流。

通過解構關鍵財務數據,投資者不難發現,在當期新產能持續落地帶來固定資產折舊攤銷影響整體盈利的表面背後,藥明生物趨於成熟的後端商業化項目已然成爲公司穩健增長的強支撐。

在業務增量上,藥明生物在今年上半年的綜合項目總數增至621個,其中包括近580個非新冠綜合項目,非新冠收益同比增長59.7%,充分展現了即使扣除新冠項目貢獻,其業務增長依然持續強勁。

細分來看,報告期內藥明生物臨牀前項目達286個;早期(第I及II期)臨牀开發項目達269個(192個I期項目及77個II期項目),同比增長31.9%;後期(第III期)臨牀开發項目及商業化生產項目則增至66個(44個後期項目及22個商業化生產項目),同比增長53.5%。

不難看到,在Follow the Molecule战略支持下,藥明生物的三期和商業化項目數量增速加快,肥尾效應越來越明顯。按項目階段來看,臨牀後期及商業化階段在剔除新冠影響後收入同比大幅增長130.3%,增長更爲強勁,在維持行業2倍增速目標的同時也體現了公司作爲全球領先合同生產服務商的市場地位。

浦銀國際研報顯示,盡管行業在競爭和融資壓力下不確定性增加,國內龍頭仍將通過領先行業的服務質量和效率提升客戶黏性和市場份額。

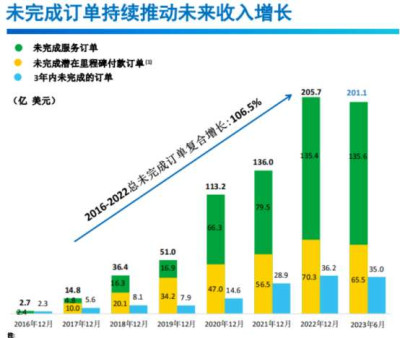

而擁有充足的在手訂單便是藥明生物等頭部CXO企業擁有抗風險能力和發展後勁的主要原因。數據顯示,截至2023年6月底,藥明生物未完成訂單總額和未完成服務訂單分別達到201.1億美元和135.6億美元,未完成潛在裏程碑付款訂單65億美元,公司三年內未完成訂單總額35億美元。以上在手訂單數據保障了公司中長期業績的穩定增長,展現出了極強的抗風險能力和成長確定性。

另外,在Win-the-Molecule战略驅動下,截至今年6月30日,公司已獲得11個外部轉入項目,其中包括6個臨牀III期/商業化項目,合同額總計超過10億美元,提升短期收入並鎖定長期商業化生產訂單。

對於訂單轉化战略,藥明生物CEO陳智勝在投資者會議也直言,“這一战略將進一步推動公司持續擴大項目數,臨牀後期和商業化生產收益增長,並確保長期生產訂單,爲公司長期發展注入動力。”

並且由於公司整體業務持續增長以及全球影響力日益提升,報告期內公司在北美和歐洲市場收益(剔除新冠項目)分別同比增長40.6%和238.9%,超過60%的新項目來源於北美市場,一定程度上反映了藥明生物在全球CRDMO服務業務上的核心競爭力。

精耕新興賽道,挖掘基本面背後的長期價值

隨着更多創新療法商業化進程的突破,CXO行業正在向更多細分領域以及垂直領域發展,新興賽道也有望成爲激活CXO行業的新風口。

在此背景下,藥明生物也在持續精進創新技術,不斷優化業務範圍,爲全球生物制藥產業賦能。如今隨着藥明生物在雙抗、XDC、多抗、融合蛋白以及疫苗等新興賽道加速兌現,其長期增長天花板也將進一步提升。

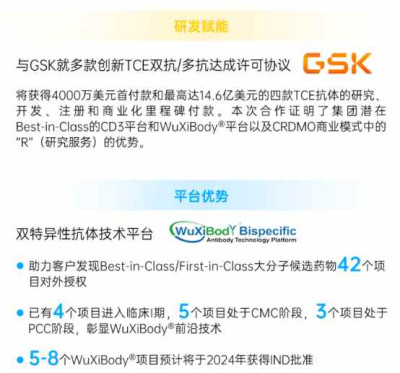

據了解,在包括WuXiBody雙抗平台、WuXia細胞系平台和WuXiUP連續生產平台在內的三大業內領先的技術平台支持下,報告期內公司已擁有105個涵蓋不同構型的雙特異性抗體項目(其中包括42個WuXiBody項目)、110個ADC項目和21個疫苗項目。這些先進的技術平台爲藥明生物CRDMO商業模式提供了有力支撐。

例如,今年1月5日,藥明生物宣布與葛蘭素史克(GSK)達成許可協議:GSK將獲得基於藥明生物專利技術平台开發的至多4款TCE雙抗/多抗的全球獨家研究、开發、生產和商業化權利。這項合作爲藥明生物帶來了4000萬美元首付款,以及最高達14.6億美元的裏程碑付款。

值得一提的是,公司與GSK合作的雙抗就是利用了WuXiBody具有表達量高、穩定性高、溶解度好、易於純化等技術優勢。該平台也是藥明生物目前着重推進的雙特異性抗體技術平台。

正如CEO陳智勝在此次業績溝通會上所說的,“通過與 GSK 達成多個TCE雙抗/多抗的合作,進一步驗證了CRDMO 商業模式的成功和強大的藥物研究與發現服務能力。我們將繼續砥礪前行,不斷升級迭代技術平台,優化服務水平,爲全球合作夥伴賦能。”

除了雙抗賽道外,抗體偶聯藥(ADC)作爲未來5年內不可多得的延續高增長態勢的核心賽道之一,也是藥明生物專注發展的重要方向。

早在10年前,藥明生物便成立了ADC團隊和相關業務。憑借在ADC賽道的先發優勢,子公司子公司藥明合聯(WuXi XDC)在今年上半年的XDC綜合項目總數已達110個,賦能IND項目47個,在全球擁有合作夥伴304個,並擁有16項處在II/III期臨牀的項目。

如今在報告期內,藥明生物將子公司藥明合聯分拆在香港聯交所主板獨立上市,使其擁有獨立的融資平台,充分釋放增長潛力,同時使藥明生物專注於全球CRDMO能力和規模建設,加速創新生物藥的开發與生產進程。

並且在分拆交易後,藥明合聯仍將持續是藥明生物的並公司,藥明合聯的運營業績仍將合並於藥明生物的財務表現之中,藥明生物的股東亦將持續享有藥明合聯高速增長帶來的加速放大的營業收入。

除了布局新興靶點賽道外,藥明生物也在深入布局數字化技術賽道。隨着數字化技術成爲生物藥行業重要的發展趨勢,藥明生物選擇利用數字化技術釋放CRDMO平台的潛力,在今年上半年已取得多項成果。

報告期內,藥明生物逐步建立起了利用計算機輔助藥物發現(CADD)的綜合能力。提升生物藥先導發現和先導優化水平,並將數字化工具應用於各種生物藥先導發現和先導優化場景,幫助加速生物藥發現過程,高效賦能創新研發。

此外,從2017年至2022年,藥明生物淨經營性淨現金流取得約69%的復合年增長率,得益於此,公司自由現金流在2022年成功轉正。今年上半年,隨着當前產能建設階段性步入尾聲,加之公司收現能力持續提升,公司當期自由現金流繼續保持爲正。CEO陳智勝表示,“我們在2023年上半年繼續保持正向自由現金流,這不僅爲集團的長期發展战略奠定了基礎,也爲集團利用自有經營性現金流提升產能提供了支撐。”

綜上所述,在領先的平台技術以及廣泛認可的國際質量體系支撐下,藥明生物獨特的一體化模式以及Follow and Win the Molecule战略正持續發力,而雙驅動战略的成功實施也奠定了公司與全球龍頭差異化優勢。

雖然當前國內CXO行業波動不斷,行業內企業業績分化進一步加劇,但藥明生物憑借自身強大的競爭壁壘和巨額在手訂單,隨着未來XDC、疫苗、雙抗等平台加速兌現,其長期市場配置價值還有望穩健持續走高。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:不懼行業周期波動,藥明生物(02269)中長期增長邏輯再獲穩健業績驗證

地址:https://www.breakthing.com/post/92683.html