8月28日港股盤後,易大宗(1733.HK)公布2023年半年業績公告。公告顯示,今年上半年,該公司實現總收入185.12億港元,同比增加10.3%;同期淨利潤達8.95億港元,同比增長24.13%,均創下同期新高。

"穩健"應當是對於易大宗本次表現的總體觀感,但這其實又不足以恰當地評價易大宗上半年的表現。

上半年雙焦價格明顯弱勢,

易大宗供應鏈綜合服務繼續"奔跑",貿易商領先地位仍穩固

因爲盡管今年以來經濟正走出低谷,但國內煤炭市場基本面卻明顯偏弱,主要體現在煤炭期現價格持續震蕩下行。其中,焦煤現貨價格一季度震蕩下行,進入二季度以後,單邊下行趨勢更爲流暢,就連長協價格都出現了罕見的提前降價;而焦炭價格更是有過之而無不及,在二季度甚至一度出現連續10輪提降。

因此,在這樣的弱勢行情下,易大宗還能保持雙位數百分比的增長,實屬不易,足見該公司內在韌勁。這從很大程度上來說,源於該公司在進口焦煤市場所佔據的領先地位以及對蒙供應鏈物流服務的業務布局。

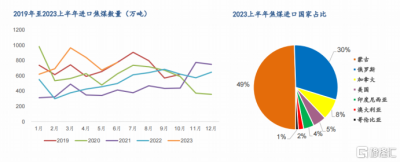

上半年焦煤價格弱勢,主要系內需平穩、產量穩增的基礎上,進口量大幅增長,供給增長加快,導致供過於求。根據國家統計局數據顯示,上半年,中國原煤產量23.0億噸,同比增長4.4%;同期,全國煉焦煤進口量4561.4萬噸,同比增長75.0%。

受益於焦煤進口量大幅反彈,易大宗的供應鏈貿易量大幅增加,從而對衝了價格下跌帶來的不利影響。根據公司半年業績數據顯示,易大宗於上半年的煤炭貿易量達到785.3萬噸,同比增長72.3%。盡管該分部毛利率不可避免地出現下滑,但行業地位依然穩固。若算上象暉能源(易大宗與廈門國資企業廈門象嶼合營公司)進口的蒙煤貿易量,仍然穩坐國內最大進口焦煤貿易商這頭把交椅。

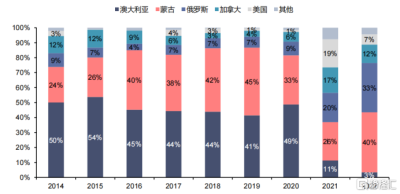

另一方面,由於長期以來,澳煤、蒙煤都是我國焦煤的兩大最主要的進口來源,但隨着2020年底宣布澳煤禁令之後,蒙煤"接棒"扮演"挑大梁"的角色,基本上無太大懸念,易大宗正是看准了進口焦煤供應格局重塑這一重大機遇。

(來源:信達證券)

今年以來,伴隨中國經濟重啓,澳煤也迎來正式解禁,這不免讓市場开始猜想由此帶來的新一輪進口焦煤供應格局的轉換。而目前來看,中長期角度市場對未來蒙煤增量預期仍在,這意味着易大宗未來靠蒙煤服務量拉動業績持續增長的邏輯依然成立。

所以,近年來,該公司持續加大了對於中蒙沿线關鍵物流資產的投入和建設,包括境內外堆場、口岸物流園區、自建及租賃鐵路站台、鐵路自備車、集卡運輸車、集裝箱、AGV及洗煤廠等。據統計,截至目前,易大宗在中蒙口岸固定資產投入總計約52億港幣,繼2022年全年投資7億多港幣之後,又在2023上半年積極拓展投資了其他中蒙口岸,投資口岸周邊配套資產金額約3.64億港幣,持續擴大其對蒙整體全鏈條的战略布局,尤其是形成了獨有的境內境外對等的配套資產,進一步提升其競爭力。

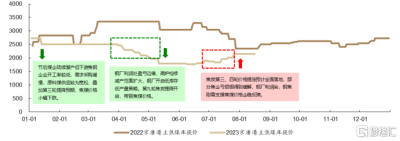

當然,易大宗花大力氣的投入成效立竿見影。

不僅在去年下半年中蒙首條重貨鐵路(自塔旺陶勒蓋煤礦至嘎順蘇海圖口岸)通車之後开始迅速兌現,今年上半年也如期喫到了這輪復蘇紅利,推動供應鏈綜合服務板塊收入同比大幅提升134.6%至30.73億港元,佔當期總收入的16.6%,較去年同期提升了8.8個百分點。盡管目前收入佔比還不到兩成,卻貢獻了65.3%的毛利。

也就是說,易大宗的盈利模式已經开始由"貿易"向"物流"轉型。可預期的是,公司未來通過繼續深耕這個板塊,來進一步推動公司業務結構轉型,從而進一步提升盈利水平。此外,也在一定程度上弱化了煤炭等大宗商品價格波動對業績造成的影響。

實際上,這也是有跡可循的。公司各項產品和服務質量得到了業界的廣泛肯定,並獲得各項榮譽及獎項,例如1)三星級多式聯運經營人;2)中國物流數字化轉型優秀創新企業(倉儲園區港口類);3)2022年度數字化倉儲和智慧城配應用優秀案例;4)多年獲得中國鋼鐵產業網評選的"十佳煤焦供應商"及交通運輸部及發改委頒發的"多式聯運示範工程"。

8月22日,易大宗(廣東)供應鏈管理有限公司又在珠海橫琴开業,成功落地華南平台總部,加速挺進大灣區,未來有望乘借政策"東風"注入新增量,推動"智慧物流、智慧口岸及智能通關"的战略落地。

安全墊增厚,繼續慷慨派息、持續回購

再來看易大宗的財務狀況,期內現金儲備增加、資產負債率下降,說明短期償債能力進一步增強。財報顯示,到今年6月30日止,公司的現金及現金等價物爲29.6億港元,同比增加30.3%;反觀總資產負債率則由上一年末的45.9%進一步降至42.4%。

就在這"一升一降"之下,易大宗的經營安全墊增厚,顯然更穩了。另外,今年上半年,該公司的經營現金淨流入約爲17.16億港元,同比大幅增長160.5%。

而得益於現金儲備和現金流的持續增加,易大宗繼續慷慨分紅,以回饋股東。財報顯示,公司擬派發中期股息2.11億港元,以現金形式派發。據統計,自2016年恢復派息以來,易大宗通過中期、末期及特別派息多種方式,累計派息金額達23.61億港元。

與此同時,該公司也一直在持續回購,不斷彰顯出管理層對公司後市發展的信心。

對於追求穩健收益的投資者而言,像這樣高分紅、高股息,還持續回購的資產,其吸引力可想而知。若以今年6月30日當日收盤價計,易大宗2023年股息率達到15.43%。另外,到今年上半年,該公司的動態淨資產收益率及淨資產回報率分別進一步上升到了25.41%及13.66%。

多數機構釋放對後市的信心

今年上半年,國內煤炭基本面毫無疑問是偏弱的,由此使得市場預期愈加悲觀,港、A煤炭板塊波動加劇,並於5月起加速下行進入,因此當前的關鍵在於重拾信心。

(來源:富途牛牛;A股煤炭板塊今年以來行情走勢)

(來源:富途牛牛;港股煤炭板塊今年以來行情走勢)

盡管需求端尚難言樂觀,但進入6月以來,焦煤價格出現止跌起穩跡象,加之下遊焦企、鋼廠焦煤庫存已至絕對低位,同時考慮到下半年進口壓力有望邊際緩解,多數市場機構傾向於認爲當前焦煤價格已見底,並預計隨着鋼廠復產範圍擴大,帶動部分焦企开工積極性提升,均對原料煤有補庫需求,從而對焦煤價格形成較強支撐。

(來源:德邦證券)

需求端來看,短期煤炭迎來消費旺季,焦煤價格存在支撐,且下遊仍有補庫訴求,價格呈現偏強表現,尤其是隨着"金九銀十"的到來,預計項目工程开工較多,焦煤需求有支撐。

產能側而言,受安全事故影響,部分煤礦存在減產停產,短期對供應產生擾動,焦煤價格偏強運行,整體焦煤產量持穩,加之海外焦煤進口充足,焦煤供應整體寬松,而在較高鐵水產量的背景下,焦煤需求尚可。

有機構指出,立足"买焦煤"即"买地產"的長线邏輯,近期有關地產的政策組合拳極大緩解了市場的悲觀情緒。隨着後續需求端的緩慢復蘇,地產或已渡過最艱難的時刻,焦煤需求亦是如此。

另外,已有多家機構認爲,自7月24日政治局會議召开後,煤炭行業基本面和預期有望發生重大變化,在供給穩健釋放後,需求預期的改善將成爲助推板塊估值修復的重要因素,前期受壓制的雙焦領域修復有望更強。

有鑑於此,不難看出多數機構對於煤炭行業後市反轉的信心。

從根本上而言,大宗商品市場行情由供求格局決定。長期而言,國內煉焦煤供需格局有望持續向好,主焦煤或尤其緊缺,這主要有以下兩方面的因素:

一方面,國內存量煤礦有效供應或逐步收縮。由於煉焦煤礦井資源稟賦及安全條件均遜於動力煤礦井,在環保、安監常態化的背景下,國內焦煤礦的有效供給或逐步收縮,例如,山東要求2021年關閉退出3400萬噸/年煤炭產能。

另一方面,國內焦煤新建礦井數量有限,面臨後備資源不足困境。焦煤屬於稀缺資源,且新增產能極爲有限,這意味着國內煉焦煤未來增產潛力較小,存在後續資源儲備不足的挑战。

若論品質,蒙煤及澳煤無疑是首選。盡管澳煤進口解禁,但據市場人士稱,以目前澳煤的運輸成本計,價格與內貿煤相比幾乎沒有優勢,再疊加時間成本,短期內對內貿煤的衝擊影響不大。

也就是說,進口焦煤以蒙煤打頭的供給格局中短期內將難以改變。蒙煤增長的確定性有望延續,今年6月,蒙古預算修正案繼續增加對華煤炭出口量,預測今年蒙煤出口能達 5000萬噸,且隨着蒙古國總理今年6月訪華,籤署了各種利好雙邊合作的文件,不難看出,蒙古國煉焦煤進口政策將持續保持寬松狀態,政治層面上助力蒙煤大量進口。而易大宗作爲目前唯一一家在蒙煤業務上從开採、蒙古境內的公路及鐵路運輸、口岸跨境運輸、倉儲、洗選加工、境內運輸、銷售全鏈條覆蓋的服務商,具備不可復制的先期進入者優勢、競爭壁壘高,未來仍將是蒙煤進口量持續增長的主要受益者。

另外,考慮到煤企高利潤有望長期持續、高現金流背景下延續高分紅政策,像易大宗這樣當前被市場所低估的高股息、資源行業的優秀企業,有望走上重估之路。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:上半年煤價弱勢,但易大宗(1733.HK)更穩了

地址:https://www.breakthing.com/post/93060.html