走完8月,在有色品種中,銅、鋁都呈現出了先抑後揚的態勢,其中銅價更是在高位回落後觸底反彈,走出一段V形走勢。進入傳統的“金九銀十”,銅價又將會如何演繹?不妨分析一番。

供需缺口將支撐銅價,適時尋找穩健企業

8月上半月,美聯儲貨幣政策收緊、國內經濟數據偏弱等對銅價帶來利空影響,銅價下跌,不過在全球顯性銅庫存僅約爲20萬噸的“低庫存”支撐下,銅價跌幅相對有限,也展現出一定的抗跌能力。進入下半月,海外經濟“軟着陸”預期升溫、國內政策陸續加碼提振,市場風險偏好有所改善,銅價也隨之出現放量上漲。

整個8月走出的V形走勢很像一個轉折,從背後市場的反應,能看到大家對未來預期在逐漸發生變化。

從中期來看,比如美聯儲停止加息甚至降息,都會實實在在地支撐銅價。日前,高盛團隊預計,美聯儲將在明年第二季度开始降息,並從那時起按季度逐步下調利率。CME的FedWatch也做出預測,美聯儲明年或將啓動降息,美元走弱的流動性寬松環境可能很快到來。

金融屬性對銅價的負面影響將會逐漸消除,至於銅的定價邏輯裏的商品屬性,之前“低庫存”就給銅價提供了一定支撐,那供需關系中長期又會如何發展?

供給方面,在本就低庫存的基礎上,行業整體還出現“新礦投產不足,老礦減產加速”的情況。那么銅金屬庫存繼續低位去化,或者全球供應增加無法及時滿足市場需求,可能會成爲現狀。

根據標普數據,2010-2019 年全球僅發現大型銅礦16處,合計8120萬噸,資源儲量,佔比不到過去30年的十分之一。目前主要生產國家裏,智利出現礦石品位下滑和稅收政策調整等不確定性風險,今年創下從2017年以來的最低月度產量;祕魯經過三年漫長的產能恢復期,新礦山投產以及部分老礦山社區問題才剛剛开始緩解。

需求方面,中國作爲精煉銅消費量佔比超世界總銷量一半的全球第二大經濟體,對銅的穩定需求目前來自於傳統房地產及建築業,“認房不認貸”、下調存量貸款利率等政策連續推行也讓“沉悶”已久的地產環境擁有改善空間,穩定銅等原材料需求。

而從長期新增需求來看,國內經濟處在轉型升級過程之中,其中持續高景氣度的新能源汽車、新能源產業將是銅消費高速增長的主要拉動力,並且接力傳統行業,帶來大量銅金屬的遠期需求。

國際能源署(IEA)發布一份名爲《2023年關鍵礦產市場回顧》的報告中提到,在未來幾年中,銅的年需求量在大宗商品中的增幅最大,將從2022年的略低於500萬噸增至2030年的略高於1200萬噸,而在“淨零排放”場景中將略高於1500萬噸。

所以結合目前銅的庫存和布局,銅的供應長期可能無法滿足遠期需求,或將出現“供需缺口”。不少機構也給出了類似的看法,Rystad Energy的分析師預計到2040年,供應缺將擴大至1400萬噸,即使是“最好的情況"缺口也將大於500萬噸。

目前低庫存等問題使得銅價易漲難跌,如果“供需缺口”長期存在,後續一旦供需進一步邊際向好,銅價也或將迎來屬於它的上行周期。

那么身處當下面向趨勢,或許可以尋找相關行業、企業的價值機會,比如不久前公布中期業績的中國有色礦業。

毛利率不降反升,上半年業績盡顯經營韌性

先看看中國有色礦業(01258.HK)的上半年成績單。

財報顯示,上半年營收爲18.44億美元,同比減少16.5%;歸母淨利潤爲1.857億美元,同比減少5.6%;經營活動所得現金淨額爲4.649億元,較2022年上半年的2.769億美元增加1.870億美元;每股基本盈利約爲4.97美仙。

上半年期現貨銅價均下跌超過10%,再看公司的歸母淨利潤可以發現,面對外部價格衝擊,公司整體業務經營有着相對不俗的韌性。一方面,上半年毛利率28.3%,去年同期24.1%,不降反升;另一方面,對比行業,淨利潤下滑幅度不算大,一些同類公司出現淨利潤同比下滑超80%,甚至個別出現由盈轉虧的情況。

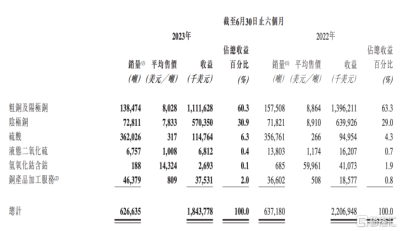

把營收拆开,看相關產品的收益、銷量和平均售價:

粗銅及陽極銅,上半年銷售收益爲11.12億美元,比2022年上半年的13.96億美元減少20.4%。主要原因是粗銅及陽極銅銷量較去年同期下降,以及平均售價較去年同期下降。其中,平均售價從去年同期8864美元每噸下降到8028美元每噸,受到國際銅價波動影響,最終使得該部分銷售收益同比下滑。

陰極銅,上半年銷售收益爲5.704億美元,比2022年上半年的6.399億美元減少10.9%。仔細看財報可以發現,該部分銷量依然增長,上半年72811噸,去年同期71821噸;但平均售價從去年同期8910美元每噸下降到7833美元每噸,也最終使得該部分銷售收益同比下滑。

產量方面,中國有色礦業按照指引,正在穩步健康地達成目標。

公司年初曾發布2023年度產量指引,預計今年生產陰極銅約14萬噸,上半年生產7.16萬噸,已完成超50%;預計生產粗銅及陽極銅約38萬噸(含銅產品代加工服務),上半年生產14.5萬噸,已完成約38.1%;預計自有礦山產銅約16萬噸,上半年生產8.74萬噸,已完成超50%。

另外,從產量指引和完成度中還看到一個確定性趨勢,公司正持續增加自有礦山生產銅的比例。上半年產量8.74萬噸,去年同期7.09萬噸,同比增長23.3%。這意味着,毛利率水平相對較高的自有礦山自產銅將持續改善公司整體毛利率水平。

可以期待的是,靜待下半年銅價恢復,公司產銷提速,今年或將會完成全年的產量目標。量價齊升的背景下,自然也使得2023年公司全年業績穩健得以保證。

尾聲:

總的來說,銅金屬價格盡管短期承壓,但近期也看到其高位回落後觸底反彈的走勢表現。市場似乎在重新找回銅的向上預期,並且長期潛力並未改變。

對於中國有色礦業來說,在外部壓力下展示出經營韌性,並且堅定去達成階段性的战略目標,這也符合一個能夠穿越周期,實現高成長性企業的優質特點。隨着銅價重回上升周期,屆時,公司有望迎來價值重估,股價也將迎來推動力。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:中國有色礦業(01258.HK)中期業績:淨利潤優於行業,毛利率不降反升展示經營韌性

地址:https://www.breakthing.com/post/94692.html