全美商業經濟協會(NABE)對經濟學家的調查顯示,此前專家們一直在指出美國經濟即將陷入低迷。問題是什么時候。然而,現在一些公司和專家正在收回這些預測,讓人質疑曾經備受信賴的經濟衰退指標——收益率曲线反轉的有效性。

自1955年以來,美國幾乎每次衰退之前都出現了這樣的曲线形狀,盡管到2023年年中,這種衰退未能成爲現實。美國國債收益率曲线的倒掛已經持續了一年多。

NABE政策調查主席Mervin Jebaraj表示:“雖然收益率曲线確實預示了過去幾次衰退,但從最近的經驗來看,它有點像一個壞了的經濟裏程表。”

NABE在對經濟學家的最新調查中發現,超過三分之二的受訪者至少對美聯儲能夠幫助美國經濟實現軟着陸抱有一定信心。與此同時,20%的人認爲美國要么已經陷入衰退,要么將在今年進入衰退。

華爾街公司也越來越樂觀地表示,經濟衰退可能會避免。

高盛目前預測經濟衰退的可能性從20%降至15%。包括美國銀行和摩根大通在內的其他銀行最近也放棄了更爲強勁的衰退預測。

NABE的調查顯示,如果沒有強勁的就業市場,美國可能已經陷入衰退。

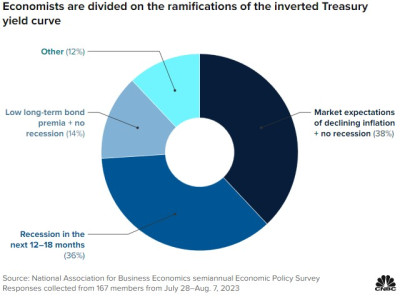

經濟學家對美國國債收益率曲线倒掛的後果看法不一

不過,NABE的調查結果也顯示,經濟學家對收益率曲线倒掛這一關鍵衰退指標所揭示的美國經濟走向存在分歧。

收益率曲线是顯示固定收益證券的收益率與到期期限之間關系的圖表。

Jebaraj表示,當美國國債收益率曲线向上傾斜、長期國債收益率更高時,這是正常現象。

"人們普遍認爲,持有美國公債的時間越長,你就應該向他們提供更高的利率,因爲他們放棄資金的時間越長。"

然而,當投資者認爲短期經濟前景比長期前景更糟糕時,短期國債的收益率就會上升,收益率曲线就會向下傾斜。倒掛的收益率曲线通常被認爲是經濟衰退的預測指標。

本周,隨着投資者對包括失業率升至3.8%在內的新經濟數據的權衡,美國國債收益率有所上升。2年期美國國債收益率攀升至4.935%,10年期美國國債收益率上升至4.252%。

NABE的最新調查顯示,經濟學家對收益率曲线倒掛對美國經濟意味着什么看法不一。

最受歡迎的結論(38%)認爲這表明通貨膨脹率將下降,但不會出現衰退。但幾乎同樣多的受訪者(36%)表示,他們認爲這表明未來12至18個月將出現衰退。另有14%的人認爲長期債券溢價較低,不會出現衰退。

Jebaraj表示,在正常情況下,收益率曲线倒掛是預示經濟衰退的一個很好的指標。

但情況並非總是如此。盡管收益率曲线在2019年出現倒掛,但這並不一定預示着2020年的經濟衰退。

Jebaraj稱,"沒有理性的人會認爲,收益率曲线可以預測一場席卷全球的新冠疫情以及隨之而來的短期衰退。"

來自歐洲的質疑

除了美國的銀行和經濟學家,歐洲央行也同樣對收益率曲线倒掛這一領先指標提出了質疑。

此前歐洲央行警告稱,不要過度解讀經常被視爲經濟衰退先兆的債券市場指標。歐洲央行在7月貨幣政策會議紀要中表示,近年來,央行購买債券削弱了收益率曲线倒掛(通常被視爲經濟衰退的前兆)的預測能力。

歐洲央行表示,這些購买行爲壓低了所謂的期限溢價。這是投資者通常要求的額外收益部分,以補償持有較長期債券的風險。

幾個月來,那些認爲經濟正在走向衰退的人,以美國和歐洲的收益率曲线倒掛來支持他們的觀點。市場的想法是,投資者蜂擁購买長期債券,從而推動收益率低於短期債券收益率,他們預計,隨着經濟放緩,未來的借貸成本將下降。

德國兩年期和10年期公債收益率曲线目前倒掛約50個基點,脫離7月初的低點,爲1992年以來最嚴重的倒掛。

歐洲央行在其報告中承認,歐元區收益率的倒掛“重新引發了市場參與者對經濟衰退的擔憂”,尤其是考慮到這種走勢的過往記錄。

報告稱,不過“由於央行持有債券的存量效應,期限溢價仍然被壓縮,這可能會降低收益率曲线斜率對經濟增長的預測內容。”

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:領先指標再次被質疑已失效 華爾街降低對經濟衰退的可能性預測

地址:https://www.breakthing.com/post/95066.html