摘要:營收增長30%淨利卻下滑3.6%,增收不增利的同時,中原銀行卷入多起訴訟糾紛,股權頻繁被甩賣,股價更是跌成“仙股”。

近日,吸收合並洛陽銀行、平頂山銀行及焦作中旅銀行的中原銀行股份有限公司(以下簡稱:中原銀行,1216.HK)發布了首份半年報。報告顯示,今年上半年,中原銀行實現營業收入135.51億元,同比增長30.2%;實現淨利潤20.62億元,同比下滑3.6%。

增收不增利的同時,中原銀行資產質量承壓,不良規模和不良率雙升。不僅如此,中原銀行內控違規問題也引發注意。據不完全統計,今年上半年中原銀行因各種違規收到監管罰單24張,被罰金額共計430.5萬元。

與連喫罰單相呼應的是,中原銀行股價不振、淪爲“仙股”,市值也早已“破淨”。最新數據顯示,截至9月12日,中原銀行每股淨資產爲2.31港元,股價卻只有0.36港元/股,幾乎只是每股淨資產的零頭,市淨率低至0.16倍。如何打破股價低迷“魔咒”,解決業績承壓難題,或是未來中原銀行亟待努力的方向。

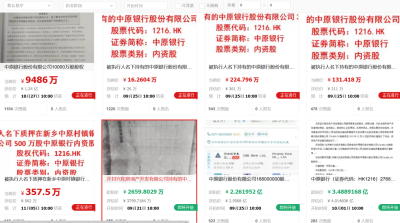

與此同時,由於前十位大股東陷入債務糾紛等原因,中原銀行頻繁有大額股權被拍賣。據不完全統計,僅今年已有多筆大額股權在司法拍賣平台進行拍賣,但多以流拍爲主。

針對經營業績、盈利能力、不良風險、股價等問題,發現網向中原銀行發去採訪調研函,截至發稿前,中原銀行未就相關問題給予合理解釋。

增收不增利 盈利能力持續承壓

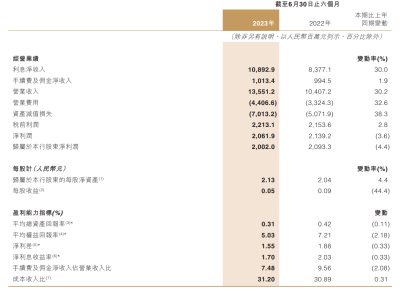

近日,中原銀行發布2023年中期業績公告。報告顯示,今年上半年,中原銀行總資產規模13624.96億元,較上年末增加357.60億元,增幅2.7%;實現營業收入135.51億元,同比增長30.2%;實現淨利潤20.62億元,同比下滑3.6%;歸屬於本行股東淨利潤20.02億元,同比減少4.4%。

從營收結構來看,各類收入增幅都挺大,但付出的成本也非常高昂。今年上半年中原銀行實現利息收入251.14億元,同比增長46.6%,增幅挺高,但利息支出的成本更高,規模達142.21億元,增幅達62.3%,最終實現利息淨收入108.93億元,同比增長30.0%。

非利息收入方面,手續費及傭金收入支出表現也類似,今年上半年手續費及傭金收入爲16.8億元,同比增加24.5%,但是手續費及傭金收入支出爲6.67億元,較去年同期大增3.12億元,增幅高達87.8%。最終,中原銀行實現手續費及傭金淨收入10.13億元,增幅僅爲1.9%。2022年該行手續費及傭金收入同比增長12.2%,手續費及傭金支出同比則大增82.6%,最終手續費及傭金淨收入同比下降7.7%。

從盈利能力來看,今年上半年,中原銀行的淨息差爲1.7%,比上年同期下降0.33%,淨利差爲1.55%,比去年同期下降0.33%。值得一提的是,2023年4月10日,市場利率定價自律機制發布《合格審慎評估實施辦法(2023年修訂版)》,提出淨息差的評分“警戒线”爲1.8%(含),低於1.8%將被扣分。按照此辦法來評估經營情況,中原銀行的淨息差水平已經步入的危險的境地,後續的盈利能力亟待改善。

此外,今年上半年,中原銀行的平均總資產回報率爲0.31%,比上年同期下降0.11個百分點,遠低於0.6%的監管要求;平均權益回報率爲5.03%,比上年同期下降2.18個百分點,同樣離不低於11%的監管標准相差甚遠。

資產質量持續承壓 不良率雙升

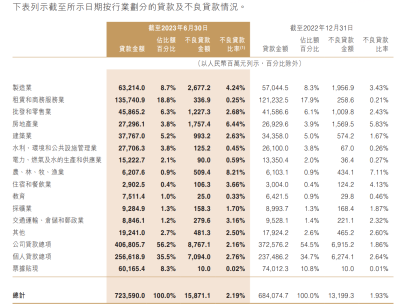

增收不增利的同時,中原銀行的資產質量持續承壓。數據顯示,今年上半年,中原銀行不良貸款余額爲158.71億元,較上年末增加26.72億元;不良貸款率爲2.19%,較上年末上升0.26個百分點;撥備覆蓋率150.51%,比上年末下降6.57個百分點。

按行業劃分來看,今年上半年中原銀行貸款主要集中在制造業、租賃和商務服務業、批發和零售業、房地產業、建築業幾大類。而不良貸款的分布來看,主要集中在制造業、房地產業以及批發和零售業三大類,其中房地產業不良風險突出,不良率達6.44%,較去年末上升了0.81%,而不良貸余額則較去年末增加了1.88億元。針對房地產行業不良貸風險,中原銀行在報告中稱,主要是由於房地產業延續蕭條態勢,銷售困難導致企業還款能力減弱。

逾期貸款方面,今年上半年,中原銀行的逾期貸款總額260.16億元,較上年末增加人民幣14.46億元;逾期貸款佔貸款總額的比例爲3.60%,較上年末上升0.01個百分點。此外,2023年6月末,中原銀行的核心一級資本充足率、一級資本充足率、資本充足率分別爲8.06%、10.36%、12.67%,上年末分別爲7.98%、9.47%、11.83%。

值得注意的是,資產減值方面,今年上半年,中原銀行資產減值損失爲70.13億元,同比增加19.41億元,增幅38.3%,主要是由於中原銀行進一步加大撥備計提力度,持續夯實撥備基礎,提高風險抵補能力。

股價低迷 股權頻遭股東拍賣

經營效率待提升,資產質量承壓帶來的是中原銀行股價不振、淪爲“仙股”,市值也早已“破淨”。據公开資料顯示,中原銀行成立於2014年12月,由13家城商行合並組建而成,是河南省唯一一家分支機構網點覆蓋全省的省屬法人銀行。在成立不足三年後,該行便於2017年7月19日在香港聯交所主板掛牌上市。

值得注意的是,中原銀行上市首日股價便破發,發售價格2.45港元/股,當日收盤價2.313港元/股。此後便一路下行,在2019年12月3日跌破1港元/股,但是進入到今年6月後,股價再由0.6港元/股大幅下跌至目前的0.365港元/股。截至9月12日,股價爲0.36港元/股,幾乎只是每股淨資產的零頭,市淨率低至0.16倍。如何打破股價低迷“魔咒”,解決業績承壓難題,或是未來中原銀行亟待努力的方向。

在股價持續低迷的情況下,中原銀行股權也被頻繁拍賣。僅7月已有多筆大額股權被拍賣,盡管作爲折價拍賣,最終仍以“已流拍,無人出價”告終。比如,河南自由貿易試驗區鄭州片區人民法院於2023年7月7日10時起至2023年7月8日10時止(延時的除外)拍賣河南萬衆集團有限公司持有的中原銀行3730萬股內資股,評估價爲4618.56萬元,起拍價爲3533.2萬元,保證金爲350萬元,增價幅度爲15萬元。

據阿裏司法拍賣網顯示,近期,中原銀行有6筆股權將進行第一次拍賣,合計股權拍賣數量達5.18億股,總評估價達7.69億元。中原銀行此次最大一筆股權拍賣爲河南興達投資有限公司(以下簡稱“興達投資”)持有該行的2.77億股權,一拍起拍價爲3.49億元,評估價爲4.01億元。今年以來,中原銀行股權頻被拍賣,據不完全統計,共有22筆股權登上拍賣平台。

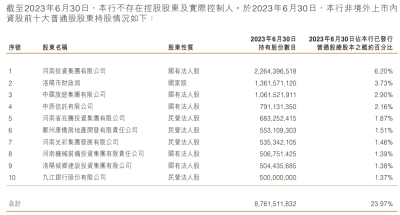

大額股權頻繁被拍賣背後,或與股東陷入債務糾紛有關。比如河南光彩集團發展有限公司,目前爲中原銀行非境外上市內資股的第七大股東,共持有5.35億股股權,持股比例爲1.46%,在2022年3月和2023年1月申請破產重整;而河南盛潤控股集團有限公司2021年曾是該行非境外上市內資股第二大股東,彼時持股7.53億股,持股比例爲3.75%,曾將所持中原銀行5億股進行拍賣,目前,仍爲中原銀行第六大股東,持股5.35億股。值得注意的是,上述兩位股東均已被法院列爲被執行人、失信被執行人以及限制高消費。

增收不增利、資產質量承壓、股價持續低迷等多重壓力下,中原銀行能否扭轉局勢尚待進一步觀察。

(記者 羅雪峰 財經研究員 周子章)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:中原銀行營收增長但淨利仍滑坡 股權頻遭甩賣且上半年收24張罰單

地址:https://www.breakthing.com/post/96732.html