財經媒體對全球範圍經濟學家們進行的一項最新調查顯示,經濟學家們普遍預計美國經濟的強勁韌性將促使美聯儲在點陣圖中保留“今年再加息一次的選項”,並且預計美聯儲在明年將利率保持在峰值水平附近的時間將比之前預期(7月份調查顯示的預期數據)的更寬廣。

從前瞻性角度來看,隨着加息周期見頂,金融市場對美聯儲後續政策的關注點已經由利率“多高”切換至利率究竟持續“多久”,因此市場期待有着“預期管理大師”稱號的美聯儲透露出與高利率維持多久相關的线索。調查數據顯示,經濟學家們愈發支持美聯儲將在更長時間內維持較高利率(即higher for longer)的這一預期,同時,越來越多經濟學家們愈發相信美國經濟有望實現軟着陸。

“higher for longer”將再次成爲最閃耀的星?

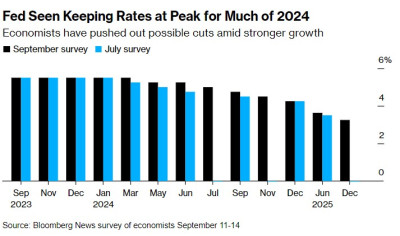

最新調查數據顯示,經濟學家們預計美聯儲貨幣政策決策機構FOMC將在美東時間9月19日至20日的利率決議上維持基准利率在5.25%至5.5%的區間不變,並預計將維持該水平直到明年5月首次降息,比經濟學家們7月份的對於“higher for longer”普遍定價晚了足足兩個月。

預計美聯儲將在2024年大部分時間維持利率在峰值水平——經濟學家們在經濟增長更爲強勁的背景下調低了降息預期

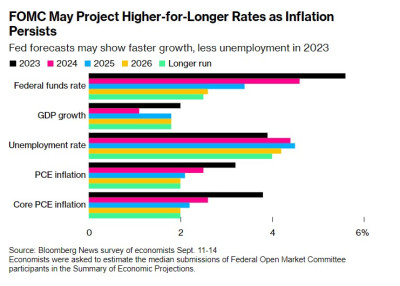

經濟學家預計,FOMC成員們可能會在其最新的季度經濟預測摘要(Summary of Economic Projections)中的所謂“點陣圖”中預測,今年美聯儲還會有一次加息,預計FOMC成員們還將上調對美國經濟前景的預期。然而,多數接受調查的經濟學家認爲,美聯儲加息周期已經結束,今年可能不會再加息。

幾乎所有受訪的經濟學家都預計,美聯儲聲明文件中的指引將維持不變,即FOMC將暗示有可能進一步收緊貨幣政策。

美聯儲主席傑羅姆·鮑威爾(Jerome Powell)和他的一些同事已經暗示,他們可能在本月暫停加息,以全面權衡自去年以來的加息周期帶來的影響程度。但是,鮑威爾仍然保留“加息懸念”,他上個月在懷俄明州傑克遜霍爾舉行的年度會議上表示,如果通脹高溫難退,美聯儲將准備好在必要時進一步收緊貨幣政策。

強勁的經濟正在影響美聯儲官員們在9月份會議的討論話題。經濟學家們預計,美聯儲FOMC成員們對今年美國經濟增長的預期中值可能爲2%,是6月份預測的1%的兩倍,而3月份的預測則僅僅爲0.4%。此外,他們可能會預測勞動力市場將更加火熱,目前的失業率爲3.8%,比6月份美聯儲官員們預期顯示的4.1%和3月份的4.5%要樂觀得多。

“最有趣的因素之一可能是對未來利率水平的看法。”Naroff Economics LLC總裁Joel Naroff在回應調查時表示。“我們所不知道的是,什么樣的聯邦基金水平才被他們認爲過高。”

預計這些預測將包括該委員會對2026年的首次展望,屆時美聯儲的政策制定者們可能會預計到2026年年底利率將達到2.6%,略高於估計爲2.5%的長期利率預期。這項調查是在9月11日至14日媒體對46位經濟學家所進行。

市場期待着“預期管理大師”透露更多的利率政策线索

更長時間維持較高利率——即higher for longer,正成爲有着“預期管理大師”之稱的美聯儲至少在今年乃至明年年初引導市場定價趨勢的全新口頭禪,而不是從自去年开始到今年初期美聯儲官員們屢次強調的“現在开始大幅加息”(Much higher rates from here)這一措辭。隨着美聯儲緊縮政策接近尾聲,市場關注的焦點正從基准利率需要升到多高轉向5%以上的較高利率應該保持多久,但是市場也如美聯儲所希望的那樣开始更加相信“Higher for longer”。

隨着通脹持續,FOMC可能計劃在更長時間內維持較高利率(Higher-for-Longer);美聯儲預測還可能顯示2023年經濟增長加快,失業率下降

在最新FOMC預測中,經濟學家們預計FOMC成員可能繼續認爲通貨膨脹率仍在上升,年底預測爲3.2%。不包括食品和能源在內的潛在核心通脹前景略有改善,爲3.8%。經濟學家們預計,政策制定者將在大約2026年實現2%的通脹目標。

“Bloomberg Economics 預計聯邦公开市場委員會(FOMC)將在9月19日至20日的會議上將利率維持在5.5%,這是美聯儲官員——甚至是最鷹派的官員們提前發出的信號。更重要的是,FOMC將提供關於未來利率路徑的线索。在利率決議前的間歇期間,火熱的經濟數據可能會導致官員們大幅上調GDP增長預期,同時下調核心通脹率。”Bloomberg Economics首席美國經濟學家Anna Wong表示。

近幾個月來,經濟數據在很大程度上出乎意料地上升,這意味着美聯儲官員們將需要在更長時間內保持利率水平在較高位,以減輕價格壓力,同時尋求將通脹恢復到2%的目標。但多數的經濟學家認爲沒有必要進行再次加息。

“通脹和薪資增長整體減速,讓美聯儲感到欣慰,也應該感到欣慰。”Nationwide Life Insurance Co.首席經濟學家Kathy Bostjancic表示。“然而,由於通脹率和薪資增長對美聯儲來說仍然過高,尤其是高於錨定目標2%的通脹率無法讓他們完全放心,美聯儲和鮑威爾主席提供的指引措辭可能會偏向鷹派。”

硬着陸or軟着陸? 至少美國經濟衰退預期明顯降溫

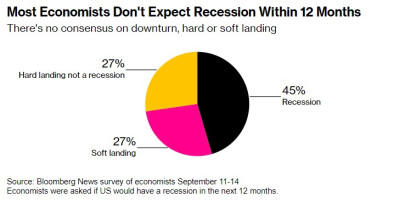

美聯儲在7月份將基准利率上調至5.25% - 5.5%的區間,創22年來的新高。盡管美聯儲FOMC成員們在上次公布的點陣圖顯示還有一次加息,但經濟學家們對加息是否會真的發生存在巨大分歧,約四分之一的經濟學家認爲美聯儲會進一步收緊政策。因此,仍有超40%的經濟學家認爲高利率預期下美國經濟將不可避免滑入衰退境地。

“核心通脹仍然過高,經濟表現好於許多分析師的預期,”Scope Ratings高級主管Dennis Shen表示。“美聯儲面臨的風險是做得太少,而不是做得太多。”

經濟學家們對美國經濟的前景逐漸變得更加樂觀,45%的人預測未來12個月將出現衰退,而7月份和4月份的這一比例分別爲58%和67%。美聯儲官員也對美國經濟實現“軟着陸”持樂觀態度,美聯儲官員們對美國經濟的展望從今年早些時候的“輕微經濟衰退”預期徹底轉爲持續擴張的軟着陸預測。

多數經濟學家預計12個月內不會出現衰退——對於經濟下滑、硬着陸還是軟着陸,目前還沒有達成普遍共識

美聯儲縮表進程可能持續至明年

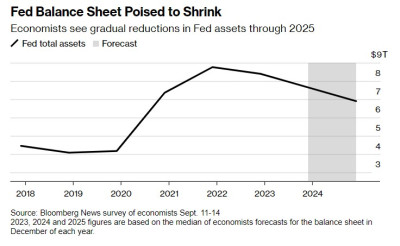

此外,美聯儲將繼續通過不替換到期債券來縮減其龐大的資產負債表,經濟學家們預計,即使在降息开始後,縮表進程仍將繼續。經濟學家預計,到2024年年底,美聯儲資產負債表將降至約6.9萬億美元。

美聯儲資產負債表准備繼續收縮——經濟學家預計,到2025年之前美聯儲資產將逐步減少

作爲一代人以來最激進的貨幣緊縮政策的一部分,美聯儲每月將有多達600億美元的國債和350億美元的抵押貸款支持債券到期減持而不進行重新买入債券的操作,從而從金融體系中抽走美元流動性。

美聯儲自去年开始縮減其龐大的資產負債表以來,目前已順利減持大約1萬億美元規模的美債資產,好消息在於暫時沒有跡象顯示金融市場出現2019年縮表時令決策者擔憂的那種流動性緊張狀況。然而,少了美聯儲這個大买家,美國財政部將更加依賴私營部門來承擔聯邦債務規模,這意味着高收益率才能刺激市場的买入情緒。

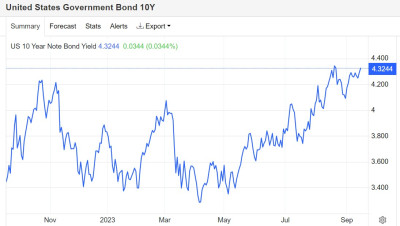

因此,相對而言不樂觀的一方面在於,由於美聯儲縮表態度極爲堅決且有可能持續至明年,疊加美國財政部可能繼續擴大發債規模,股票、加密貨幣等風險資產估值或持續面臨“全球資產定價之錨”——10年期美債收益率帶來的巨大壓力。

MUFG美國宏觀战略主管George Goncalves表示:“更大規模的新增美債將體現在期限溢價方面,特別是實際利率上。爲了消化這些新增債務,債券名義收益率和實際收益率很有可能隨之上升。”

知名投資研究機構Yardeni Research創始人Ed Yardeni近日表示,盡管美國通脹率下降,但美國聯邦政府赤字規模將迫使債券市場較長時間保持高收益率,他尤其強調道“全球資產定價之錨”——即10年期美國國債收益率可能將維持在4.25%-4.5%左右的階段性高位。

華爾街分析師們一般以10年期美債收益率爲基准,來設定DCF估值模型中分母端r值,在其他指標(尤其是現金流預期)未發生明顯變化的情況下,分母水平越高或者持續於高位運作,股票,尤其是風險較高的科技股等風險資產的估值自然也越低,尤其是業績真空期分子端幾乎無變化。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美聯儲利率決議重磅來襲! 市場焦點從利率“多高”切換至“多久”

地址:https://www.breakthing.com/post/97282.html