美聯儲政策制定者將於周三發布最新的利率決議和基准利率預測,對於可能連續第三年下跌的美國國債市場來說,這將成爲一個關鍵的潛在決定因素。

盡管美聯儲主席鮑威爾有時會淡化點陣圖預測的重要性,但鑑於他和他的同事們不愿就政策前景提供太多具體的口頭指導,點陣圖預測的重要性顯得十分突出。9月19日至20日的政策會議更是如此,因爲幾乎普遍預期美聯儲這次將維持利率不變。

T. Rowe Price的投資組合經理Stephen Bartolini表示:“9月份美聯儲會議上討論的是他們會維持高利率多久。”本周的會議“真的很有趣,可能會讓那些飽受詬病的點對市場產生影響。”

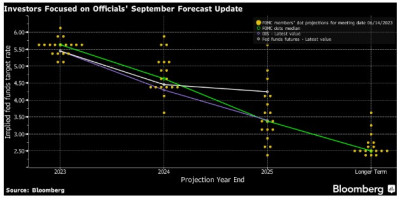

點陣圖的兩個關鍵問題是,政策制定者是否仍預期年底前再加息25個基點,以及他們預計2024年的寬松程度是多少。今年6月,美聯儲政策制定者曾預計在2024年將降息1個百分點。

上周三公布的消費者價格指數(CPI)只是讓官員的任務復雜化了。盡管近幾個月的趨勢顯示CPI漲幅放緩,但剔除波動較大的能源和食品項目的核心月度漲幅在8月份加速。

Evercore ISI的Krishna Guha和Marco Casiraghi在一份報告中寫道,這份報告可能會讓大多數美聯儲政策制定者堅定地認爲,點陣圖中仍有可能在2023年加息一次。他們寫道,這也可能會影響2024年只有三次降息,而不是四次。

由於擔心美聯儲將“在更長時間內保持較高利率”,債券市場降低了自己對2024年降息的預期。

近幾個月來,與美聯儲決策相關的掉期合約反映出約100個基點的降息,而今年年初時這一數字遠高於150個基點。交易員們預計,到2024年底,有效聯邦基金利率(目前爲5.33%)將降至4.49%左右。

美國銀行策略師最近警告稱,如果政策制定者本周維持2023年再加息一次的預估中值不變,並調整2024年的降息幅度,兩年期美國國債可能會遭到拋售。該行表示,這可能會顛覆一些投資者對更陡峭的收益率曲线的押注,換句話說,兩年期美債收益率相對於10年期收益率的溢價會逐漸縮小。

上周五尾盤,兩年期國債收益率超過5%,距離7月份創下的16年高點不遠。10年期國債收益率超過4.3%。自2022年年中以來,這條曲线一直在倒掛,反映出美聯儲幾十年來最激進的緊縮行動,以及對經濟衰退的預期。

瑞銀全球財富管理應稅固定收益策略主管Leslie Falconio表示,她預計點陣圖將僅反映明年降息75個基點的情況,“就美聯儲未來的預期而言,這可能會導致市場整體重新調整高一點。”

策略師Ira F. Jersey和Will Hoffman表示,“鮑威爾領導下的美聯儲不會輕易降息,可能要等到幾個月的失業和年通脹率遠低於3%的情況下才會降息。”

紐約梅隆銀行外匯及宏觀策略師John Velis認爲,多種因素將推動10年期美國國債收益率在年底前升至4.5%。他表示,如果美聯儲官員在他們的預測中表示,“他們真的很認真地認爲,他們在很長一段時間內不會降息”,那將引發利率立即跳升。

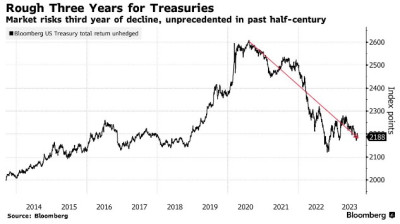

一項指數顯示,這對剛剛結束連續第四個月下跌的整體市場來說是個壞兆頭。該指數今年基本持平,令投資者非常失望。去年該指數下跌了12.5%,這在上世紀70年代初的年度數據中是前所未有的。

周三需要關注的另一個預測是美聯儲政策制定者對長期政策利率的中位數估計,自2019年以來,政策利率一直保持在2.5%或更低。預計這些預測將包括該委員會對2026年的首次展望,這可能會爲投資者提供額外的長期見解。

5年期隔夜指數掉期利率被視爲美聯儲長期利率的市場指標。目前這一比例在3.72%左右,高於5月份的不到3%。

西部資產管理公司的投資組合經理John Bellows表示:“市場強烈認爲,3.5%是新的底部。”這表明,隨着時間的推移,投資者“只會看到美聯儲最終將利率降至3.5%。”

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美債市場連跌三年 美聯儲點陣圖能否助其一轉頹勢

地址:https://www.breakthing.com/post/97494.html