作者:尹柏

出品:全球財說

有個事實不能否認,對於持有港股或是相關ETF的投資者而言,過去兩年多時間可謂是經歷了至暗時刻。如互聯網等部分標的自2021年初攀至高點後,便开始了持續不斷的下跌。

當然,這也是基於A股、港股乃至全球股市持續震蕩的大背景下,所形成的連鎖反應。在2023年中報季後,中金公司喊出港股市場“下有底,上有頂”,並且諸多券商持續看好港股以及互聯網等板塊,目前機會或已大於風險。

也許最壞的時刻,便是最好的起點。那么我們一起看看券商對於港股的看法和布局方向,以及未來如何進行配置更爲妥當。

多券商看好港股及科網板塊,政策托底經濟數據亮眼

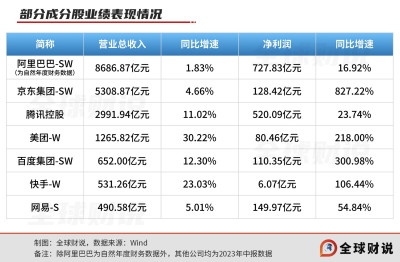

申萬宏源在8月末的研報中表示,在港交所上市的相關互聯網企業2023年第二季度表現強勁,中報數據普遍超預期,互聯網公司中泛娛樂和本地生活領域表現突出。其中,本地生活領域的美團、短視頻領域的快手收入、利潤率齊亮眼;遊戲領域網易利潤率亮眼,騰訊控股穩健。

申萬宏源明確表示,需要重視低位布局機會。

此外,中信建投表示港股再次進入可爲期;廣發證券則稱繼續堅定看好港股,並表示主心骨互聯網已迎來战略配置機遇;國信證券稱港股底部條件具備,等待美聯儲加息結束;國海證券則直接指出建議關注港股消費者服務、零售、媒體、軟件服務等板塊的配置機會。

除業績數據強勁外,政策回暖也是必不可少的重要催化劑。

自2020年11月以來針對互聯網平台企業开展全面整改,目前多部門已定調轉爲平台經濟常態化監管。作爲互聯網行業發展的關鍵因素,自7月以來相關政策出台速度更是超出市場預期。

7月7日,金融管理部門宣布工作重點從推動平台企業金融業務的集中整改轉入常態化監管;7月12日,國務院總理召开平台企業座談會;同期,國家發展改革委會同相關部門梳理了一批平台企業典型投資案例,其中包括騰訊、美團、阿裏巴巴等平台企業。

鞏固經濟復蘇勢頭,促進民營經濟發展壯大成爲關鍵,互聯網作爲民營經濟的代表行業受益於政策扶持。隨着28條措施發布,國家發改委設立民營經濟發展局,全國各地多措並舉,國內經濟呈現穩步復蘇態勢。2023年上半年國內生產總值實現5.5%增長,超過全年預定目標。

具體來看,2023年暑期线上及线下消費勢頭強勁,包括文旅、零售、餐飲在內的諸多消費場景均呈現火爆。

國家統計局最新數據顯示,2023年1-8月社會消費品零售總額累計約30.23萬億元,同比增長7.0%,延續恢復發展態勢。且鄉村消費品零售額同比增長7.6%,高於城鎮消費品零售額07個百分點,新增長點發力明顯。

同期,全國網上零售額達9.54萬億元,同比增長12.1%,實體商品中喫類、穿類、用類分別增長8.4%、10.9%、9.2%。

經濟數據平穩向好,很大程度上預示着基本面得到有效修復。互聯網平台企業聚焦可選消費不斷發力,順周期賽道有望重拾信心。

增量資金持續加倉 多只跨境ETF值得關注

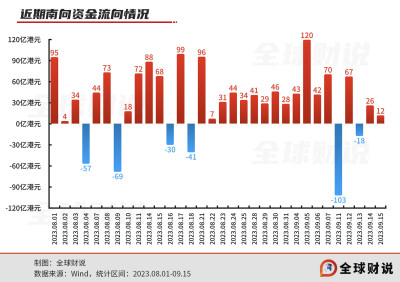

二級市場方面,Wind數據顯示,自8月以來南向資金一直保持活躍態勢。

在8月的19個交易日中,南向資金合計淨流入755.30億港元,流入規模達到自2021年1月以來最高月度水平,佔今年以來南向資金淨流入總金額的35%以上。

並且該態勢一直延續至9月,8月21日至9月7日南向資金連續13個交易日處於淨流入狀態,且9月4日-9月8日單周流入規模創下自2022年11月以來最高單周流入記錄。

天風證券表示,當前港股估值處於相對底部水平,邊際層面南向資金明顯流入,看好港股估值由當期低位向上修復,科網公司AI價值兌現下有望吸引資金增配。

《全球財說》選取恆生互聯網科技業指數(HSIII. HI),作爲更爲偏重互聯網科技的細分指數,行業分布更加純粹。跟蹤該指數的恆生互聯網ETF年內更備受資金青睞。

恆生互聯網科技業指數聚焦資訊科技業務公司,選取30只成分股,其中騰訊控股、阿裏巴巴-SW、快手-W、京東集團-SW、美團-W、網易-S、百度集團-SW、金蝶國際、嗶哩嗶哩-W、商湯-W爲前十大權重股,合計權重高達88.5%。

該指數頭部權重股囊括港股核心互聯網平台企業,行業集中度高,可選消費及科技屬性明顯,在市場持續震蕩的情況下,權重集中於龍頭企業或使行情反彈更爲有利。

與恆生互聯網科技業指數相似的,還包括恆生科技指數(HSTECH. HI),跟蹤該指數且規模較大的恆生科技指數ETF同樣值得關注。

恆生科技指數成分股主要包括網絡、金融科技、雲端、電子商貿及數碼業務。從前十大權重股構成看,除騰訊控股、阿裏巴巴-W、快手-W、小米集團-SW、京東集團-SW、美團-W、網易-S等仍佔據主要權重外,近期不斷走強的汽車股“蔚小理”也均在成分股之列,2023年第二季度營收和交付量創下新高的理想汽車-W所佔權重則位列前十。

在2023年上半年港股淨利潤增速有所回暖的大背景下,恆生科技指數的業績大幅提高。恆生科技指數主要受益於銷售淨利率提升,ROE大幅提高,2023上半年的銷售淨利率較2022年提升2.1個百分點。

回看恆生互聯網科技業指數、恆生科技指數的多只權重股,2023年上半年中報普遍超預期,收入增速回暖趨勢放大明顯。其中,泛娛樂類平台、本地生活平台及龍頭平台型企業業績均可圈可點。同時,百度、阿裏巴巴、騰訊控股等陸續發布大模型,互聯網公司在布局AI上具備優勢從而帶動增長。

此外估值方面,截至9月15日,恆生互聯網科技業指數市盈率TTM爲20.67倍,歷史分位處於0.05%,屬於低估水平。

同期,恆生科技指數市盈率TTM爲23.73倍,歷史分位處於0.52%,同樣屬於低估水平,配置性價比突出。

雖然在政策催化+盈利拐點等諸多利好的加持下,二級市場的上攻勢頭尚不明顯。但是,市場走出底部區域一般會逐步經歷幾個階段,包括政策底、情緒底、市場底、資金流向底以及盈利底。

從政策出台速度和密集程度看,政策底已經出現。同時,從2023年各公司上半年業績基本可以看出,2022年爲在港交所上市的互聯網企業的業績底部,盈利能力不斷修復,且目前估值、配置比例及投資者情緒等方面,處於絕對低位。

中金公司認爲,現階段港股市場有下行保護,上行空間仍待打开。

隨着南向資金持續流入,爲港股提供支撐,市場形成“順勢而爲、循序漸進”的基本走勢,回歸高點很難一蹴而就,但逢低布局把握機會才是重中之重。

對於普通投資者而言,除利用滬深港股通布局港股部分標的外,跨境ETF或是更優選項。Wind數據顯示,截至9月15日,恆生互聯網ETF及恆生科技指數ETF的最新份額名列跨境ETF第一、第二位,分別爲706.15億份、382.86億份。

對比2023年年初數據,恆生互聯網ETF、恆生科技指數ETF年內分別獲得超170億份和75億份加倉,在830只上市ETF(非貨幣)中位列第四位、第十四位。增量資金借道ETF持續快速進場,而恆生互聯網ETF、恆生科技指數ETF則成爲增量資金布局港股科技及互聯網相關標的的絕佳產品。

當然,除了通過ETF進行場內投資外,爲了方便更多投資者對港股相關主題指數進行布局,華夏基金還先後發布了聯接基金——華夏恆生互聯網科技業ETF聯接(A類:013171,C類:013172)、華夏恆生科技ETF發起式聯接(A類:013402;C類:013403),以滿足沒有證券账戶的投資者的布局需求。

隨着AH溢價不斷逼近高點,港股配置價值正在顯現。那么你對於港股的互聯網、科技相關標的以及跨境ETF,有什么看法和疑問?又會通過什么樣的方式進行相關資產配置?

敬告讀者:本文基於公开資料信息或受訪者提供的相關內容撰寫,全球財說及文章作者不保證相關信息資料的完整性和准確性。無論何種情況下,本文內容均不構成投資建議。市場有風險,投資需謹慎!未經許可不得轉載、抄襲!

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:穿越多重底部,港股或迎極佳配置時點

地址:https://www.breakthing.com/post/97626.html