數據顯示,美國通脹正在回落,而就業市場卻依然強勁,這引發了人們對美聯儲能夠實現軟着陸的樂觀預期。不幸的是,對於美聯儲官員來說,美國經濟目前仍面臨三大風險事件:汽車工人罷工、美國聯邦政府停擺以及學生貸款償還按計劃恢復。這三重風險可能會對美國第四季度的經濟增長造成輕微或嚴重的拖累,這取決於影響的程度。

“軟着陸”近期三大障礙

花旗經濟學家則指出,美國汽車工人聯合會(UAW)組織的罷工出現在最糟糕的時刻,因此時汽車供應鏈和價格正趨於正常。在美國物價壓力消散的時間比其他國家更長之際,這構成了明顯的通脹威脅。美聯儲在9月會議上選擇維持利率不變,但暗示預計年底前將再次加息。

下個月重新开始償還的學生貸款可能是另一個經濟不利因素。彭博經濟學家Anna Wong表示,隨着三年疫情暫停還款期的結束,2800萬借款人將感受到美聯儲反通脹運動的全部壓力。她說:“學生貸款的延期推遲了加息的影響。如果沒有這項政策,加息可能已讓經濟放緩了。”

這在很大程度上取決於事態的發展。汽車行業罷工和美國政府關門可能在幾天或幾周內結束。此外,一些借款人可能能夠利用允許他們減少學生債務負擔的項目,在這種情況下,消費者支出的擠壓可能沒有預期的那么嚴重。

到目前爲止,由UAW主席Shawn Fain領導的罷工是有目標的,涉及通用汽車(GM.US)、福特汽車(F.US)和Stellantis(STLA.US)經營的三家工廠的1500名工人。如果罷工蔓延到美國汽車工人聯合會的全部15萬名成員,這將導致美國近三分之一的汽車生產停產。預測和研究機構牛津經濟研究院表示,就業人數將暫時出現負增長。由此導致的汽車經銷商短缺可能會推高新車價格。根據消費者價格指數(CPI)的追蹤,自4月份以來,新車價格基本呈下降趨勢。

成千上萬的聯邦僱員也可能在下個月停止工作,盡管這並非出於自愿。此前,衆議院的一群極端保守派共和黨人士阻止了一些法案的投票,這些法案是維持美國聯邦政府運轉到10月1日开始的下一個財政年度所必需的。美國政府關門通常會持續幾天,但共和黨內部的內訌可能會導致停擺延續更長時間。美國歷史上只有三次政府長時間關門:第一次是在1995年,持續了21天;第二次是2013年,持續了16天;第三次從2018年12月开始,一直持續到2019年1月,總共持續了35天。

盡管烏雲密布,但高盛對美國經濟明年年初的前景仍持樂觀態度。高盛首席經濟學家Jan Hatzius在9月15日的報告中寫道:“我們預計,隨着這些暫時的拖累因素減弱,收入增長在持續穩定的就業崗位增長和實際工資上漲的背景下重新加速,經濟放緩將是輕微和短暫的。”雖然Hatzius仍然堅信,美聯儲可以避免引發經濟衰退,同時將通脹控制在2%的目標水平,但他的一些華爾街同行卻持懷疑態度。

由Nathan Sheets領導的花旗團隊研究了自1965年以來的經濟周期,發現解除高通脹和放緩緊張的勞動力市場需要失業率顯著上升,並且不可避免地需要經濟衰退。該研究團隊在9月14日的一份報告稱:“我們的觀點是,在之前的周期中看到的‘經濟引力’定律最終將再次出現,美國經濟將在2024年面臨衰退。相比之下,要提出軟着陸的理由,就需要一個令人信服的說法,說明爲什么‘這次不同’。”

美國前財政部長勞倫斯•薩默斯(Lawrence Summers)幾個月來一直在警告,不要過度樂觀地認爲,美國有能力在不出現經濟衰退的情況下抑制通脹。他指出,以下三種情況中的可能性均相等:軟着陸、沒有着陸(通脹率保持在3%)以及硬着陸。

牛津經濟研究院經濟學家Matthew Martin表示,即使經,美國經濟設法避免了技術性衰退(定義爲連續兩個季度的負增長),“隨着利率上升、貸款標准收緊、過剩儲蓄減少和就業崗位增長疲軟的影響貫穿整個經濟,我們仍有可能進入一段低於趨勢增長的時期”。

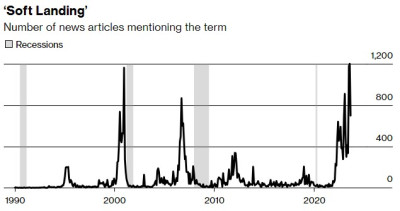

Wong分析顯示,自上世紀80年代初以來,關於美國經濟將實現軟着陸的普遍預測,在經濟开始走下坡路之前就已經達到了頂峰。幾個月來,人們一直在討論一個問題:怎樣才能最終剝去美國經濟令人驚嘆的保護層?現在,隨着汽車工人罷工,學生貸款持有人和聯邦工作人員即將看到他們的收入受到擠壓,可能很快就會有答案。

美國四季度經濟恐大幅放緩

高盛的經濟學家估計,按年率計算,第四季度經濟增速可能從第三季度的3.1%放緩至1.3%。一直是“拜登經濟學”最大啦啦隊之一的高盛集團表示,第四季度GDP即將下滑,原因有三:首先,學生貸款恢復支付,這將使季度年化GDP增幅減去至少0.5%,可能更多;其次,聯邦政府停擺看來是板上釘釘的事:在考慮到私營部門的適度影響後,政府全面停擺每持續一周,季度年化GDP增長率就會下降約0.2%;第三,UAW正在進行的罷工導致汽車產量下降,每持續一周,季度年化GDP增長率就會下降0.05-0.10%。

此外,經濟損失在美國政府關門开始時很小,隨着時間的推移會逐漸增加。高盛經濟學家估計,美國政府每停擺一周,就會使第四季度GDP增長率下降0.15個百分點。

咨詢公司EY-Parthenon的首席經濟學家Gregory Daco估計,這些事件的影響加起來相當於拖累經濟增長0.8個百分點;他說,考慮到服務業和商業投資支出的下降(這些領域已經面臨壓力),美國經濟增速可能會下滑至0%。畢馬威駐芝加哥首席經濟學家Diane Swonk則警告說,美國汽車行業的長期停工將導致今年最後一個季度的經濟收縮。汽車行業約佔美國GDP的3%。

此外,美國最近的經濟可能並非如最初所公布數據顯示的那樣強勁。摩根士丹利首席美國經濟學家Ellen Zentner在最近的一份報告中寫道,美國經濟分析局(BEA)可能會在當地時間9月28日公布的年度修正中大幅下調年度GDP,一起公布的二季度GDP終值預計也將大幅下修。

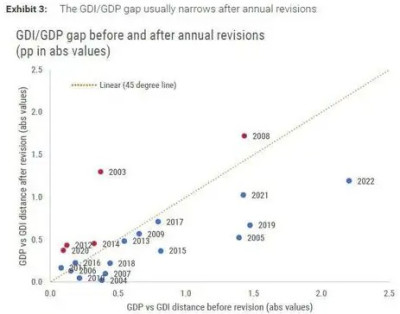

他指出:“GDP(2023年第二季度爲2.5%)與GDI(-0.5%)之間的差距達到了20年來的最高點,我們對過去20年的年度修正進行的分析表明,GDP將走低,我們認爲,由於GDP和GDI之間的巨大差距,今年將於9月28日公布的修訂數據可能會非常重要。此外,由於美國經濟管理局根據五年一次的經濟普查數據重新確定了GDP的基准,因此此次修訂將更加全面。”

GDP和GDI都是衡量一個國家或地區在一定時期內經濟活動的指標,兩者主要區別在於,但GDP是基於支出計算,反映最終需求,GDI是基於收入計算,反映誰參與了生產並從中獲得的收入。理論上GDP應該等於GDI,在計算中通常存在細微差異。但自去年年中以來,美國GDI持續下滑,其與GDP的差距不斷擴大,甚至創下歷史紀錄。以史爲鑑,每當GDI大幅低於GDP時,經濟通常面臨挑战。

BEA每年都會修訂其年度GDP和GDI數據,下調後兩者之間的差距通常縮小。摩根士丹利的模型分析了過去20年的年度修正,得出的結論是GDP可能會下調50個基點至80個基點。Zentner認爲,本次修訂後,GDP增速可能會被下調至GDI的水平。值得一提的是,Zentner還認爲,GDP被大幅下修後,拜登政府將再次下修就業數據,比如工資數據。Zentner預計,工資同比增速將被下調0.2bp,這可能意味着二季度GDP同比增速下修0.3%,但GDI沒有變化,兩者差距繼續拉大。

即使忽略就業數據下修帶來的影響,光是GDP修正就足以粉碎美聯儲的緊縮計劃。假設GDP下修範圍上限符合摩根士丹利給出的預測(下修50bp-80bp),並將其應用到當前三季度和四季度GDP增速的普遍預期上,那么,三季度GDP增速有望實現正值,但四季度增速幾乎可以肯定是負值。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:三大威脅臨頭,美聯儲“軟着陸”夢碎?

地址:https://www.breakthing.com/post/98698.html