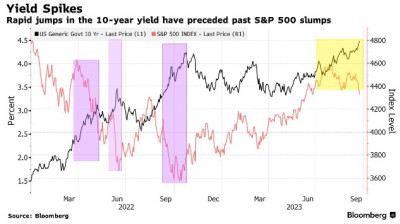

注意到,有着“全球資產定價之錨”的美國國債收益率持續飆升削弱了市場對風險資產的需求,最終,美國股市遭遇了6個月來的最大跌幅,因爲投資者正在重新調整,以應對利率處於一代人未曾見過的水平。

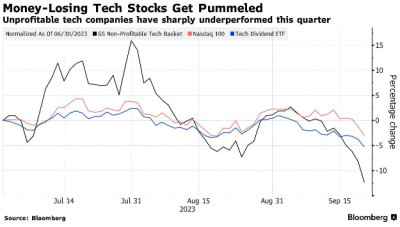

標准普爾500指數下跌1.6%,納斯達克100指數下跌近2%。這兩個指數都將出現一年來表現最差的一個季度。10年期美國國債收益率升至4.5%,在短短三周內上漲了30多個基點,接近2007年以來的最高點。領跌股市的是無利可圖的科技公司,隨着投資者轉向其他資產類別尋求回報,這些公司的高估值已變得更加難以證明其合理性。

幾個月來,由於投資者將資金投入大型科技公司,股市一直能夠承受加息的影響。但美聯儲表示政策利率將在明年保持高位的信號引發的美國國債最新走勢,迫使整個華爾街重新考慮投資論點,尤其是本季度早些時候开始追逐大型科技股反彈的基金經理。

EP Wealth Advisors投資組合策略董事總經理Adam Phillips表示:“在今年科技股大漲之後,鑑於估值過高,現在踩油門增加敞口是不劃算的。”該公司已從所謂的成長型股票轉投派息價值股。“如果你在其他領域獲得收益,爲什么要讓客戶在股市承擔額外的風險呢?”

美國銀行援引EPFR Global的數據顯示,在截至9月13日的一周內,投資者向美國股市投入了264億美元,這是自2022年3月以來最多的,其中約13億美元流入了科技行業。納斯達克100指數今年上半年創下了有記錄以來的最高水平,但本月下跌了5%以上。

對於虧損公司來說,拋售更爲嚴重,而EP Wealth的Phillips至少目前正在避开這類公司。高盛一籃子科技公司,包括Roku(ROKU.US)、Peloton(PTON.US)和Lyft(LYFT.US)等公司,自7月底達到峰值以來已經下跌了21%,其中周四下跌了4.5%。

隨着原油價格飆升至每桶 100 美元,且美元兌主要貨幣繼續走強,股市多頭需要應對的不僅僅是利率上升。不過,他們指出去年 10 月的情況,當時類似的收益率飆升導致標准普爾 500 指數跌至熊市低點。該指數隨後在今年前 7 個月出現反彈,但仍較 2022 年低點高出 23%。

多頭的論點是,此前美聯儲緊縮周期期間收益率的上漲總是短暫的。過去一年裏,每次10年期國債收益率攀升至4%以上,都會在短時間內回落至3.5%以下。

看空者認爲,這次情況不同,美聯儲官員目前在今年是否需要再次加息的問題上存在分歧,他們一致認爲,任何降息都要等到2024年以後。這給較長期國債帶來了16年來從未見過的壓力。收益率上升可能會推高借貸成本,從而普遍減緩投資,同時也會增加債券作爲安全選擇的吸引力,從而威脅到近期股市的反彈。

BMO財富管理首席投資官yong - yu Ma表示,對交易員來說,如果10年期國債收益率攀升至至少4.5%或更高,並在此持續一段時間,這可能會迫使估值較高的股票重新調整。科技公司尤其容易受到對利率和收益率上升的擔憂的影響,因爲許多科技公司的估值是基於未來幾年的預期利潤。

他表示,“這將給投資者足夠的時間,讓他們擔心收益率正在發生重大變化,這將廣泛震動股市和其他資產類別。”“如果收益率保持在這一水平之下,投資者仍會覺得他們在固定收益方面獲得了合理的回報,但不會高到开始給投資者持有股票或承擔風險的欲望增加額外的壓力。”

此外,美國商品期貨交易委員會匯編的數據顯示,投機客再次持有10年期美國國債的大量淨空頭頭寸。Strategas Securities LLC負責ETF和技術策略的董事總經理Todd Sohn表示,這意味着投資者正押注做空債券市場,因爲預期收益率將上升,不過這種極端情況最終可能會導致收益率下跌,因爲倉位過多。

"市場擔心收益率可能再度上升,這將對股市產生負面影響," Sohn表示。“但如果這最終是一場騙局,收益率再次回落,這最終將支撐股市。”

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:“全球資產定價之錨”直逼金融危機後最高點 美股創6個月來最大跌幅

地址:https://www.breakthing.com/post/98731.html