高盛策略師Jan Hatzius及其團隊在周日表示,在可預見的未來,美聯儲的長期緊縮貨幣政策將給市場和經濟帶來壓力。

Hatzius指出,居高不下的通脹和強勁的經濟數據令降息預估變得模糊,而“higher-for-longer”的利率對GDP的拖累可能超過預期。

一些美聯儲官員最近暗示,可能沒有必要降息來避免經濟衰退,投資者也不得不重新評估未來幾個月可能維持的利率水平。

高盛表示,“上個周期,對未來實際利率將維持在接近零水准的信念,幫助合理化了一些原本看起來更有問題的主要經濟趨勢:金融市場風險資產估值升高,公共部門龐大的聯邦債務進一步增加的巨額赤字,以及企業部門持續虧損的公司出人意料地存活下來。”

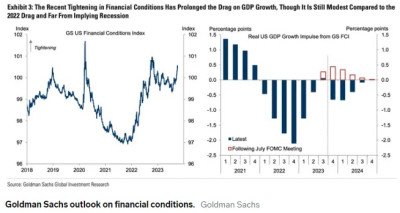

策略師們現在預計,金融環境收緊將在未來一年將GDP增速拉低約0.5個百分點,這將與資產市場的風險同時出現。

不過,在該公司看來,這一修正不會像去年那樣嚴重,而且仍然太小,不足以威脅到經濟衰退。

金融環境收緊

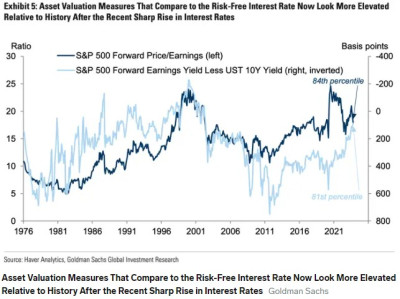

在美聯儲當前的加息周期之前,利率處於歷史低位。在金融市場,這意味着投資者認爲支持高風險資產的高估值是合理的。高盛指出,在企業領域,低利率爲那些無利可圖、希望在未來做大的公司打开了融資的大門。

不過,現在市場的趨勢正在發生變化,策略師們警告稱,可能即將出現拋售。

高盛策略師寫道:“在金融市場,關鍵的風險在於,以利率爲基准的估值指標現在對一些資產來說更高了,尤其是股票。”“我們估計,如果股票風險溢價降至歷史上的第50個百分點,那么接下來一年對GDP增長的影響將達到1%。如果降至全球金融危機前幾年的平均水平,其損失將爲0.75個百分點。”

摩根大通資產管理公司的David Lebovitz認爲,如果收益率繼續攀升,美聯儲最終可能會被迫降低利率。Lebovitz在接受媒體採訪時表示,“如果利率繼續像現在這樣上升,就會發生金融災難,將促使美聯儲朝相反的方向行動。”

政府赤字

高盛的策略師們表示,在公共部門,實際利息支出和聯邦債務與GDP之比將比幾年前糟糕得多。

策略師們堅持認爲,“對債務可持續性的擔憂不太可能在短期內導致達成削減赤字協議,”“但如果最終真的發生這種情況,一項規模與1993年財政調整類似的協議,將意味着在若幹年裏,GDP增長將受到每年至多0.5個百分點的打擊。”

企業融資困難

與此同時,考慮到更高的機會成本,企業可能會面臨更加猶豫不決的投資者,以及那些不愿爲無利可圖的公司融資的投資者。

高盛表示:“這可能迫使這些公司關閉或更積極地削減勞動力成本,就像它們過去受到利率衝擊時往往會做的那樣。”“如果他們的退出率增加50%,將對月就業增長造成約2萬人的拖累,對GDP增長造成約0.2個百分點的衝擊。”

除了高盛,凱投宏觀首席北美經濟學家Stephen Brown表示,企業破產數量的上升“是美國經濟前景令人擔憂的跡象”。“破產的企業不得不削減成本,他們可能會大量裁員。”

隨着經濟放緩和利率居高不下,負債累累的大企業是最脆弱的。美國破產協會執行董事Amy Quackenboss表示:“過去幾年,企業一直在利用超低利率生存下來。但是很多公司現在貸款到期了,他們很難再融資,因爲現在的利率要高得多。”

更多企業面臨破產風險

咨詢公司Cornerstone Research的數據顯示,今年上半年,資產超過10億美元的公司申請破產的事件達到了16起,超過了2005年至2022年的上半年平均水平11起。

包括硅谷銀行、3B家居和Yellow在內的行業巨頭申請了第11章破產保護。這些公司將原因歸咎於通脹加劇、美聯儲暴力加息、政府援助減少以及供應鏈持續中斷等。隨着高利率將更多大公司推向破產邊緣,可能還會有更多公司申請破產。

雖然任何類型的破產都預示着困境,但大型企業的破產會帶來特別重大的經濟風險,他們可能會嚴重衝擊到金融市場,導致數萬人失業,或者像2008年雷曼危機那樣,消除人們對經濟衰退正在發生的所有懷疑。

目前,美國各地的裁員率仍處於歷史低位。隨着通脹下降,許多經濟學家認爲比年初更有希望實現軟着陸。不過,其他人就不那么樂觀了。

GlobalData TS Lombard首席美國經濟學家Steven Blitz表示,更多的企業破產,加上股市走弱和信用卡拖欠率上升,表明美國經濟正走向衰退。他認爲這次經濟衰退遠沒有2007-09年的衰退那么嚴重。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:大量企業瀕臨破產!高盛警告美聯儲長期實行高利率將給經濟和市場帶來壓力

地址:https://www.breakthing.com/post/102324.html