作者:中期研究院 湯林閩 投資咨詢號:Z0014852;

中國社會科學院博士,中國財政科學研究院博士後,中國國際期貨有限公司宏觀研究員,中國社會科學院特約研究員。10余年學術研究功底,是國家社科基金,全國人大、財政部、發改委、審計署等近30個國家級或省部級課題的主要執筆人,在核心期刊上發表文章20多篇,出版著作兩部。長期從事財稅理論與政策、政府資產負債、政府會計、政府宏觀經濟管理等方面的研究。對政府資產負債有長期、深厚的研究,執筆的相關成果《中國政府資產負債表2017》曾得到中央電視台、新華社、人民日報等媒體的廣泛報道並引起國務院重要領導關注。

要點:

從經濟邏輯考慮,有理由相信美聯儲一直在平衡“通脹”和“衰退”的利害關系,努力創造時間窗口和契機來避免做出最差選擇。但是美聯儲無法擺脫政治邏輯的影響,“數據-民意”指揮棒通過拜登政府這個媒介,令美聯儲做出了不少“受迫性”反應。目前,美聯儲7月加息100個基點的可能性不存在,加息75個基點的可能性非常大。但更重要的,是美聯儲未來的政策路徑。基於當下和預測的美國經濟情況,美聯儲9月再加息50個基點,令聯邦基金利率觸及3%水平的可能性最大;之後,隨着美國經濟衰退跡象更加明顯,美聯儲加息步伐將顯著放緩,四季度最多再有一次25個基點的加息,甚至不排除出現降息的可能。

正文:

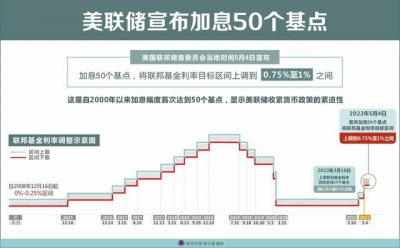

01 美國加息路线圖

2022年以來美聯儲正式开啓加息模式,加息次數不斷增加,加息幅度也不斷加大,從3月16日加息25個基點起,5月4日加息50個基點,6月15日加息75個基點(如圖1-1、圖1-2所示)。半年時間,美國聯邦基金利率就從0%-0.25%區間提升至1.5%-1.75%區間,累積加息幅度達到150個基點。

圖1-1:美聯儲加息路线圖1

數據來源:新華社圖表,中期研究院

圖1-2:美聯儲加息路线圖2

數據來源:新華社圖表,中期研究院

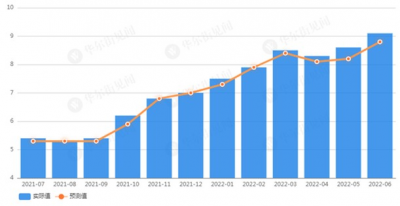

02 本輪美聯儲加息的表層邏輯:美國通脹率爆表

2022年美聯儲开啓新加息周期後,加息路徑很快就變得劇烈陡峭,令市場在震驚之余,也對美聯儲如此行動的背後邏輯十分關注。從直觀來看,美聯儲此輪加息周期的主要痛點,在於美國近期如脫繮野馬般奔騰的通貨膨脹率。美國的通脹率於2021年下半年开始出現突破性漲勢,7月份CPI“破4進5”,被市場和專家們預期了約1年的美國史詩級大通脹終現端倪,此後經歷8月、9月短短兩個月份的“假靜默期”後,於2021年10月开始一飛衝天,接連突破6、7、8關口,直到2022年6月,終於擊破9關口(如圖2-1所示)。

圖2-1:美國通脹走勢

數據來源:華爾街見聞,中期研究院

如此劇烈的通貨膨脹,迅速將美聯儲推上了風口浪尖。特別是在美國通脹這一輪大爆發之前,美聯儲的“通脹暫時論”甚囂塵上,成爲其推遲縮減購債和拒不加息的主要理由。有了這樣的前提,當現實的通脹數據持續上升、狠打了“通脹暫時論”的臉後,美聯儲拒絕緊縮的基礎就嚴重削弱了;雖然美聯儲嘴上松口卻遲遲不行動,又硬撐了幾個月後,但最終仍敗下陣來,开啓加息周期。並且,加息後,隨着美國通脹繼續屢創新紀錄,美聯儲加息的幅度也“水漲船高”不斷刷新紀錄。顯然,美聯儲加息邏輯美國通脹而行的邏輯是十分明顯的。

03 本輪美聯儲加息的深層邏輯探析

然而,看起來很有道理的美聯儲加息跟隨美國通脹而行的邏輯存在許多疑點:

首先,美聯儲貨幣政策的目標顯然不僅僅只有通貨膨脹一個,穩定經濟、充分就業等都是其考慮的重要目標。比如2020年初美聯儲在通脹率並無明顯變化的情況下,兩次無徵兆地突然降息,就是美聯儲爲了應對即將到來的衰退衝擊而爲。而非農就業數據更是美聯儲重點關注的政策標杆數據之一。

其次,如果說美聯儲加息是爲了壓制通脹率,那么爲什么在通脹率突破標志性“5”區間的2021年7月前後,以及持續火爆的2021年10月至2022年2月,美聯儲都沒有落地加息,而僅僅只是落地了減購債和加大減購債力度呢?這顯然是矛盾的。按照美聯儲自己的說法,其長時間任由通脹高企而不降息,主要是認爲美國通脹只是暫時性的,是一種“看未來”的政策態度。市場也有不少觀點認爲美聯儲加息並不會主要着眼於眼前,而是會考慮未來。這種認識並非沒有道理,與美聯儲過往的許多行動也是相符合的。但這一次情況明顯不同,因爲美國通脹高企態勢並非短暫,而是長達數月,並且世界整體通脹形勢也是不斷升溫,要說美聯儲在這么長時間內、這么多內外數據都指向通脹高企的情況下,依然真的判斷通脹是暫時的,那實在是太過於小覷美聯儲的能力。

再次,美國通脹不是簡單加息就可以壓制的,這正是美聯儲遲遲不加息的主要原因之一。上一點提到,美聯儲其實並非真的判斷美國通脹是暫時性的,“通脹暫時論”更多只是其爲自己行動尋找的一個托辭、借口,睜着眼睛說瞎話而已。以美聯儲的能力,不可能看不透美國乃至世界這一次大通脹趨勢的根源,主要是供給層面的實體性問題,而非貨幣性問題。當然貨幣性的問題也很重要,可是與實體性問題相比,優先度就差遠了。實體性問題至少包括:一是這幾年的疫情影響對生產、物流等的破壞和阻礙相當嚴重,供應鏈根基受損,且長期未能恢復到正常水平,供給異常狀態十分嚴重;二是美國加強了對中國的圍堵,從關稅到禁令,影響中國對美的出口供給,擡高了美國消費者的購买成本;三是今年以來俄烏战爭的爆發和持續,以及美西方實施的對俄制裁及俄羅斯的反制手段,令能源、糧食等大宗商品價格大漲,從供應鏈基礎層面給了供給以很大的價格壓力。對於這些,作爲貨幣當局、只能夠以貨幣政策作爲主要工具的美聯儲,其實能夠應對的手段非常有限。在供給的實體性因素沒有解決或大幅緩解之前,就算美聯儲能夠通過收緊貨幣政策把貨幣性問題徹底解決,能不能抑制通脹還不好說,摧毀美國經濟復蘇勢頭、打擊美國勞動力市場那是板上釘釘的。簡單講,美聯儲在這種情況下加息,特別是激進加息,最好也只能做到衰退和通脹“極限一換一”,而大概率是既無法解決通脹,又導致經濟衰退。所以,美聯儲之前接連數月硬扛,目送通脹直上天際而不落地加息,的確屬於明智之舉——時候未到,希望給出時間窗口讓實體性問題能得到緩解後再加息。

第四,雖然美國CPI接連走高,但美聯儲最青睞的通脹指標是核心PCE而非CPI。自3月份公布的該指標同比增幅達到5.4%的高位以來,已經連續數月下降,6月底公布的5月份核心PCE爲同比增長4.7%,等同於去年12月份的公布值。同時段,正好是美聯儲加息幅度快速攀升的過程。這也很難支持本輪美聯儲加息是爲了壓制通脹。否則,美聯儲在2021年12月PCE達到4.7%且處於上升趨勢時不加息,到2022年6月PCE趨勢下降至4.7%時反而很可能還要再進一步地擴大加息步伐?

對於以上疑點,可以從理論上做出一定的解答。按照相關經濟學理論,通脹存在一個臨界值,在此臨界值之前,社會大衆對於CPI的感受並不強烈,雖然對CPI大幅上漲會比較關注,但基本不會被CPI的漲跌影響到自己的行爲,只會對離散化的單項商品和服務的價格產生反應;而一旦CPI超過某個臨界值(此時通常被稱爲惡性通貨膨脹),社會大衆會开始對CPI本身產生強烈的感觸,CPI的漲跌將影響甚至決定人們行爲,此時通貨膨脹會陷入自我循環、反復強化的情形,僅靠一般手段將再無可能壓制。所以,理論界和實務界都有不少觀點認爲美聯儲最近的激進加息是爲了避免美國陷入惡性通貨膨脹。這的確可以在相當程度上支持美聯儲最近行動的邏輯就是爲了壓制通脹,特別是寧可冒着經濟衰退的風險也要加息。因爲惡性通脹比經濟衰退更難應對,兩害相較取其輕,而美聯儲對通脹的實體性問題無能爲力,唯有靠剎住經濟的車輪來對抗通脹。至於爲什么美聯儲2021年長期無視通脹上漲而無動於衷的表現,有可能是因爲美聯儲判斷那種程度的上漲還達不到惡性通脹的程度,而當時美國的經濟依然脆弱,如果美聯儲貿然加息,那么可能(在通脹達到惡性通脹程度前)過早令美國經濟陷入衰退,得不償失;而先不加息,讓美國經濟再多恢復一點,能夠有更好的基礎來承受未來加息和衰退的衝擊,所以這是美聯儲平衡利害後的選擇。

這種解釋顯然具備說服力,也符合美聯儲這一年半以來對勞動力市場高度關注等多種表現,但是仍有很大的瑕疵:如果美聯儲的行動的確只有避免美國陷入惡性通脹、在通脹和衰退間平衡利害這一種邏輯的話,那美聯儲先前爲什么不大大方方地將這一理據向公衆表明,而是死抱着“通脹暫時論”不放呢?以美聯儲的獨立性,它的專業判斷沒必要如此遮遮掩掩,理由何在?

對此,可先關注一些其他事實:

一是,去年11月,拜登提名鮑威爾連任美聯儲主席。幾乎同一時間,鮑威爾“改口”,放棄所謂的通脹暫時論,宣稱通脹上漲不是暫時的。這一突然轉變讓鮑威爾受到了廣泛批評。此後,1月份美聯儲會議紀要釋放了最快將於3月加息的強烈信號,但沒有對加息50個基點進行討論。

二是,4月12日數據顯示3月美國CPI同比上漲8.5%,漲幅刷新逾40年峰值後,美國輿論熱議通脹對美經濟和政治雙重衝擊,認爲高通脹可能對11月的中期選舉產生重大影響。CNBC全美經濟調查表明,由於通脹居高不下以及民衆對經濟形勢感到悲觀,美國總統拜登的支持率跌至38%的新低。通脹與拜登支持率被一對一直接聯系在一起,輿論認爲,觸及40年高點的通脹已成爲民主黨迎战中期選舉的一個巨大包袱。此後,5月初美聯儲激進加息50個基點。

三是,就在美聯儲剛剛宣布加息50個基點後,5月10日前後,拜登在白宮的演講中就物價上漲發表了講話,他贊揚了自己爲抗擊通脹做出的的努力,同時強調降低通脹關鍵還要看美聯儲。盡管拜登重申了“絕不幹涉”美聯儲獨立性,但他也表示,通貨膨脹是白宮目前面臨的最大經濟挑战,我認爲美聯儲也是如此。媒體認爲,這意味着相對於高通脹,拜登並不擔心快速加息而引發衰退。

四是,5月31日,拜登在與美聯儲主席鮑威爾少有的會面中表示抗通脹主要是美聯儲的職責,將尊重美聯儲的獨立性。有國外市場研究人士表示:“市場預期拜登可能會敦促美聯儲採取更多措施來對抗通脹壓力,……”,隨後,6月15日美聯儲再度“加碼”,落地了75個基點、創1994年以來最大幅度的加息。

我們無意於“陰謀論”,也不認爲質疑美聯儲的專業能力有任何價值,更尊重美聯儲的獨立性。只是從以上的分析和羅列的事實來看,可以對美聯儲過去一年半內多少有些“奇怪”的行動之背後邏輯有一些撥开迷霧的認識:在經濟邏輯上可稱合理但存在爭議,與迎合政治需求邏輯的契合度似乎更高。這可以解釋爲什么美聯儲在2021年長期固守“通脹暫時論”,坐視CPI連破“4”、“5”、“6”區間,因爲經濟上就當如此,政治上只能如此;也可以解釋爲什么在2021年11月拜登提名鮑威爾連任美聯儲主席後,鮑威爾立刻放棄“通脹暫時論”,一月份美聯儲會議決議加緊爲加息造勢,因爲拜登對高通脹不滿;還可以解釋爲什么美聯儲無視其自身最青睞的通脹指標核心PCE連續下降,轉爲跟隨CPI的節奏翩翩起舞、不斷提高加息幅度,因爲CPI直接影響了拜登的支持率、影響到今年美國的中期選舉。

04 本輪美聯儲加息的未來走向

經過5月、6月的兩次大幅加息後,美國通脹仍未有明顯的好轉,6月份CPI一舉衝破“9”區間,一度引發市場對7月美聯儲將加息100個基點的恐懼。雖然之後以鮑威爾爲首的一衆美聯儲官員緊急安撫市場,就連美聯儲兩位最鷹派的政策制定者——美聯儲理事沃勒和聖路易斯聯儲主席布拉德也在6月CPI數據引爆市場後迅速表示,他們贊成在7月的政策會議上再次加息75個基點,而不是在6月CPI數據報告發布後交易商競相消化的加息100點。市場也已經完全消化了加息75個基點的預期。但是市場對美聯儲加息100個基點的預期一直沒有消失。可以說,美聯儲在這兩個月所表現出來的堅決壓制通脹的決心和氣概已經徹底震撼市場。

那么,美聯儲真的有可能在7月份加息100個基點嗎?單從美聯儲角度看,市場仍存在的擔憂是合理的。美聯儲主席鮑威爾6月份的兩次國會證詞凸顯了在對待通脹上更加強硬和堅決的態度,其承認大幅加息可能使美國經濟陷入衰退,軟着陸“非常具有挑战性”,但又強調“但另一個風險是,我們將無法恢復物價穩定,只能聽任這種高通脹在經濟中扎根”、“我們不能在這項任務上失敗。必須讓通脹率回到2%水平”。而在歐洲央行會議上,鮑威爾稱,美聯儲不會讓經濟滑向“更高的通脹機制”,即使這意味着將利率提高到使經濟增長面臨風險的水平,並強調了美聯儲爲抑制未來價格上漲將竭盡所能。這些都說明,對於鮑威爾(及美聯儲),壓制通脹是第一位的,不懼衰退!當然,在證詞中我們能看到的是鮑威爾(及美聯儲)對(即使強硬加息)經濟也能夠避免衰退的信心,但這與一年前他們在寬容對待通脹時所體現出來的信心沒有任何本質區別。

不過,既然加息在符合政治需要方面有更高的契合度,那么扳機就不完全掌握在美聯儲手中。在6月份美聯儲再次超常規加息後,市場對經濟衰退風險的擔憂提高到了一個新的階段。而且6月份美國經濟數據出現了更多衰退的跡象,也令這種擔憂得到了更多的支持。這種現狀顯然同高通脹一樣令拜登政府不安,美聯儲可以“無懼”衰退,但拜登政府不行。因此,在美國6月份CPI數據公布後,就連拜登也迅速發出安撫,稱美國6月通脹數據“高得令人無法接受”,但考慮到最近汽油價格的下跌,CPI數據已經過時。之後美聯儲安撫市場的舉動組團而來。可見,在“通脹”還是“衰退”的選擇題上,美聯儲與拜登政府總有些不同步,但拜登政府對節奏的把控明顯更強。

綜上,我們認爲,從經濟邏輯考慮,有理由相信美聯儲一直在平衡“通脹”和“衰退”的厲害關系,努力創造時間窗口和契機來避免做出最差選擇。但是美聯儲無法擺脫政治邏輯的影響,“數據-民意”指揮棒通過拜登政府這個媒介,令美聯儲做出了不少“受迫性”反應。目前,美聯儲7月加息100個基點的可能性不存在,加息75個基點的可能性非常大。但更重要的,是美聯儲未來的政策路徑。基於當下和預測的美國經濟情況,美聯儲9月再加息50個基點,令聯邦基金利率觸及3%水平的可能性最大;之後,隨着美國經濟衰退跡象更加明顯,美聯儲加息步伐將顯著放緩,四季度最多再有一次25個基點的加息,甚至不排除出現降息的可能。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:專題報告 | 勇敢聯儲,不怕衰退?

地址:https://www.breakthing.com/post/10347.html