通過重新專注於核心業務,遭到投資者唾棄的歐洲石油巨頭似乎終於贏回了投資者,但它們與從事交易的美國同行之間的估值差距仍然很大。例如,英國石油公司(BP.US)等公司在疫情期間接受了淨零排放目標,俄烏战爭隨後給了它們重新轉向化石燃料的機會。過去幾周,殼牌(SHEL.US)、道達爾能源公司(TTE.US)和埃尼集團(E.US)與卡塔爾籤署了大量供應協議,這將使卡塔爾的液化天然氣在未來幾十年裏成爲歐洲能源體系的核心。

不過,與美國同行埃克森美孚(XOM.US)收購先鋒自然資源公司(PXD.US)的交易以及雪佛龍(CVX.US)斥資530億美元收購赫斯公司(HES.US)的交易相比,這些舉措的影響就相形見絀了。晨星公司股票研究主管Allen Good說:“對於那些希望在更長時間內押注油氣價格上漲的投資者來說,埃克森美孚和雪佛龍是更好的選擇。我們仍然認爲,歐洲企業的‘ESG折扣’正在發揮作用。”

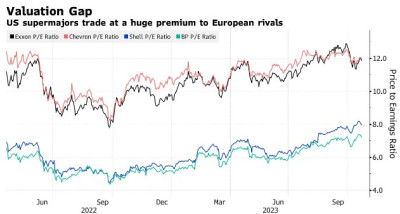

歐洲最大能源公司殼牌的股價本月早些時候創下歷史新高,市盈率約爲8倍。數據顯示,其還需要再增加50%,才能趕上埃克森美孚和雪佛龍的市盈率。

預計大型石油公司三季度的調整後淨利潤將上升,結束自2022年創紀錄的盈利以來連續三個季度的下滑。數據顯示,這五家巨頭在這一時期的總利潤將達到330億美元,低於去年同期的570億美元,但較第二季度增長25%。

由於俄烏战爭的地緣政治風險,以及巴以衝突引發的更廣泛威脅,能源價格最近受到提振,石油公司的收益仍接近歷史高位。上個月,布倫特原油價格接近100美元/桶,而歐洲基准天然氣價格在10月初達到8個月高點。今年到目前爲止,這些超級巨頭的股東獲得了數百億美元的股息和股票回購。然而,即使在這些利潤豐厚的時期,投資者仍然認爲歐洲石油公司存在着與美國同行不利的對比。

Pickering Energy Partners首席上遊分析師Kevin MacCurdy表示:“由於地緣政治事件的發生,市場對傳統油氣的估值又回到了比過去更高的水平。這有利於傳統的石油和天然氣生產商,尤其是來自美國等安全國家的生產商。”

埃克森美孚用自己的股票收購先鋒自然資源公司,將使這家德克薩斯石油巨頭的石油和天然氣產量增加20%,而先比之下,此時英國石油和殼牌正在努力防止自己的產量下降。Cowen & Co.駐紐約分析師Jason Gabelman表示,由於埃克森美孚高管表示,擴大後的二疊紀部門的中期增長率高於市場預期,這一差距可能會進一步擴大。

其次,在收購赫斯之後,雪佛龍將獲得圭亞那110億桶可开採資源30%的股份。圭亞那是世界上最新的石油生產國之一,埃克森美孚在圭亞那也有重要的業務。該公司預計,此次收購將在未來幾年促進其產量增長,並爲投資者帶來更豐厚的回報。

這樣的交易給歐洲大型石油公司帶來了增加油氣產量的壓力,但由於估值差距,任何像赫斯和先鋒自然資源這樣的全股票收購都將更加困難。Third Bridge Group策略師Peter McNally表示:“所有北美企業都在變得越來越大。美國有一種歐洲沒有的資源。”

歐洲石油巨頭費力吸引投資者

殼牌股價創下歷史新高後不久,該公司首席執行官Wael Sawan表示,他的新战略令投資者滿意。Sawan上周表示:“人們喜歡我們正在採取的方向,他們喜歡這種平衡。股東們正確地堅持認爲,這是一項重點突出、經過衡量的战略,其業績記錄使我們有權吸引更多資本。”

自今年1月掌舵以來,Sawan一直堅持公司2050年的淨零排放目標,但已經制定了一條不同的道路來實現這一目標。該公司將在化石燃料領域投入比此前計劃更多的投資份額。殼牌曾表示,其產量將以每年1%至2%的速度下降,但現在計劃將石油產量維持在當前水平,並增加天然氣產量。

此外,英國石油公司也縮減了其在本十年內減產的計劃。上個月,道達爾表示,到2028年,其產量將以每年2%至3%的速度增長,其中最大的增幅來自液化天然氣。

在油價高企的情況下,回歸石油和天然氣或許是投資者希望看到的,但在經歷了多年的幾次战略轉變後,這可能不足以縮小歐洲石油巨頭與埃克森美孚和雪佛龍等的差距。MacCurdy表示:"投資者爲一貫的策略支付溢價估值 。當人們對投資策略不會改變更有信心時,外部現金流的風險就會降低。”

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美國同行豪賭頁巖油,歐洲石油巨頭“战略轉向”黯然失色

地址:https://www.breakthing.com/post/105548.html