對於整個美債市場來說,越來越明顯的是,除非美國經濟陷入嚴重衰退,連美聯儲都感到意外的情況,否則美國債券市場不會出現持續反彈。在過去三年裏,美國國債從幾十年來最嚴重的暴跌中上演了幾次虛假反彈,最終的結果都是逆轉了走勢,收益率再次走高,並讓那些在波動中押注重注的投資者蒙受了損失。本月初,在美聯儲主席鮑威爾宣布維持利率不變,並暗示美聯儲可能最終完成加息後,美債再次出現反彈。

但美國經濟持續的韌性加大了美聯儲能夠引導美國經濟實現罕見軟着陸的可能性。鮑威爾本月對記者稱,美聯儲預計不會出現衰退,預測者預計明年美國經濟將繼續增長,盡管速度會放緩。其結果是:一旦美聯儲开始降息以刺激經濟增長,通常會爆發的那種債券漲勢將繼續推遲。

AlphaSimplex Group首席研究策略師Kathryn Kaminski表示:“我們必須看到金融狀況出現相當嚴重的惡化,才能看到降息。通脹仍是一個問題。利率可能會在更長時間內保持較高水平。因此,我們仍然很有可能看到很多波動,而不是一個新的趨勢。”

美聯儲官員一再警告市場,他們並不急於降息,首要任務是繼續拉低通脹。這將是周二的一個主要焦點,經濟學家預計美國勞工部將公布10月份消費者價格指數(CPI)同比增幅從9月份的3.7%放緩至3.3%。

然而,鮑威爾上周四表示,“通脹給了我們一些假象”,美聯儲“將繼續謹慎行事”,注意到“被幾個月的好數據誤導的風險”。這種論調促使交易員將美聯儲可能在2024年首次降息的預期從6月推遲到7月,並推動對政策敏感的2年期美國國債收益率重返5%以上。

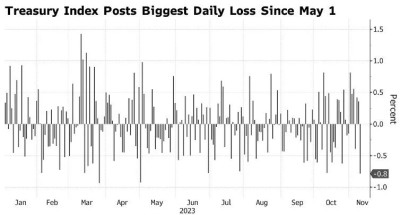

盡管收益率仍低於上月的峰值,但市場仍在波動,上周四30年期美國國債拍賣需求異常疲軟後迅速爆發的拋售就是明證。截至11月9日,美國國債的一個廣泛指數今年下跌了1.3%,2022年和2021年的跌幅分別達到了前所未有的12.5%和2.3%。

對美國財政狀況以及隨後對新債需求的持續擔憂也在削弱市場情緒。上周五穆迪投資者服務公司警告稱,由於美國猜這個赤字擴大,它傾向於下調美國的評級。政府最早在本周關閉的風險也在逼近,盡管這種風險可能有所緩解。

而上周日,因爲美國利率和赤字上升,穆迪已將美國的評級展望從“穩定”下調至“負面”。本次穆迪下調美國主權評級後,也意味着最後一家維持美國最高一檔評級的機構也將大概率跟隨主流。穆迪此舉增加市場了對於美國財政的關注,也意味着美國政府在本周(11月17日)的停擺風險顯著增加。

盡管美聯儲明年可能會开始放松貨幣政策,以減少其限制性,但除非就業市場出現惡化跡象,通脹接近2%的目標,否則它不太可能轉向大幅降息。盡管債市多頭對美國就業增長放緩的跡象表示歡迎,美國10月份的失業率升至3.9%的近兩年高點,但以歷史標准衡量,就業市場依然強勁。

當然,美國經濟可能會在美聯儲加息的重壓下繼續放緩,或者受到意想不到的衝擊。一個是美國政府關門的潛在後果,因爲如果美國國會不能就新計劃達成一致,目前的聯邦資金將於11月18日失效。

彭博宏觀策略師Simon White指出:“總體而言,美國國債將繼續面臨更多的下行風險,尤其是在近期衰退的可能性已經消退的情況下。”

DWS Americas固定收益部門主管George Catrambone表示,但預計美聯儲將轉向的交易員應保持警惕,因爲過去18個月裏出現了多次上漲假象。

與美聯儲政策會議相關的掉期合約顯示,到明年年底,美聯儲的有效利率將從目前的5.33%降至4.6%左右。有效利率是指基金在市場上每天的平均交易利率。這比美聯儲官員在最近的季度預測中預測的0.5個百分點的降幅略大。

摩根大通資產管理公司固定收益投資組合經理Kelsey Berro表示:“市場是在概率加權的基礎上定價的。美聯儲明年全年按兵不動的可能性可能在50%到60%之間。也有可能出現經濟衰退,而在經濟衰退中,美聯儲會很快降息。”

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美債若想“返牛”,只能靠美國經濟衰退了

地址:https://www.breakthing.com/post/110378.html