(報告出品方/作者:華西證券,趙琳)

1.網易:引領行業創新的頭部遊戲廠商

1.1.發展歷程:以遊戲爲主线豐滿羽翼,新業務亦有亮點

根據業務重心,公司發展歷程可以劃分爲四個階段。

1)1997-2000:門戶網站起家

公司 1997 年 6 月成立於廣州,同年 11 月推出中國第一家免費郵箱系統。1998 年 5 月公司設立門戶網站 163,與新浪網、搜狐網並稱“中國三大門戶”,2000 年 6 月, 網易於美國納斯達克上市。

2)2001-2013:自研端遊獲市場驗證,代理國際廠商MMO

公司自研+代理雙管齊下布局遊戲業務。2001 年網易收購國內首個开放式圖形 MUD 引擎天夏科技,成立在线遊戲事業部。同年,網易推出首款 MMORPG《大話西遊》, 2004 年 1月推出《夢幻西遊 Online》,兩款自研 IP 奠定 MMO 回合制賽道霸主地位; 2008 年公司獲暴雪獨家授權,運營《星際爭霸 II》、《魔獸爭霸 III》等世界級 IP 端 遊及遊戲平台战網,爲此後 IP 矩陣及出海奠基。 同期多元化業務不斷拓展,陸續推出網易新聞、LOFTER、網易雲音樂等產品。

MMO 公司自研+代理雙管齊下布局遊戲業務。2001 年網易收購國內首個开放式圖形 MUD 引擎天夏科技,成立在线遊戲事業部。同年,網易推出首款 MMORPG《大話西遊》, 2004 年 1 月推出《夢幻西遊 Online》,兩款自研 IP 奠定 MMO 回合制賽道霸主地位; 2008 年公司獲暴雪獨家授權,運營《星際爭霸 II》、《魔獸爭霸 III》等世界級 IP 端 遊及遊戲平台战網,爲此後 IP 矩陣及出海奠基。 同期多元化業務不斷拓展,陸續推出網易新聞、LOFTER、網易雲音樂等產品。

3)2014-2016:成功切入手遊賽道,持續拓展業務邊界

進入移動互聯網紅利期,端轉手浪潮下,2015 年 3 月,《夢幻西遊》手遊上线, 運營五年保持超 400 萬月活。此後《大話西遊》亦成功手遊化,公司陸續推出 SLG 手 遊《率土之濱》、MMO 手遊《倩女幽魂》,同時布局移動電商領域,考拉海淘、網易嚴 選陸續上线。

4)2017至今:出海日本告捷,战略重心向海外傾斜

2017 年 3 月《陰陽師》日服正式上线,此後《荒野行動》、《Rules of Survival》 於日本市場取得佳績。2018 年後,版號政策收緊,國內遊戲市場增長受阻,公司战 略向海外傾斜。 2018 年,本地化運營策略下《第五人格》、《率土之濱》復踐出海日本成功路徑, 《明日之後》《漫威超級战爭》等陸續开拓北美及東南亞市場,陸續於美國、加拿大 及日本三地設立工作室,同時低調擴大海外投資版圖。2022 年後,廠商出海進入白熱化競爭階段,公司旗下《指環王》《暗黑破壞神: 不朽》等大 IP 巨作海外發行,精品卡牌手遊《哈利波特》亦計劃出海。

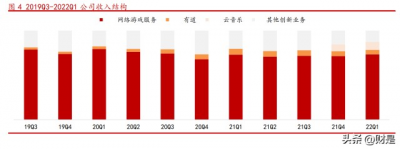

1.2.業務布局:設置遊戲、有道、音樂、創新四分部

網易的主營業務由在线遊戲、有道、雲音樂及創新業務構成。其中遊戲業務爲 網易的支柱業務,2022Q1 收入佔比 73.33%;有道業務主要包括在线知識產品、在线 課程、智能硬件和數字化產品四個板塊,2022Q1 收入佔比 5.10%;雲音樂業務由在线 音樂與社交娛樂板塊構成,2022Q1 收入佔比 8.78%;創新業務收入主要來自網易嚴選、 CC 直播、網易郵箱及廣告收入等,2022Q1 收入佔比 12.80%。 從各業務毛利率來看,遊戲貢獻高毛利,有道及雲音樂毛利持續改善。

公司組織架構條线清晰。在线遊戲部門下轄網易互娛、杭州雷火兩個事業群, 其中網易互娛主營端遊業務,杭州雷火主營手遊業務,另外還設有上海網之易主營海 外遊戲代理運營,形成“事業群—事業部—工作室—項目組”縱向管理結構,此外有 道事業群、雲音樂事業部、嚴選事業部、杭州研究院事業群、傳媒事業群等亦多线發 展。

1.3.股權結構:長期穩定,創始人擁有絕對控制權

公司採取 VIE 架構控股,股權集中且穩定度高。創始人丁磊通過 Shining Globe Internationa l Limited間接持股公司44.20%股權,擁有對公司絕對控制權。此外, 公司採取 VIE 架構,其境內主要控股子公司分別對應其四大業務板塊,包括以在线遊 戲爲主的網易(杭州)網絡有限公司(100%控股),以在线教育爲主的有道信息技術有限公司(持股 53.0%),以在线音樂爲主的杭州網易雲音樂科技有限公司(持股 61.4%)以及以電子商務爲主的杭州網易嚴選貿易有限公司(100%控股)。

目前公司首席執行官爲創始人丁磊,首席財務官爲楊昭烜。創始人注重產品品質, 核心管理團隊穩定。創建網易後,丁磊曾多次強調技術發展和精品战略,追求極致化 的產品品質。不盲目追逐市場熱點,以匠心與熱愛爲用戶提供優質互聯網產品。此外, 網易的核心管理團隊長期保持穩定,現任董事會成員亦均任職十年以上。

2.遊戲業務:強自研實力及IP矩陣,战略重心轉向出海

遊戲業務爲公司主要收入來源。2022Q1 實現營收 172.73 億元,同比增長 15.29%, 佔比爲 73.33%,遊戲收入受新遊上线節奏影響逐步推高。近年來精品化趨勢影響下 研發投入加大,渠道分成及第三方分成成本亦提升,毛利率同比僅微增 0.5pct。

產品收入結構變動反映海外業務地位提升。從收入結構來看,2022Q1 手遊部分 實現收入 115.55 億元,同比增長 5.96%,高於騰訊手遊同期增速(3%),佔遊戲收入 整體比例爲 66.9%,相比 21Q1(72.8%)和 21Q4(68.3%)佔比持續下滑,2022Q1 端遊 實現收入 57.2 億元,同比增長 40.47%,近三季度以來同比平均增速約爲 40%,主要 系以端遊爲主要產品的海外業務佔比提升、《永劫無間》持續貢獻流水所致,且一季 度受春節假期影響,端遊流水季節性升高。

從收入預期來看,2022Q1 遞延收入(剔除網易有道)同比下降 3%、環比增長 1%, 主要系行業大環境增長受阻、轉向存量競爭所致。隨着2022年4月版號常態化發放、公司進一步加速出海战略,重磅遊戲《暗黑破壞神:不朽》上线、《哈利波特手遊》 年內出海,預計未來遊戲業務收入將迎來增長。我們認爲,近二十年深耕,公司已經具備過硬的研發實力及豐滿的產品矩陣,老 遊長线運營,持續貢獻流水;新品類探索下爆款不斷湧現,有望復刻經典產品長生命 周期屬性。未來,海外市場將繼續成爲公司战略重心,預計日本市場優勢將延續,全 球化 IP 加持下歐美市場有望成爲業績增量。

2.1.壁壘:多品類玩法先行者,研運底座堅實

2.1.1.研發實力過硬,跨平台、跨品類身先布局

公司研發底蕴深厚,研發團隊、开發計劃及創新氛圍形成良性循環,爲成功遊戲 的高質量制作和擴展提供保障。 互娛及雷火兩大事業群聚集 1.5 萬人規模的研發團隊,同時大量吸收海外 3A 制 作人才。下屬事業部各司其事,各自布局MMO、CCG、SLG等賽道,頭部IP如《夢 幻西遊》《天下》等各自擁有專門事業部,ZEN 事業部先後开發《陰陽師》、《哈 利波特》等 CCG 手遊,第十事業部陸續推出《率土之濱》《輪回的拉格朗日》等 SLG 產品;公司大量吸收來自育碧、EA、世嘉、萬代等廠商的 3A 大作制作人, 豐富研發團隊。

底層技術完善,NeoX、Messiah 雙自有引擎持續迭代,相比採用第三方商業引擎, 提升公司手遊开發效率、降耗,形成創新良性循環。目前 Messiah 已經成長 爲全平台次世代遊戲引擎,涵蓋 MMO、FPS、TPS、ARPG、賽車、體育競技等多個 遊戲品類,开發出《天下》手遊、《楚留香》、《荒野行動》等產品。 立項機制自下而上,創新氛圍濃厚。事業部機制下,團隊發起遊戲立項,公司用 三個月到半年不等的時間對項目進行審核評估,陸續孵化出《第五人格》《驚夢》 《花語月》《貓和老鼠》等現象級產品。

目前公司在主要賽道均有精品遊戲坐鎮,基本盤穩固。

1)MMORPG築基,端轉手後優勢不減,持續貢獻流水

千禧年前後,MMORPG 品類佔據遊戲市場,公司較早形成先發優勢。以西遊 IP 爲依托,2001 年公司推出首款 MMORPG 產品《大話西遊》端遊,2004 年推出《夢 幻西遊》端遊,兩款產品迭代至今,受益於早期積累的用戶群體及 MMORPG 遊戲天 然長周期性特點,在公司持續長线運營下,穩健貢獻流水。據 Superdata 數據, 2020-2021 年,《夢幻西遊》端遊流水始終保持全球 3-4 位,與《地下城與勇士》 《穿越火线》《英雄聯盟》等全球級 IP 保持相近流水規模。目前,公司端遊產品 仍以 MMORPG 爲主要賽道。

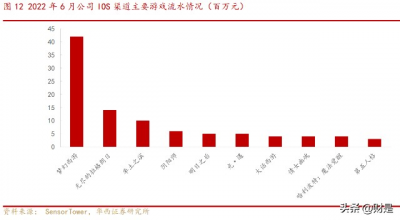

端轉手時期,《夢幻西遊》成功手遊化,公司切入移動遊戲賽道。在前期 MMORPG 運營經驗及用戶基礎加持下,2015 年 2 月上线的《夢幻西遊》手遊迅速取 得成功,當年公司遊戲收入同比上升 86.85%,此後《大話西遊》《倩女幽魂》《一 夢江湖》等 MMORPG 手遊陸續上线,截至 2019 年,公司在 MMORPG 賽道市佔率高達 33%。從 sensor tower 蘋果商店流水數據來看,截至 2022 年 6 月,《夢幻西遊》 仍爲公司流水貢獻比例最高的手遊。

2)卡牌+IP,CCG賽道先後產出爆款

手遊時代用戶偏好轉向輕量及碎片化,《陰陽師》是公司在卡牌遊戲賽道 的首次成功嘗試。妖怪題材早有《犬夜叉》《陰陽師》《滑頭鬼之孫》《巷說百物 語》等動畫及文學作品奠基,用戶接受度高,憑借極強美術設計風格及社交營銷 破圈策略,吸引女性及二次元玩家成爲用戶增量,《陰陽師》2016 年上线後不到 兩個月實現 1000 萬 DAU,亞洲傳統怪談元素亦幫助產品迅速進入日韓及東南亞市 場,2017 年 2 月日本上线後維持一周免費榜第一佳績。由於遊戲本身具備輕度化 特徵,近年來衍生出多款手遊、動漫、音樂劇及线下產品,IP 價值凸顯。

《哈利波特:魔法覺醒》、《漫威對決》延續 IP+CCG 打法。《哈利波特》重磅 IP 保證用戶基本盤, PvP 之外引入社交及 RPG 元素,付費場景更加多元,首月流 水過十億,上线後連續 8 天佔據 iOS 暢銷榜第一位;《漫威對決》融合卡牌及自走 棋玩法,於東南亞市場取得較好表現。

3)SLG:出海兵家必爭之地,三國、中土、硬科幻全題材覆蓋

策略遊戲在海外市場積累深厚,端遊已有日本《三國志》系列、SEGA《全面 战爭》系列以及席德梅爾的《文明》系列,步入手遊時代,SLG 成爲海外市場最 先崛起的重度手遊品類。SLG遊戲需要進行長期买量,回收周期約爲10-12個月, 且付費點後置、運營周期長,頭部廠商優勢凸顯。公司目前主要 SLG 產品均已實現海外發行,其中三國題材 SLG《率土之濱》 憑借地塊佔領及賽季制核心玩法开拓“率土 LIKE”品類,上线 5 年仍是國內細分 品類頭部,穩定保持暢銷榜 10-15 名上下;硬科幻战艦題材 SLG《輪回的拉格 朗日》憑借過硬故事线及龐大世界觀穩定貢獻流水,中土題材 SLG《指環王: 崛起之战》切入西幻 SLG 賽道,於 28 國進入暢銷榜 TOP10。

4)競技:喫雞賽道海外及PC端表現亮眼,非對稱競技融合電競概念

2017 年《絕地求生》喫雞玩法爆火,騰訊迅速取得版權,網易喫雞手遊《荒 野行動》及《Rules of Survival》轉战出海,前者於 2017 年底登陸日本市場, 次年蘋果+谷歌商店總收入超 4.56 億美元,其中近 80%來自日本,至今仍爲公司 出海遊戲流水中流砥柱,截至 2022 年 5 月穩坐國產遊戲出海日本收入第一位。2018 年,公司切入非對稱競技小衆賽道,將端遊《黎明殺機》追逃式對抗玩 法移植至移動端,推出《第五人格》,當月下載量突破 5000 萬,收獲 1000萬日活 玩家,後續融合電競打法,賽事範圍輻射全亞洲。2021 年买斷制端遊《永劫無間》上线,融合國風元素及喫雞競技玩法,搭建 起本體付費+遊戲內非數值向付費的成熟商業模型,2021 年 12 月份同時在线玩家 數峰值突破 18.7 萬,2022 年 6 月全球銷量突破 1000 萬份,達成國產买斷制遊戲 新裏程碑。

精品化導向下版號數量收窄,遊戲業務打法趨向謹慎。2022年 520 發布會上, 網易公布了《逆水寒》手遊、《永劫無間》手遊、《暗黑破壞神:不朽》等新遊, 相比 2021 年發布會公布 31 款未上线儲備,公司新遊明顯縮量,重心轉移至《夢 幻西遊》《大話西遊》《天下》《倩女幽魂》《陰陽師》等旗艦遊戲更新及重大 IP 衍 生,持續發揚運營長板。

2.1.2.深挖IP價值、長线迭代更新,保證核心用戶留存

公司強運營能力已得到市場驗證,通過長线迭代、IP 衍生等手段提高核心用戶 留存及生命周期,且優勢賽道具有強社交及付費點後置屬性,氪金場景多元,單用 戶價值高。

1)西遊IP近二十年長青,驗證強運營能力

《夢幻西遊》《大話西遊》端遊及手遊生命周期貫穿國產遊戲發展史,二十年間 玩法持續更新迭代,核心用戶基本盤穩定,手遊至今蟬聯暢銷榜 TOP10。除通過規 律性更新及平衡性調整拓展遊戲內容外,運營策略遍及博物文旅、電競賽事、動漫 文娛等跨界領域,深耕 IP 文化價值。根據 2022 年發布會信息,《夢幻西遊》IP 將 整合內容營銷、國風文化、時尚潮流、品牌事件在內的營銷賽道,持續構建統一的 IP 大品牌。

2)社交、二創、電競及跨界聯動,多渠道挖掘IP價值

以《陰陽師》宇宙爲例,起源手遊的《陰陽師》IP 已衍生形成強內容矩陣,縱 貫遊戲、動漫、電影、戲劇賽道,與同題材日本動漫多次聯動推出稀有式神,同時 與日本潮流造型人物發行商 SANRIO、吉祥物熊本熊合作推出皮膚裝飾,復踐遊戲上 线之初通過女性玩家及同人社區二創破圈路徑,用戶創作生態依然旺盛。非對稱競技手遊《第五人格》亦延續跨界營銷策略,與伊藤潤二、《剪刀手愛 德華》、《彈丸論破》等貼合遊戲調性的文娛 IP 多次周期性聯動,同時鼓勵用戶二創, 延續用戶熱情;定期舉辦线下電競賽事亦有力提升產品留存,目前《第五人格》已 形成 COA 全球賽及 IVL 職業聯賽體系,賽事範圍輻射全亞洲。

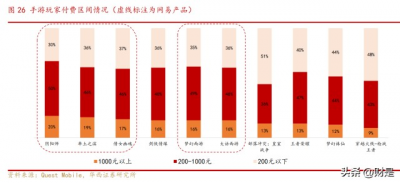

3)氪金場景多元,兼顧大R及中小R玩家

MMORPG、SLG、CCG 等優勢賽道均具有長周期、高付費意愿特點。《西遊》系 列 MMO 產品採用時長/道具付費機制,社交、對抗設計促進用戶付費,穩定貨幣系統 保證道具交易保值,是公司貢獻流水主力;SLG 類產品推進節奏較慢,受沉沒成本 及策略對抗屬性影響,一旦账號形成規模,通過付費獲取資源意愿更強,核心玩家留 存周期長、忠誠度更高,大 R 及中小 R 玩家均可在爭取資源過程中確定合適玩法; CCG 卡牌遊以“抽卡”爲核心付費環節,具有用戶粘性強、操作空間大、收益性高等 特點,卡牌套組與玩家實力存在正相關。 Quest Mobile 調研顯示,公司產品的大 R 玩家比例普遍偏高,與騰訊系高 DAU、 低 ARPPU 打法形成差異化。

從有關部門監管態度來看,目前尚未針對成年人出台明確氪金數額限制,2016 年《關於規範網絡遊戲運營加強事中事後監管工作的通知》要求廠商明示概率規則, 2021 年音數協負責人表示應當針對抽卡次數設置上限。目前公司抽卡策略已作出相 應調整,進一步降低合規風險,如《哈利波特:魔法覺醒》玩家抽卡前需要“圖書 館通行證”,抽卡被視作玩家購买道具贈品,《暗黑破壞神:不朽》玩家抽卡前需要 完成通關任務。

2.2.出海:日本爲第二主場,全球化IP在手攻略歐美

2.2.1.日本:高排名驗證本地化運營能力,布局漸深入

1)日本市場系公司遊戲業務除中國外的主場,近年來布局不斷深化。 2021 年日本移動遊戲市場收入爲 184.5 億美元,是僅次於美國的第二大手遊市 場。2017 年《陰陽師》日服上线,日系怪談風格迅速爲日本玩家接受,日本主流廠 商重點布局主機及 RPG 遊戲,競技手遊投入相比之下少於國內廠商,《荒野行動》、 《率土之濱》、《第五人格》陸續取得成功,且長线運營至今,遊戲生命力不衰。 Sensor Tower 數據顯示,網易系 2021 年唯一進入日本發行商收入前十的國內 廠商。根據 APP ANNIE2022 年 5 月廠商出海日本數據,網易《荒野行動》爲國產遊 戲收入第一,跳出國內廠商視野來看,2022 年 7 月上半月,15 天中《荒野行動》有 11 天進入暢銷榜 Top10,連續三天蟬聯暢銷榜榜首,《第五人格》亦在七月進入暢銷 榜前五,在市場分散、頭部排名變動迅速的日本手遊市場已屬佳績。

2) 近五年深耕,本地化運營體系基本建成。 公司在日本市場已經形成了全鏈條運營體系,上线初期通過外圍創意素材提升 线上线下泛用戶關注度,在社媒平台通過遊戲福利、明星矩陣提升熱度,此後依靠初 期篩選的認證主播和激勵活動構建內容池,核心用戶圈層形成後通過舉辦電競賽事、 IP 聯動、鼓勵同人二創等手段維持內容新意,吸引新用戶。

《荒野行動》《第五人格》均具有強競技屬性,網易於自成體系的日本電競市場 取 得 一席之地,進一步提升用戶活躍度。2018 年《荒野行動》舉辦“荒野 Championship”冠軍決賽,賽事歷時超過 3 個月,參賽隊伍超過 9 萬支,人數超過 50 萬人,日本老牌遊戲媒體 Famitsu 評價稱 “日本最高級別的電競大賽”;《第五 人格》電競年播放量超過 1 億分鐘,是唯一躋身日本電競 Tier1 的手遊,對比其他的 Tier1 項目,第五人格聯盟的年投入僅爲 30%,賽事日均觀看量約爲其他 Tier1 賽事 的 2.5 倍。對比非賽事周末,賽事周末的充值、DAU 和新增分別增長 8.2%、4.9%、 13.8%,拉新作用顯著。

對 IP 內容的旺盛需求、同人文化的超強粘性是日本遊戲市場的顯著特點。網易 出海產品頻繁與本地動漫及娛樂 IP 聯動, 運營方鼓勵並展示同人二次創作,2021 年 《第五人格》關鍵詞頻繁登上推特熱搜累積超過 30 次,大量二次元同人作者基於 電競形成了活躍創作社群,此外上线 Vtuber(虛擬主播)、模仿偶像事務所方式運 營電競職業選手團體等亦幫助公司 IP 進一步實現本地化。

3)投資、招攬大師級制作人,研發次世代主機遊戲。《永劫無間》全球銷量破千萬,驗證端遊依然具備良好商業價值,相比國內,日 本遊戲產業起步更早、積累深厚,主機及端遊用戶消費習慣基本形成,精品遊戲市場 廣闊。網易在日本陸續通過收購、招攬方式开設三個工作室,負責人均有豐富主機遊戲开發經驗,任職歷史中不乏世嘉、萬代、卡普空等知名廠商,監制作品包含《如龍》 《怪物獵人》《鬼泣》等成功商業化作品及《殺手 7》《銀色事件》等強風格獨立遊戲。 參考日本本地化運營體系已經形成、吸收多個日本精品端遊制作團隊,我們認爲, 強運營能力下,優勢頭部產品將繼續貢獻流水,在研端遊產品上线後將爲公司創造全 球收入。

2.2.2.歐美:關鍵一壘,看好《暗黑破壞神:不朽》長期表現

公司在歐美市場長期缺少頭部產品,《暗黑破壞神:不朽》上线八周流水超一億美元,有望進一步拉升出海收入。 SensorTower 數據顯示,六月初 MMORPG《暗黑破壞神:不朽》上线,迅速登頂美 國、英國、德國、韓國和日本等市場 iOS 手遊下載榜榜首,空降六月海外收入榜第 3 名,截至 2022 年 7 月 28 日營收突破 1 億美元(不含國內市場收入),在全球手遊暢 銷榜上排名第 13,在 MMORPG 品類營收高居全球第 2,僅次於《夢幻西遊》。從地區分 布看,美國是《暗黑破壞神:不朽》的頭號營收市場,韓國和日本分列第二三名。

《暗黑破壞神:不朽》系公司長期合作夥伴暴雪旗下重要 IP,其端遊 1996 年上 线,於歐美及國內市場粉絲基礎穩固,上线前全球預約量超過 3500 萬。本次手遊版 本網易與暴雪聯合开發,海外地區由暴雪發行。參考 Metacritic 評分及 Youtube 遊 戲玩家測評,市場對遊戲畫面及劇情質量做出肯定,目前負面評價主要集中於其氪 金機制。

我們認爲《暗黑》延續了網易遊戲一貫中大R友好的特徵,以通關後抽取獎勵爲 核心氪金場景,付費機制與《暗黑》系列端遊迥異,以強 IP+過硬遊戲體驗爲核心競 爭力,引入MMO玩法,產品生命周期長,長线來看核心用戶群體穩固,將有力推動歐 美市場收入增長,日韓市場對抽卡玩法適應性更高,亦將貢獻收入。 全球級端遊 IP 移植系國內廠商出海主流打法之一。2019 年動視與騰訊合作开發 的《使命召喚手遊》全球累計收入已超過 15 億美元,至今仍位列出海遊戲收入榜單 前十位;另一端轉手作品《Apex 英雄手遊》自 2022 年 5 月全球發布以來累計下載量 超過 2600 萬次,刨除蘋果和谷歌 30%平台分成後的營收突破 2000 萬美元。

網易始終與頭部國際廠商保持良好合作,自 2008 年起陸續代理暴雪《暗黑破壞 神》《魔獸世界》《星際爭霸》《守望先鋒》、微軟《我的世界》等多款頭部端遊,暴雪 亦明確表示有意將旗下端遊 IP 手遊化。結合 IP 粉絲基本盤穩固,我們認爲背靠海外 國民級 IP 的《哈利波特:魔法覺醒》將在國際市場收獲豐厚流水,後續暴雪核心 IP 端轉手有望,若微軟收購暴雪後合作模式延續,將刺激海外市場收入進一步提升。 從海外儲備來看,2019 年起網易陸續於加拿大、美國設立工作室,核心人員擁 有 3A 大作及主機遊戲开發資歷,彰顯精品化端遊野心。手遊領域,《哈利波特:魔法 覺醒》已在日本放出宣傳物料,預計本年內將全球化上线,看好歐美市場後續表現; MMO 模式“魂系”新遊《代號:燭》亦將正式上线,繼日本之後,歐美市場有望成爲 網易出海的重要一壘。

3.有道、雲音樂及創新業務穩健發展,多元結構建設中

3.1.有道業務:四大板塊布局智能學習,教育業務轉型進行時

有道成立於 2006 年,是網易旗下利用大數據提供移動互聯網應用的子公司,依 靠搜索技術起家,目前已推出網易有道詞典、有道精品課、有道雲筆記等一系列代表 性產品。 2022Q1 有道業務實現收入 12.00 億元,同比增長 26.6%;毛利率 53.5%,增長 1.1pct,淨虧損逐步收窄。公司業務收入主要劃分爲付費課程、付費廣告及智能設備 三大板塊。其中,網易有道詞典爲代表的智能設備多年累計的大流量爲付費課程持續 引流,有道外部渠道流量及智能設備用戶爲在线課程導流,在线課程用戶又成爲廣告、 智能硬件、B 端开放授權服務等收入的主要來源。

1)付費課程:目前公司的付費課程產品包括STEAM(素質課程)、成人和職業課程以及 中國大學MOOC,其中以素質課程爲主要增長點,圍棋、象棋等核心精品課程孵化成熟。成人教育方面,英語課需求端承壓,我們看好相對剛需的考研及考證成人培訓。預計公司客戶群轉換將逐步完成,與出售K12學科類業務线後的課程調性更加匹配。

2)智能設備:網易有道與第三方共同設計研發智能設備,並交付於第三方生產廠家進 行生產制造。其中明星產品有道詞典筆自上市以來銷量快速增長,新品AI學 習機、有道聽力寶、智能燈等銷量亦穩健。2022 年,有道詞典筆 618 全周期 獨佔鰲頭,霸榜京東和天貓電子詞典類目銷量、銷售額雙料冠軍;有道聽力 寶登頂京東復讀機類目銷量銷售額第一,豪奪天貓熱賣榜第一位。

3)付費廣告:有道通過旗下平台提供多種形式的廣告服務,其中主要收入來源是按點擊 收費的廣告解決方案。

3.2.雲音樂:社區生態+獨立音樂人矩陣,开闢音樂平台差異化道路

網易雲音樂是國內目前最活躍的音樂社區之一,集音樂、電台、直播、社交等功 能爲一體,採用個性化推薦算法推送音樂內容,鼓勵用戶自建歌單並分享,憑借業內 前列的激勵政策吸引大量獨立音樂人入駐。網易雲主要通過 TO C 端音樂付費的方式 進行盈利,付費點包括會員、音樂、直播及票務,前三種構成網易雲音樂商業化的主 要驅動。

網易雲成爲音樂賽道頭部產品的核心邏輯是社區氛圍+差異化內容。版權領域網 易雲並不具有先發優勢,因此轉而鼓勵用戶進行內容創造及互動,以提升用戶粘性。 網易雲鼓勵用戶通過創作豐富內容,如創建自定義歌單、流媒體播客等,同時網易雲 鼓勵用戶音樂評論,評論區內容已成爲網易雲特色標籤之一,截至 2022Q1 近半用戶 聽歌時瀏覽評論區。 聚合小衆音樂下沉用戶市場,大力扶持獨立音樂人。自 2016 年啓動“石頭計劃” 起,網易雲對獨立音樂人進行培養與支持,此後陸續推出“星聲計劃” “星辰集詞 曲創作營” “音樂人訓練班”“雲梯計劃”等,激勵手段由增加曝光、現金激勵拓展 至收益分成、專輯售賣。

截至 2022Q1,公司日活躍用戶平均每日使用時長爲 82 分鐘(同比提升 5.5 分鐘); 公司用戶生產內容歌單累計達 32.5 億個;以用戶生產內容爲導向的播客用戶覆蓋率 達 20%;平台獨立音樂人數量達 45 萬,同比增長 70%,獨立音樂人曲庫達 200 萬首, 差異化內容生態基本形成。

公司主要業務分爲在线音樂服務、社交娛樂服務及其他。在线音樂服務以會員訂 閱爲基礎,开展廣告、數字專輯銷售等多元化變方式。公司直播業務自 2018 年下半 年推出以來快速發展,我們看好音樂業務在社交基礎加成下的商業化前景。 近年來,營業收入高速增長,毛利率由負轉正,商業化前景可期。2021 年該分 部實現營業總收入 18.89 億元,同比增長 60.91%,主要系在线音樂服務收入和社交 娛樂服務收入快速增長所致。2018-2021 年業務毛利率持續提升,2021 年毛利率實現 由負轉正達 2.04%,成本得到有效控制。2022Q1,在线音樂服務和社交娛樂服務付費 用戶數分別高增 26.96%/72.94%,單用戶月付費收入分別下降-4.48%/-26.40%,毛利 率增高至 12.17%。截至 2022Q1,雲音樂業務佔公司收入比重爲 8.78%。

3.3.創新業務:ODM嚴選平台成本優化、毛利率提升

公司創新業務主要包括嚴選平台、傳媒、直播等。電商平台嚴選主要銷售自有品 牌產品,包括消費電子產品、食品、服裝、家居用品、廚具和其他日用品,產品主要 向中國的原始設計制造商(ODM)進行採購,通過自有平台銷售。 在嚴選的 ODM 模式下,嚴選與國內精選制造商建立緊密合作關係,以設計和制造 產品,並將其直接銷售予用戶。ODM 模式使嚴選能夠通過消除品牌溢價並剔除分銷商 和零售商等渠道中間商,進而以較低的成本提供優質的商品。

嚴選業務毛利率持續優化,預計二季度營收實現回升。2022Q1 網易創新及其他 業務淨收入 30 億元,佔收入比重爲 12.80%,毛利率爲 23.3%,同比上升 8.9pct。 2022 年 618,網易嚴選持續聚焦品牌化战略,全渠道運營策略助力各渠道穩步增長。 其中,網易嚴選淘系渠道銷售額同比增長 80%、抖音快手渠道同比增長 75%、京東渠 道同比增長超 62%,持續發揮寵物、居家牀品、家清等優勢品類優勢,貓糧、浴室香氛、乳膠枕、果凍被等多爆品領跑細分賽道,在京東、天貓、抖音快手等多個渠道霸 榜。

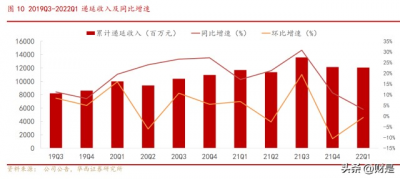

4.財務分析:盈利水平穩健成長,成本費用可控

公司2019年來收入穩健增長。2021年實現收入876.06億元,同比增長18.92%, 2022Q1 實現收入 235.56 億元,同比增長 14.81%;毛利率整體平穩上升,2021 全年毛 利率 53.62%,同比增長 0.70pct;2022Q1 實現毛利率 54.49%,單季同比增長 0.62pct。 公司收入呈現顯著季節性波動,主要系 Q1、Q4 公共假期較多,遊戲收入較高所致。

毛利率回升,銷售成本進入下行階段。受公司海外战略影響,在线遊戲开發成本 整體上升,2022Q1 同比增長 13.26%,環比下降 73.62%,受公司成本管控政策影響, 預計未來銷售成本增速將持續趨緩。

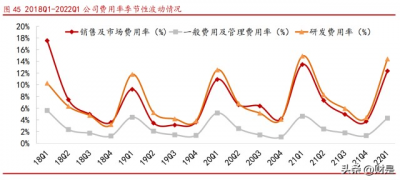

公司銷售費用短期波動整體可控,研發費用趨勢向上。受季節性流量成本及產 品上新節奏影響,2022Q1 銷售費用支出 29.15 億元,同比增長 5.38%。研發費用率總 體呈上升趨勢,由員工薪酬及福利开支構成,主要系公司長期重視技術研發及精品化 內容打造所致,2022Q1 支出 33.98 億元,同比上升 11.04%。管理費用基本維穩, 2022Q1 支出 10.16 億元,單季管理費用率爲 4.31%。

遊戲業務爲利潤主要來源,盈利能力逐步修復。參考子公司財報,當前有道及 雲音樂業務尚未實現盈利,遊戲+創新及其他業務貢獻公司全部盈利,並且創新業務 2022Q1 佔比 12.8%,遊戲業務系公司盈利的重要來源,故淨利潤季節性變動較大。 2021 年公司實現淨利潤 168.57 億元,同比增長 39.74%,NON-IFRS 淨利潤 198.81 億 元,同比增長 32.78%;2022Q1 公司實現淨利潤 43.94 億元,同比微降 1.02%;NONIFRS 淨利潤 50.39 億元,同比微降 2.25%。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關信息,請參閱報告原文。)

精選報告來源:【未來智庫】

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:網易研究報告:遊戲熱愛者,滿舵出海風光正好

地址:https://www.breakthing.com/post/11648.html