(報告出品方/作者:華西證券,朱芸、梁昭晉)

1.長視頻以內容爲根基,龍頭愛奇藝降本增效實現季度性盈利

1.1.長視頻產業以內容爲根基,行業格局清晰龍頭地位明確

長視頻產業鏈以內容爲核心,通過內容聚合與輸出實現多元變現。縱觀長視 頻產業鏈,產業鏈上遊是監管部門,文化部、國家新聞出版廣電總局、網信辦和 公安部等多個監管部門負責對產業鏈供給端進行監管;產業鏈中遊是內容制作方, 內容供給涵蓋影視公司、電視台、工作室等制作內容,同時涵蓋平台和用戶的自 制內容,隨着平台自制內容佔比提升、用戶二創內容豐富,產業內容供給模式趨 向多元化;產業鏈下遊是內容聚合方,長視頻平台首先聚合豐富的視頻內容並向 C 端用戶輸出,通過向用戶提供付費會員專屬權益而獲取會員收入,同時基於內容 分發向廣告主提供廣告產品並獲取廣告收入,此外長視頻平台向其他平台二次分 發內容獲得分銷收入,遊戲、直播、電商、實景娛樂等方式亦可實現多元變現。 由此可見,長視頻產業鏈本質上是內容制作、分發和變現,長視頻平台通過分發 視頻內容獲得 C 端流量,並利用流量獲得會員、廣告和其他多元變現收入。

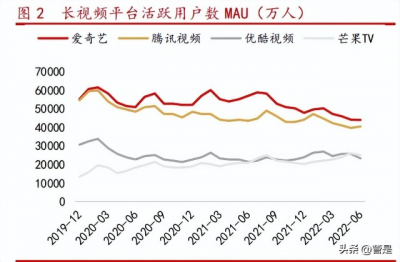

長視頻行業格局穩固,愛奇藝龍頭優勢明顯。經過多年的競爭與發展,長視 頻行業競爭格局基本成形,其中愛奇藝、騰訊視頻、優酷和芒果 TV 四大平台處於 領先地位。內容端,長視頻平台進入高質量發展階段,平台內容數量逐步趨於穩 定,其中騰訊視頻 22Q2 劇集、綜藝分別上新 38 部、22 部,劇集和綜藝上新數居 於首位,愛奇藝22Q2劇集、綜藝分別上新35部、14部,內容量僅次於騰訊視頻; 流量端,愛奇藝MAU一直處於行業領先地位22年6月,愛奇藝、騰訊視頻、優酷、 芒果 TV MAU 分別爲 4.40、4.06、2.32、2.52 億人;會員端,騰訊視頻和愛奇藝的會員規模具有絕對優勢並持續保持領先,騰訊視頻 22Q1 會員數爲 1.24 億人,環 比持平,而愛奇藝 22Q1 會員數爲 1.014 億人,環比+4.5%,高基數下會員數仍保持 穩步增長。由此可見,愛奇藝行業龍頭地位穩固並保持良好發展勢頭。

1.2.互聯網視頻流媒體服務商,聚焦主業推進可持續發展

高品質視頻娛樂服務提供商,聚焦核心業務實現可持續發展。愛奇藝成立於 2010 年 4 月 22 日,主營互聯網視頻流媒體服務,2018 年 3 月在在美國納斯達克上 市,是中國高品質視頻娛樂服務提供者。愛奇藝打造涵蓋電影、電視劇、綜藝、 動漫在內的十余種類型的豐富的正版視頻內容庫,並通過“愛奇藝出品”战略的 持續推動,讓“純網內容”進入真正意義上的全類別、高品質時代。同時,作爲 擁有海量付費用戶的視頻網站,愛奇藝倡導“輕奢新主義”的 VIP 會員理念,主張 人們對高品質生活細節的追求,堅持爲廣大 VIP 會員提供專屬的精品內容,極致的 視聽體驗,以及獨有的线下會員服務。

回顧公司發展歷程,公司發展可以分爲四個階段:1)初創階段:2010 年,視 頻行業盜版視頻橫行,視頻質量和畫質普遍較低,這種情況下,公司以“奇異網 絡”的名稱上线,秉承“悅享品質”的公司理念,以“用戶體驗”爲基准,提供 高品質視頻娛樂服務;同年,9 月推出移動端,並在 2011 年 5 月首次推出會員付 費業務;2)高速發展階段:2014 年成立“愛奇藝大腦”,开始運用大數據指導內 容的生產、營銷和輸出全過程,同年全面啓動“愛奇藝工作室战略”,7 月成立愛 奇藝影業致力於創新互聯網影業模式;2015 年公司啓動“4+X 超級網劇”战略,並 通過《盜墓筆記》正式开啓國內付費會員搶先看模式;2016 年,愛奇藝提出“一 魚多喫”的策略,建立廣告、用戶付費、出版、發行、衍生業務授權、遊戲和電 商組成的貨幣化矩陣;3)多元發展階段:2018 年 3 月;公司上市後迎來新的發展 階段,愛奇藝全資收購手遊廠商天象互娛,推動愛奇藝遊戲業務發展。隨後,公 司聯合新英體育合並成立愛奇藝體育平台,拓展體育版權資源;2019 年 6 月,愛 奇藝會員數量突破 1 億高點,中國視頻付費市場正式進入“億級”會員時代,同年 11 月,愛奇藝正式推出國際版 App,並結合不同地區具體需求展开本地化運營,打 开國際化增長空間;2020 年,愛奇藝推出視頻興趣社區產品“隨刻”,旨在爲用 戶帶來視頻觀看、創作分享、社區互動等體驗,同年,愛奇藝推出針對首發於網 絡的高質量電影的新產品“雲影院”;2021 年,愛奇藝推出國內首個沉浸式虛擬 线上演出內容產品“雲演出”;4)業務聚焦階段:2022 年至今,愛奇藝全面革新業務战略,調整效率低的電商和硬件等非核心業務,聚焦內容和技術,提高可持 續發展能力。

1.3.股東結構穩定,百度系控股多年積極推進資源協同

股權結構保持穩定,百度系第一大股東。根據公司年報,截至 2022 年 2 月 28 日,公司總股本 55.99 億股,其中 A 類股 27.23 億股,B 類股 28.76 億股;其中, 百度爲最大股東,持有 793 萬 A 類股及所有 B 類股,佔總股本的 51.5%,對應投 票權 91.8%,系公司實際控制人;小米旗下小米風投持有 3.42 億股 A 類股。佔 A 類股的 12.6%;公司 CEO 龔宇持有 1.33 萬股 A 類股,佔 A 類股的 4.7%。

百度系控股愛奇藝多年,引入小米積極推進資源協作。回顧百度系與愛奇藝 的關系,2010 年,百度內部投資成立愛奇藝;2012 年 12 月,百度通過收購普羅維 登斯資本所持股權,正式成爲愛奇藝單一大股東;2013 年,百度斥資 3.7 億美元 收購 PPS,推動其與愛奇藝合並;2014 年 11 月 19 日,百度爲愛奇藝引入小米投 資,同時追加投資 3 億美元,加強視頻生態布局;2017 年,愛奇藝電視果亮相百 度世界大會,爲用戶打造更加智能的家庭觀影新生活;2018 年,愛奇藝與百度籤 署主業務合作協議,雙方同意在人工智能、智能設備、雲服務、在线廣告、互聯 網流量、數據和內容領域等开展相互合作,並在合作領域內相互將對方作爲最優 先的战略夥伴,同時,愛奇藝向百度發行 B 類股,作爲交換百度將電影票業務交 由公司運營,並爲愛奇藝電影票業務提供基礎支持;2020 年 6 月,百度智能雲聯 手愛奇藝,從雲到邊緣計算全面改善用戶體驗,由此可見,百度系自入股至今不 斷深化雙方合作,加強雙方資源協同。

1.4.愛奇藝以劇綜爲核心,通過會員、廣告、內容分銷等實 現變現

愛奇藝以劇集、綜藝、電影等內容爲核心,通過多渠道輸出內容並進行多元 變現。愛奇藝商業模式主要分爲內容供給、內容輸出和內容變現三個階段。在內 容供給上,愛奇藝持續加大內容數量和品類上的儲備力度, 包含劇集、綜藝、電 影和娛樂多產業等內容,爲用戶提供更爲豐富多元的優質內容;隨後,愛奇藝通 過互聯網視頻、智慧大屏和 VR 一體機等豐富渠道進行內容輸出,最終通過會員、 廣告以及內容分銷等方式實現內容變現。 內容供給方面,愛奇藝着力打造“迷霧劇場”“戀戀劇場”“小逗劇場”等 劇場品牌,布局“快意活”“樂舞台”“狂歡笑”“享溫馨”四個綜藝賽道,探 索電影和娛樂多產業內容,爲不同圈層觀衆提供優質內容。內容輸出上,愛奇藝 具備豐富的輸出渠道,主要依托涵蓋 PC 網頁端、 PC 客戶端、移動 App 的互聯 網視頻平台愛奇藝進行內容輸出,此外,銀河和愛奇藝聯合打造的智能電視應用 “奇異果 TV”集成了愛奇藝正版高清視頻內容,愛奇藝的奇遇 VR 一體機以超強的 性能以及沉浸式的體驗贏得消費者的好評。內容變現方面,會員訂閱服務針對不 同用戶需求推出相應的七種會員套餐,包括黃金、白金、星鑽、學生、FUN、體育、VR 會員套餐等,在线廣告服務以品牌廣告、效果廣告的形式出現,內容分銷則在 其它第三方互聯網流媒體平台分發獲得授權的視頻內容,此外愛奇藝亦從直播、 在线遊戲、經紀服務和 IP 授權等渠道探索變現方式。

1.5.22Q1 首次實現季度盈利,組織優化與降本增效成效顯著

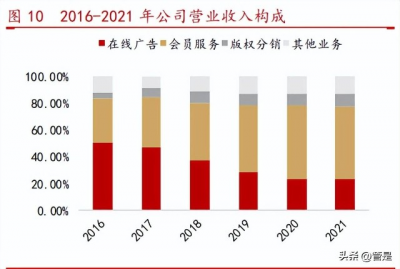

經營業績向好會員收入佔比提升,22Q1 首次實現季度性經營盈利。收入端, 2016-2021 年,愛奇藝營業收入穩定增長,2021 年公司實現總營收 306 億元,同比 +3%,22Q1 實現總營收 72.77 億元,同比-8.7%,環比-1.5%,盡管非會員業務受宏 觀疫情與業務战略調整影響但整體仍延續良好勢頭;利潤端,2018-2021 年公司經 營虧損持續收窄,2021 年實現經營性虧損 45 億元,同比-25.85%,經營虧損率爲 14.66%,同比-5.67pct;22Q1 實現 Non-GAAP 經營利潤 3.27 億元,首次實現單季 度經營性盈利,經營利潤率爲 4.49%,同比+17.22pct,經營層面整體向好。 其中,收入結構上,愛奇藝收入來源主要是會員收入、廣告收入和內容分銷 收入,其中會員服務處於核心地位,2021 年實現會員收入 167.14 億元,收入佔比 從 2018 年 42.51%提高至 2021 年的 54.70%,主要由於會員數提升與 ARM 增長共同 推動會員收入穩步上升;2021 年實現廣告收入 70.67 億元,收入佔比從 2018 年的 37.33%下降至 2021 年的 23.13%,主要由於疫情和消費疲軟導致廣告主削減預算; 2021 年實現內容分銷收入 28.56 億元、其他收入 39.18 億元,收入佔比分別爲 9.35%、12.82%。

組織架構優化與降本增效成效顯著,22 年全年有望實現 Non-GAAP 盈虧平衡。 愛奇藝推出一系列優化組織結構、聚焦核心業務的舉措,顯著提升了運營效率和 投資回報率,在保持行業領先地位的同時大幅減虧。毛利率端,2021 年公司毛利 率爲 9.95%,同比+3.81pct,較 2015 年同比+23.55pct;22Q1 實現毛利率爲 18.0%, 同比+7.3pct,環比+6.1pct,主要系公司通過成本控制與加碼自制降低內容成本, 22Q1 營業成本爲 59.64 億元,同比-16%,其中內容成本爲 44 億元,同比-19%,成 本端改善效果明顯。淨利率端,2021 年公司淨利率爲-19.99%,同比+3.60pct,較 2015 年+28.43pct,主要系公司進行人員及組織架構的優化,持續提升運營效率; 22Q1 公司銷售費用和管理費用同比-38%,費用投放效率明顯提升。我們認爲,愛 奇藝降本增效的效果已經初現,未來有望在保持行業領先地位的同時,通過聚焦 內容策略與組織架構優化,持續壓降內容成本提升內容 ROI,最終實現 2022 年全 年 Non-GAAP 運營層面盈虧平衡。

2. 劇集優勢與 ARM 接力驅動會員收入增長,綜藝排播與招商復蘇提振廣告收入

2.1. 會員付費滲透提速,劇場布局與二次提價驅動 ARM 增長

2.1.1. 會員規模穩定加速付費滲透,ARM 接力驅動會員收入增長

訂閱會員數保持穩定,提價周期啓動 ARM 接力驅動會員收入增長。會員端, 2021 年愛奇藝實現會員收入 167.14 億元,同比+1.35%,收入佔比達到 54.70%, 16-21 年會員收入 CAGR 高達+34.75%,會員收入高增驅動公司經營持續向好。進一 步拆分來看,會員數方面,20Q1 度愛奇藝會員數達到 1.19 億人,訂閱數量達到歷 史最高點,隨後由於行業監管周期與疫後影響下會員數量有所下降,2021 年末訂 閱會員數爲0.97億人,同比-4.62%,22Q1訂閱會員數爲1.01億人,同比-3.70%, 盡管會員數受行業流量環境與公司內容供給影響有所下降但整體仍穩定;付費率 上,17Q1 愛奇藝會員付費率僅僅爲 10.85%,22Q1 已進一步提升至 20.67%;會員付 費上,22Q1 愛奇藝月度平均單會員收入(ARM)爲 14.70 元,同比+7.69%,愛奇藝 自 20 年 11 月 13 日开啓提價歷程,21 年 12 月二次提價啓動,疊加優質內容供給 復蘇,提價落地推動 ARM 增長並接力會員數成爲會員收入增長驅動力。

2.1.2.挖掘優質 IP 助力出圈,夯實多元劇場化布局驅動收入長效增長

積極布局優質 IP 價值开發,持續助力優質 IP“出圈”。劇集端,愛奇藝從單 一作品 IP 的“創意點”、到系列作品構成的“故事线”,再到以周邊人物和物料拓 展出的“產品面”,構建了點、线、面、體的 IP 內容全生態布局,而 IP 內容的持 續性表現成爲愛奇藝會員提價的根基。以“盜墓”系列爲例,作爲愛奇藝首個超 級 IP,基於其开發的劇集《盜墓筆記》《老九門》《終極筆記》,無一例外都成爲行 業的爆款內容;其中,《盜墓筆記》上线第一天即創下 22 小時網絡播放量破億的記 錄,並以 27.54 億播放量成爲年度網劇收視率冠軍,有關微博迅速登上熱搜榜,閱 讀量突破 30 億,並引發 678.5 萬粉絲討論;前傳《老九門》也成爲全網第一個網 絡播放量破百億的自制劇。相似地,《河神》和《贅婿》通過 IP 文學源頭介入,具 有不俗的播放表現和用戶口碑,成爲當之無愧的超級網劇。此外,愛奇藝發現 IP 和孵化 IP 能力突出,如“華夏古城宇宙系列 IP 开發計劃”是具有中國歷史文化特 色的系列 IP,該 IP 首發劇集《風起洛陽》劇情引人入勝,愛奇藝熱度峰值爲 9257, 位列愛奇藝 2021 劇集年度熱度榜第二名,僅次於熱度值達到 10745 的《贅婿》,充 分印證愛奇藝對於優質 IP 的挖掘能力。

深耕劇場化布局三大劇場成形,鞏固垂類劇集優勢驅動會員收入長效增長。 爲滿足不同圈層觀衆的觀看需求,愛奇藝开啓劇集劇場化運營的布局,目前已經 形成 “迷霧劇場”“戀戀劇場”“小逗劇場”三大劇場,並持續探索全新劇場品 類。回顧愛奇藝劇場布局,2018 年,愛奇藝宣布推出互聯網劇場模式,深耕垂直題 材,打造“愛青春劇場”和“奇懸疑劇場”,其中愛青春劇場陸續播出的《泡沫之 夏》《同學兩億歲》《芸汐傳》等等,獲得良好的口碑效應,奇懸疑劇場《悍城》 上线兩周即登頂愛奇藝電視劇熱搜榜 Top 1,百度電視劇風雲榜 Top 1,愛奇藝的 熱度指數已超 6500,表現同樣不俗;2019 年,《破冰行動》在憶英雄劇場开播後佔 據各大榜單首位,推動 19Q2 付費會員數提升至 1.005 億,率先成爲會員數破億長 視頻平台,可見劇集劇場化取得顯著成效。

2020 年,愛奇藝正式啓動全新懸疑類型劇場—迷霧劇場,《隱祕的角落》成爲 高口碑爆款劇集,同年迷霧劇場《沉默的真相》开播表現火爆,“迷霧劇場”不僅 在口碑上有着強大的積累效應,對會員訂閱亦有極高的提振作用。愛奇藝官方數 據顯示,截至劇場收官,“迷霧劇場”有超過 6800 萬愛奇藝 VIP 會員收看內容,同 時創造了超過 460 個熱搜話題,豆瓣均分超 8 分,愛奇藝 20Q1 會員規模提升至 1.189 億,同比+23%。2021 年,愛奇藝推出了以 Z 世代爲目標受衆,主打青春、戀 愛題材的“戀戀劇場”,开播後實現熱度與口碑雙贏,另外,戀戀劇場還首創追劇 房,安排演員空降與觀衆互動,以追劇社交新模式爲創新點,提升用戶的活躍度 與觀劇體驗,同年,愛奇藝再度推出迷霧劇場的第二季,在內容和題材上有創新 和突破並在懸疑的基礎上探索並融入了新的元素,進一步強化品牌概念,增加用 戶粘性;2022 年,“小逗劇場”《瓦舍江湖》开播後掀起追劇熱潮,該劇愛奇藝內 容熱度指數峰值突破 6845,相關話題引發討論量 148 萬、閱讀量達到 3.7 億、彈 幕量高達 400 萬。因此,隨着愛奇藝持續鞏固 IP 劇集優勢與劇場化布局,通過多 元劇場鞏固垂類劇集優勢並提升劇場品質,有望持續挖掘會員付費意愿並驅動會 員收入穩健增長。

2.1.3.頭部劇集表現不俗片單儲備豐富,提價周期驅動 ARM 穩步增長

多因素影響下全網劇集供給收緊,愛奇藝劇集供給穩固表現不俗。展望會員 收入,內容端,根據雲合數據,2022 年上半年,全網劇集正片有效播放量 1488 億, 同比-4%,上新國產劇集達到 175 部,同比減少 30 部,劇集數量受到宏觀環境、疫 情反復與行業監管影響,同時各大平台推進降本增效進一步聚焦頭部劇集;其中, 22H1 愛奇藝、騰訊視頻、優酷、芒果 TV 劇集正片有效播放量分別爲 541、513、 332、31 億次,上新劇集數分別爲 69、72、51、28 部,上新劇集有效播放量分別 爲 178、164、92、15 億次,盡管愛奇藝新劇數量有所下降,但新劇表現以及平台 整體流量端仍然領先,聚焦頭部內容策略成效顯著,疊加 22Q2 以來劇集數量環比 復蘇,下半年劇集優勢有望持續展現。

愛奇藝調整內容策略聚焦頭部,2022Q1 頭部劇集表現突出口碑不俗。與此同 時,22 年 1 月,愛奇藝獨播劇《人世間》正式开播以來熱度和口碑持續攀升,雲 合數據顯示,該劇正片有效播放 34.86 億,市佔率高達 4.54%,自开播以來持續位 列榜單首位,豆瓣維持 8.1 的評分,超過 75%的豆瓣用戶給出四星以上好評;相似 地,根據藝恩,22Q1 播映指數 TOP10 中,愛奇藝劇集平均播映指數 72.9,居各大 平台首位,播映指數 TOP3 劇集中愛奇藝獨播劇《人世間》《王牌部隊》位列其中, 充分展現愛奇藝在行業供給收緊下減少中長尾內容供給、全力打造頭部內容提升 內容 ROI。 受益於內容端的優異表現,22Q1 愛奇藝 MAU 達到 4.71 億,訂閱會員數達到 1.01 億人,盡管 MAU 和會員數絕對值有所下降,但付費率在爆款劇集帶動下進一 步提升至 21.51%。展望下半年,愛奇藝 IJOY 悅享會披露 22 年全年劇集儲備達到 150 部+,涵蓋《野蠻生長》《人生》等衆多優質劇目,隨着豐富劇集儲備陸續上 线與暑期旺季來臨,疊加公司自身強大的 IP 劇集優勢與多元劇場布局,優質內容 供給將驅動公司 MAU 回暖以及付費滲透提升並爲會員收入增長提供良好支撐。

行業全新提價周期啓動,愛奇藝兩輪提價拉動 ARM 穩步增長。此外,長視頻 行業自過去 10 年的高投入換取市場份額和增長的階段,逐步向優化組織架構、追 求盈虧平衡的階段轉變,行業競爭態勢明顯趨緩,疊加短視頻快速崛起並持續侵 蝕長視頻流量,各大平台逐步達成共識並務求改善自身經營狀況。隨着短視頻掠 奪流量,長視頻行業監管趨嚴以及平台常年虧損,各大平台逐漸達成降本增效的 共識,通過提升訂閱會員價格而改善虧損局面。2020 年 11 月,愛奇藝首次對其訂 閱會員價格進行調整,首次提價幅度爲 17%-27%,隨後騰訊視頻跟進提價,行業提 價通道初步確立;2021 年 12 月,愛奇藝進行二次提價,提價幅度爲 9%-20%,騰訊視頻、芒果 TV、優酷等亦先後跟進,其中騰訊視頻、芒果 TV 紛紛進行二次提價, 新一輪提價周期全面確立。 提價效果上,21Q2 开始愛奇藝月度平均單會員收入(ARM)保持穩定增長趨勢, 2022Q1 愛奇藝 ARM 爲 14.69 元,同比增加 7.69%,較 21Q4 環比提升+3.74%,會員 提價結合內容周期落地效果不俗,隨着行業提價通道持續向上與愛奇藝內容供給 復蘇,未來愛奇藝將通過穩步提價拉動 ARM 並驅動會員收入穩步增長。

2.2.宏觀疫情與內容排播衝擊顯著,片單豐富綜N代回歸推動 廣告回暖

2.2.1.宏觀疫情與內容排播衝擊顯著,愛奇藝廣告業務壓力展現

宏觀環境與內容排播衝擊明顯,愛奇藝廣告業務有所承壓。廣告端,2021 年 愛奇藝實現廣告收入 70.67 億元,同比+3.59%,收入佔比達到 23.13%,同比 +0.16pct,22Q1 實現廣告收入 13.73 億元,同比-30.22%;其中,21Q4 愛奇藝單 MAU 廣告價值爲 3.34 元人,同比-5.87%,22Q1 單 MAU 廣告價值 2.73 元/人,同 比-18.29%,主要系宏觀經濟承壓廣告環境轉冷、內容供給有所收緊、开屏廣告規 範政策所致。愛奇藝正在通過多渠道優化廣告效果,積極通過大屏端、極速版、 隨刻不斷提升不同用戶滲透率,豐富內容分發渠道促進廣告效果提升,進一步完 善視頻內容變現價值。

2.2.2.綜 N 代內容夯實廣告基本盤,創新綜藝探索豐富商業化可能

“綜 N 代”內容持續發力,IP 內容表現堅挺廣告招商。內容端,愛奇藝 IP綜 藝內容優勢突出。2014 年,《奇葩說第一季》首播正式开啓中國網綜元年,獲得 2 億點擊量、微博相關閱讀量突破 10 億、討論量超 32 萬,同時《奇葩說第一季》獲 得了美特斯邦威 5000 萬元的冠名投入,此後又相繼獲得 Jeep 自由光、莫斯利安等 品牌的追投。擁有強大的品牌和人氣積累《奇葩說》第二季,吸引了伊利谷粒多、 雅哈咖啡、M&M’s 巧克力豆以及東風標致五大品牌投放,總投放額度超過億元, 招商金額創新互聯網綜藝新紀錄;此後,“奇葩說”IP 每季用戶基數與招商大盤 都節節攀升,第三季招商總金額高達3億元,第四季近4億元,第五季達15億元, IP 綜藝表現穩固推動招商金額節節攀升。 相似地,愛奇藝“中國新說唱”系列一直深受年輕觀衆喜愛,該 IP 綜藝及衍 生綜藝已經發展至第五季,節目上线仍然保持超高熱度,多次獲微博話題榜總榜、 綜藝榜雙榜 Top1,微博實時榜網綜 Top1,百度風雲綜合榜綜合、內陸榜第一等佳 績,爆款內容表現及火爆熱度爲品牌營銷提供了豐富可能,在幫助廣告主提供黃 金曝光資源、實現年輕圈層和粉絲群體的精准滲透、帶動用戶的消費轉化等層面都展露出巨大的商業潛力。此外,“綜 N 代” 《喜歡你我也是》和《做家務的男 人》系列也都爲愛奇藝帶來穩定的廣告招商,驅動公司經營及現金流持續向好。

工作室战略糅合獨特創新基因,創新綜藝豐富內容供給拓寬商業化可能。愛 奇藝推行工作室战略,匯聚大量優秀制作人和專業人才,結合創新文化與內部機 制,實現在節目題材、節目形式、價值觀輸出等多個方面持續創新,持續豐富自 身綜藝內容供給。2019 年,《樂隊的夏天》以“樂隊”爲文化載體持續出圈,實 力詮釋以圈層文化激發大衆熱情的“大型真香現場”,獲優酸乳果果昔獨家冠名, 廣告招商額高達 2 億元;同年,愛奇藝推出的原創潮流經營體驗節目《潮流合夥人 第一季》,聚焦潮流熱點,並致力於營造潮流文化交流,節目摒棄固有經營類綜 藝創作套路,以“真經營”的理念貫徹始終,節目在站內內容熱度峰值已經達到 7106,先後多次佔據貓眼、Vlinkage、雲合數據、骨朵等多榜熱度 Top 1,吸引了Vivo X30、奧买家•全球購 APP 等 11 個品牌投放合作;2021 年,愛奇藝打造的首 部懸疑推理作品《萌探探探案》上线,創新式的沉浸式推理真人秀,長期位居熱 度榜第一位,獲得了巧樂茲、伊利、小紅書等 7 個品牌的贊助;同年,《一年一度 喜劇大賽》以創新題材、全新節目形式,开拓了喜劇綜藝創新之道,登上各大社 交平台的熱搜榜單,取得豆瓣評分 8.4 的優秀战績,也收獲了非凡的商業收益。此 外,《戲劇新生活》《上班吧媽媽第一季》《一起露營吧》等創新綜藝都成爲流 量熱度雙贏的爆款綜藝,在綜藝內容創新的开發層面,愛奇藝始終領跑行業。愛 奇藝持續推進綜藝新品探索,吸引更多不同垂類品牌主的目光,持續提升公司流 量和廣告價值空間。

2.2.3. 監管趨嚴綜藝供給收緊,節目儲備豐富綜 N 代回歸驅動廣告復蘇

長視頻行業監管事件頻發,行業供給收緊愛奇藝內容受衝擊。2021 年至今長 視頻領域監管趨嚴,監管圍繞內容形式、價值取向、藝人品德等方面持續加強整 頓,愛奇藝多個綜藝內容受到牽連被迫下降。2021 年 5 月,愛奇藝重磅綜藝《青 春有你 3》粉絲爆發“倒奶”事件,導致該節目暫停錄制並取消打榜投票類選秀節 目;21 年 8 月,霍尊事件、吳亦凡事件爆發導致相關綜藝節目下架,張哲瀚和鄭 爽等藝人參演的節目亦先後被下架,國家廣電總局明令禁止偶像養成類節目、嚴 禁打擊有醜聞劣跡違法失德等問題人員,藝人失德與內容違規導致各大長視頻平 台相關劇綜內容先後下架整改,行業監管趨嚴下長視頻平台上遊內容供給受到顯 著衝擊。根據雲合數據,2021 年全網綜藝正片有效播放量同比-14%,22Q1 全網綜 藝正片有效播放量同比-33%,其中騰訊視頻、愛奇藝、芒果 TV、優酷綜藝正片有 效播放量同比-21%、-46%、-28%、-30%,偶像選秀節目停播導致行業失去往年 Q1 較高的流量及熱度,而愛奇藝缺失強勢品類導致綜藝播放量受到顯著衝擊。

綜藝排播與廣告招商逐步復蘇,全年節目儲備豐富廣告收入有望回暖。另一 方面,綜藝數量上,22Q1 視頻平台上线綜藝數量 51 部,同比增加 13 部,其中愛 奇藝 22Q1 上线季播綜藝爲 13 部,同比減少 2 部;22Q2 視頻平台上线綜藝數量 63 部,同比增加 3 部,愛奇藝 22Q2 上线季播綜藝爲 14 部,環比有所復蘇。與此同 時,招商端,22Q1 綜藝招商整體不景氣,品牌主的合作意愿整體降低,根據藝恩 網數據,2022Q1 TOP10 綜藝品牌投放數量和集中度均有所下降,電視綜藝獲得贊 助的品牌數量爲 68 個,同比減少 34.7%,網絡綜藝獲得贊助的品牌數量爲 71 個, 同比下滑 29%;22Q2 綜藝市場在招商上略有回暖,愛奇藝劇集和招商情況逐漸恢 復,其中《一起露營吧》瞄准了當下最火熱的戶外生活話題,獲得 7 個品牌合作, 《萌探探探案 2》借助第一季的熱度和口碑獲 5 個品牌合作。愛奇藝 2022 下半年 綜藝儲備豐富,隨着《做家務的男人 4》《一年一度喜劇大賽 2》《熱血街舞團 2022》等綜 N 代 IP 升級歸來,疊加宏觀環境與廣告主投放意愿提升,有望驅動廣 告招商逐步恢復以及廣告收入有所回暖。

3.調整內容矩陣提升內容 ROI,優化獲客與人員聚焦可持續發展

3.1.內容成本壓降毛利率改善,內容結構與策略驅動ROI提升

3.1.1. 成本壓降帶動毛利率提升,內容策略調整優化內容 ROI

營業成本以內容成本及帶寬成本爲主,成本壓降驅動公司毛利率持續提升。 愛奇藝的營業成本主要包括內容成本、帶寬成本和其他成本,其中內容成本包括 自制內容成本和版權內容成本,帶寬成本則是向電信運營商和其他服務提供商支 付的電信相關費用。2021 年愛奇藝實現營業成本 275.14 億元,同比-1.33%,營業 成本絕對值連續 2 年下降,其中內容成本、帶寬成本佔比分別爲 75.24%、7.14%, 22Q1 實現內容成本 44 億元,同比-18.5%。得益於內容成本持續下降,2021 年公司 實現毛利率 9.95%,同比+3.81pct,22Q1 實現毛利率爲 18.0%,同比+7.3pct,環 比上升 6.1pct,可見公司成本控制效果明顯,尤其是內容成本持續壓降推動公司 毛利率穩步提升並成爲扭虧爲盈的關鍵所在。

內容成本不斷優化,調整內容策略驅動內容 ROI 提升。內容成本中,2021 年 愛奇藝內容成本爲 207 億元,同比-0.96%,佔營收比重達到 67.75%,同比2.56pct,內容成本絕對值連續 2 年同比下降,同時內容 ROI 連續 3 年提升; 2022Q1 愛奇藝內容成本爲 44 億元,同比-19%,內容成本佔收入比重爲 60.46%,同 比-5.85pct,較 2021 年全年下降明顯,主要歸因於愛奇藝調整內容策略,一方面 不斷提升內容自制能力,另一方面內容投入聚焦頭部內容提升整體 ROI。愛奇藝推 進工作室战略多時內容產能與質量持續提升,疊加聚焦頭部內容策略,高投入、 低效的腰尾部內容減少,持續帶動內容 ROI 提升,驅動公司經營業績持續改善。

3.1.2. 限薪令推動版權成本壓降,工作室擴容與內容聚焦提升內容 ROI

“限薪令”不斷升級,愛奇藝版權內容成本持續優化。進一步分析內容成本, 2018 年,爲加強廣播電視和網絡視聽文藝節目管理,廣電總局發布“限薪令”, 要求綜藝節目全部嘉賓總片酬不得超過節目總成本的 40%,主要嘉賓片酬不得超過 嘉賓總片酬的 70%,而電視劇全部演員片酬不超過制作總成本的 40%,主要演員片 酬不超過總片酬的 70%;2020 年,“限薪令”再次升級,要求單集片酬不得超過 1000 萬元,最高片酬不得超過 5000 萬元,綜藝藝人薪酬不得超過 80 萬元;2022 年,廣電總局頒發新版“限薪令”,堅決反對“天價片酬”,嚴格執行每部電視 劇全部演員片酬不超過制作總成本的 40%的規定。“限薪令”發布後,愛奇藝劇集 採購成本明顯下降,發布前單集網絡售價達到 1000 萬元以上,“限薪令”落地後 單集價格已回落至 800 萬元以下。相應地, 2018Q1-2022Q1 愛奇藝版權內容資產 淨值佔比從 69.18%下降到 37.10%,逐漸降低對版權採購的依賴,有利於公司內容 成本端持續優化。

工作室持續擴容提升自制能力,聚焦頭部內容優化內容 ROI。愛奇藝持續提升 內容自制能力,目前已搭建了超 50 個原創內容工作室,形成多元內容生產线,實 現覆蓋多元化的題材內容布局並不斷豐富的劇綜內容儲備。根據雲合數據,2020- 2021 年愛奇藝獨播劇集上新數位居長視頻平台第一名,2021 年愛奇藝獨播劇達到 92 部,佔全網比重高達 43%;同時,愛奇藝自制內容账面淨值逐年提升,2021 年 愛奇藝自制內容账面淨值 109.51 億元,佔內容資產比重達到 60.14%,22Q1 自制內 容账面淨值佔比進一步提升至 62.90%,印證公司內容生產能力不斷提升。 另一方面,頭部內容是 ROI 最高的內容,對於會員訂閱與廣告招商具有最明顯 拉動作用,也是提升用戶和會員忠誠度的核心,能夠給愛奇藝帶來更核心、更長 遠的品牌價值。愛奇藝持續聚焦內容選材,保障頭部內容投資的同時,減少低 ROI 的內容投入。2022 年一季度,愛奇藝新上线的劇集“更精更好”,比如《人世間》 《獵罪圖鑑》《心居》頭部劇集獲得熱度和口碑,其中《人世間》成爲全民爆款, 吸引了 25 家廣告主與平台合作。未來,隨着愛奇藝完善工作室架構並聚焦頭部獨 播內容建設,逐漸從爭奪市場份額轉向精細化投入和產出內容,將有利於愛奇藝 實現穩定、高質量的內容供給,同時整體內容 ROI 提升亦將進一步驅動公司經營業 績不斷改善。

攤銷方法符合收入成本配比原則,成本攤銷更謹慎毛利潤質量高。此外,對 比流媒體平台內容攤銷方法,愛奇藝和奈飛在美國 GAAP 准則下的內容攤銷方式類 似,對自制劇採用方法單項目預測法,能夠最大程度上實現收入與成本配比,其 中奈飛對所有外購的版權都採用加速折舊法,愛奇藝又將外購分爲獨家和非獨家 採用不同攤銷方法。與之對比,芒果 TV 則將攤銷內容分爲自用和分銷,自用的攤 銷方法傾向於在版權期的前期集中攤銷確認成本,而在後期採用更加平穩的直线 攤銷方式,在這種模式下,購买版權內容的支出將體現在當年的成本中,反映到 盈利能力,體現爲前期毛利低,後期毛利高。對比來看,奈飛的攤銷政策相對寬 松,相應的版權壽命最長,愛奇藝的攤銷方法更符合收入成本配比原則,攤銷時 間短,對應毛利潤質量更高。

3.2.費用管控成效顯著,優化獲客效率和人員結構實現可持 續發展

3.2.1. 銷售及管理費用率持續優化,費用管控推動經營利潤率提升

費用管控效果顯著,銷售及管理費用率持續優化。費用端,2021 年愛奇藝銷 售費用爲 36.60 億元,同比+6.14%,實現管理費用 10.65 億元,同比-38.78%,實 現研發費用 27.95 億元,同比+4.46%,銷售費用及管理費用保持平穩,管理費用同 比明顯下降;費用率上,2021 年愛奇藝銷售費用率、管理費用率、研發費用率分 別爲 11.98%、3.49%、9.15%,較 2019 年同比-1.76pct、-0.83pct、-0.05pct, 2021 年公司經營利潤率爲-14.66%,較 19 年同比+17.27pct,其中銷售費用率受益 於營銷和廣告支出減少而持續下降,管理費用率亦受益於人員薪資減少而持續壓 降,銷售、管理費用率下降驅動公司經營利潤率持續改善。

3.2.2. 聯動隨刻提升獲客效率,優化人員結構實現可持續發展

降本增效提升獲客效率,極速版高效獲客隨刻豐富視頻生態。2021 年愛奇藝、 芒果超媒、嗶哩嗶哩、奈飛銷售費用率分別爲 11.98%、16.08%、29.90%、8.57%, 與同行業相比愛奇藝銷售費用率處於較低水平,主要得益於愛奇藝運營重心從搶 佔市場份額向提升運營效率轉變,獲客效率持續提升。此外,愛奇藝極速版和海 外業務通過努力提升產品和用戶體驗實現獲客,而愛奇藝隨刻與緊密聯動進一步 豐富視頻社區生態。2020 年,隨刻 App 在全渠道正式上线版,5 月,隨刻與《青春 有你 2》深度聯動,吸引超 1.5 萬創作者,產生超 7 萬條短視頻內容,互動量超 400 萬;2021 年 5 月,隨刻已擁有超 400 萬創作者合作夥伴,成立近一年的視頻內容 累計播放量已超過 5000 億次。以愛奇藝海量影視綜等爆款內容爲基礎,隨刻推出 一系列運營活動進行深度聯動,爲 up 主提供獨家節目資源,激活社區的創作氛圍, 爲粉絲提供更多優質再創短視頻內容,同時實現對愛奇藝主站的反哺。

流媒體平台優化人員結構,愛奇藝聚焦核心業務實現可持續發展。此外,2021 年 12 月,愛奇藝進行了大規模裁員,多部門裁員比例在 20%-40%,涉及遊戲、內容、短視頻隨刻、愛奇藝智能等多條非主營業務线。裁員 群體以高薪中層爲主,另外還有司齡較長、年齡較大、薪水較高的員工,以及大 批新入職的員工。相似地,騰訊視頻、優酷視頻爲優化內容結構,2022 年上半年 進行大規模裁員,流媒體視頻巨頭的奈飛爲應對收入增長放緩的問題,在 2022 年 5 月和 6 月相繼進行兩次裁員,分別裁員 150 人和 300 人,長視頻平台紛紛基於業 務需要進行人員結構優化。 愛奇藝裁員決策的核心是實現可持續發展,此次裁員讓其減少效率低的電商 和硬件等非核心領域投入,聚焦內容和技術,通過精細化成本管理提高運營效率 並加快盈利步伐,與其他流媒體平台降本增效思路相近。我們認爲,愛奇藝通過 聚焦核心業務和優化組織結構,有望提升整體營運效率實現業可持續增長。

4. 盈利預測

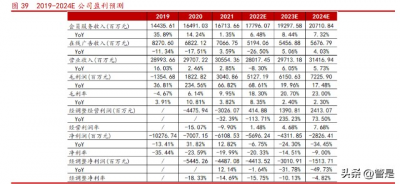

公司營業收入由會員服務、在线廣告、內容分銷及其他收入組成,其中會員 服務、在线廣告爲公司主要營收來源,營業成本由內容成本、帶寬成本及其他成 本構成,我們對於公司 2022-2024 年盈利預測核心假設如下:

會員服務:1)訂閱會員數:22 年至今行業監管環境逐步穩定、Q2 內容排播 逐步復蘇下,移動端 MAU 有望开始回暖,同時內容自制能力提升及劇綜內容優勢 將驅動付費率持續提升,共同推動訂閱會員數恢復穩步增長;2)訂閱會員 ARPPU:長視頻行業提價周期开啓,愛奇藝自 2020 年 11 月首次提價、2021 年 12 月二次提價,ARM 將接力會員數成爲增長動力,同時內容排播復蘇與豐富劇集 儲備將驅動未來 3 年會員提價更好落地。因此,我們預測 2022-2024 年公司實現 會員服務收入 177.96、192.97、207.11 億元,同比+6.48%、+8.44%、+7.32%。

在线廣告:1)移動端 MAU:相似地,受益於行業監管環境確定性提升、公 司內容排播復蘇與內容儲備豐富下,流量端未來 3 年將逐步恢復;2)單用戶廣告 價值:22 年至今長視頻廣告受宏觀環境、疫情反復與內容節奏衝擊明顯,預計 22 年公司廣告服務將明顯承壓,23-24 年隨着宏觀環境回暖、綜 N代內容與創新內容 持續上线,公司廣告價值將有所修復。因此,我們預測 2022-2024 年公司實現在 线廣告服務收入 51.94、54.57、56.77 億元,同比-26.50%、+5.06%、+4.03%。

毛利率:內容成本受益於公司內容策略調整、內容自制能力提升與內容 RO I 提升下其佔收入比重持續下降,帶寬成本、其他成本受益於公司聚焦主營業績以 及規模效應提升推動下其佔收入比重持續下降,毛利率則在收入回暖與成本優化 推動下穩步提升。因此,我們預測 2022-2024 年公司實現毛利潤 51.27、61.51、 72.26 億元,對應毛利率 18.30%、20.70%、23.00%。

基於以上核心假設,我們預計 2022-2024 年公司實現營業收入 280.17、 297.13、314.17 億元,同比-8.30%、+6.05%、+5.73%,實現經調整經營利潤 4.15、13.91、24.13 億元,同比-113.71%、+235.23%、+73.50%,實現經調整淨 利潤-44.13、-30.11、-15.14 億元,同比-1.64%、-31.78%、-49.73%,對應 EPS 分別爲-0.95、-0.72、-0.47 元,對應 2022 年 8 月 4日收盤價 3.78 美元/股,PE分 別爲-4.04、-5.34、-8.14 倍。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關信息,請參閱報告原文。)

精選報告來源:【未來智庫】。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:愛奇藝研究報告:長視頻王者煥新生,降本增效實現可持續發展

地址:https://www.breakthing.com/post/11647.html