今日,創新奇智在港交所掛牌上市,成爲港交所“AI+制造第一股”。創新奇智的IPO發行價爲26.3港元/股,位於推介區間底部,开盤價26.3港元/股,目前總市值147億港元。

創新工場孵化而來的創新奇智自誕生以來就得到了資本市場的青睞,先後獲得軟銀、中金等知名投資機構的加持。雖然衝刺港交所“AI第一股”失敗,但隨後其又火速二次遞表成功上市。

然而值得注意的是,創新奇智並未擺脫AI企業普遍虧損的怪圈,2018年以來累計虧損超11億元。與此同時,根據招股書,記者發現其研發費率與毛利率低於行業平均水平,因業務過度集中,其未來業績恐受政策影響。

在創新奇智所處的賽道,企業競爭日趨激烈,而其市場份額僅爲0.3%。復興恆利研報分析稱,創新奇智與商湯科技等頭部AI公司在未來拓展業務時可能面臨更多的直接競爭。

創新工場孵化、軟銀、中金等加持,二度闖關港交所

2018年2月,創新奇智的前身深圳創新奇智科技有限公司成立,2020年12月,該公司更名爲青島創新奇智科技集團有限公司。目前,創新奇智由徐輝擔任CEO,李开復擔任董事長,該公司致力於利用AI技術提供AI相關產品及定制的商業解決方案。

自成立以來,創新奇智一直受到資本市場的青睞。天眼查信息顯示,截至目前,創新奇智共完成6輪融資,投資方包括軟銀、中金等知名機構。IPO期間,軟銀更是加注成爲基石投資者。

值得注意的是,這並非創新奇智首次向港交所遞表。據悉,創新奇智曾於2021年6月在港交所遞表,但同年12月,其上市申請材料顯示已“失效”。隨着商湯的上市,創新奇智失去了港交所“AI第一股”的頭銜。

但隨後,創新奇智又火速向港交所二次遞表推進IPO進程,並於今年年初通過港交所聆訊。如今其在港交所掛牌上市,成爲“AI+制造第一股”。

截至最後實際可行日期,創新工場、創新工場育成、汪華及陶寧合共持有創新奇智已發行股本約30.01%(分別26.24%、1.68%、1.68%及0.42%)。創新工場及創新工場育成由汪華、陶寧、郎春暉及張鷹通過其籤署的一致行動協議共同控制。

業務集中於制造業與金融業,恐受政策因素影響

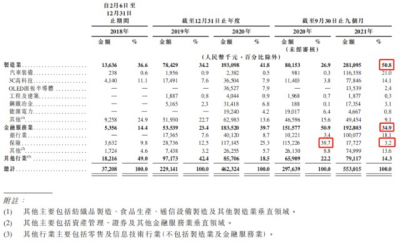

從營收組成看,創新旗幟的收入主要來自向制造業、金融服務業及其他行業的客戶銷售AI產品及解決方案,其中AI+制造業、AI+金融業是創新奇智的主營板塊,2021年前三季度,兩個板塊的合計收入超過總收入的85%。

根據招股書,2021年前三個季度,創新奇智AI+制造業收入佔總營收比達50.8%,AI+金融業收入佔總營收的34.9%。

由於業務過於集中,這無形之中給創新奇智帶來了潛在風險。

尤其是在AI+金融業板塊,創新奇智AI+金融業旗下分爲銀行業、保險業及其他(資產管理、證券及金融服務行業的其他垂直行業)。復興恆利研報分析稱,雖然整體行業增長預期良好,但金融業受宏觀經濟及政策影響依然存在。

以保險業爲例,2021年开始,保險業業績普遍低迷,導致在該板塊所佔收入比率從2020年前三季度的38.7%下滑至2021年前三季度的3.2%,收入穩定度偏低,導致整體AI+制造業去年前三季度收入同比增長僅接近5%。

虧損額逐年遞增,年度淨經營現金流出最高至1.9億元

自成立以來,創新奇智的營收呈現快速增長趨勢。根據招股書,2018-2020年度,創新奇智的營收分別爲3720萬元、2.29億元、4.62億元,復合年增長率爲252.5%。2021年前9月的營收爲5.53億元,同比增長85.8%,規模已經超過了2020年全年。

但值得注意的是,復興恆利研報指出,雖然規模增速很快,但由於中國人工智能行業處於“弱人工智能”到“強人工智能”的過渡期,商業化應用仍處於點到面的發展階段,账面虧損依舊困擾着創新奇智等一衆創新型AI公司。

2018-2020年及2021年前三季度(以下簡稱“報告期內”),創新奇智的淨虧損分別爲7120萬元、2.48億元、3.6億元及4.38億元,累計虧損超過11億元。根據公告,這主要是由於往績記錄期間的一般及行政开支以及研發开支大幅增加。

創新奇智於報告期內分別錄得約290萬元、1.89億元、1.74億元及1.74億元淨經營現金流出。該公司坦承,無法保證日後能夠自經營活動中產生淨利潤或正現金流量。

此外,截至2019年及2020年12月31日,創新奇智的負債淨值分別爲1.63億元及5.14億元。截至2019年及2020年12月的負債淨值狀況乃主要由於錄得與創新奇智的可贖回股份相關的金融負債。創新奇智表示,無法保證日後不會產生可能使其面臨流動資金短缺風險的負債淨值狀況。

研發費率與毛利率低於行業平均水平

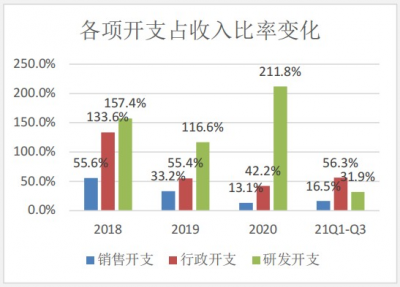

過去多個財年,研發开支是創新奇智最大的支出,報告期內,創新奇智的研發投入分別佔總收入的157.4%、116.6%、211.8%和31.9%。

復興恆利研報分析稱,雖然創新奇智去年研發开支佔比有所回落,相信與收入快速增長有關,但後續在研發支出方面的佔比預計在20-30%之間,有別於其他運營支出在規模效應下佔收入比率或逐漸減少,但研發投入將決定AI公司的競爭力。

對此,中泰國際研報進一步指出,在研發配置方面,創新奇智的研發費率低於行業平均,研發人員數量佔比約一半比例,與行業水平相當;但公司體量較小,截止21年9月底,研發人數僅約200人,而同比商湯已超三千人。

與此同時,記者注意到,報告期內創新奇智的毛利率分別爲62.9%、31.3%、29.1%及30.9%。從目前AI公司毛利率普遍都在40%的水平,創新奇智顯然要低於同業水平。

創新奇智解釋其毛利率下降主要是因爲:於2018年售出的AI產品及解決方案大多數爲基於軟件的解決方案,而我們自2019年以來售出的AI產品及解決方案主要爲軟件及硬件集成解決方案,根據客戶的要求涉及更多的硬件組件,與基於軟件的解決方案相比,整體而言其毛利率相對較低;於2019年提供有競爭力的定價以擴大於制造業及金融服務業的客戶群。

行業競爭激烈,與商湯科技等頭部AI公司面臨直接競爭

根據弗若斯特沙利文的資料,中國人工智能市場規模於2020年達到約1858億元,佔全球人工智能市場的12.2%,預計於2025年將達到1.046億元,佔全球人工智能市場的20.9%。

2020年中國企業級AI解決方案市場的市場規模約達1394億元,預計到2025年將達到約8366億元,復合年增長率爲43.1%。2020年,中國企業級AI解決方案市場約佔中國整體AI市場的75.0%,預計到2025年將增至約80.0%。

創新奇智作爲企業級人工智能解決方案提供商,截至2020年12月31日,在中國企業級人工智能解決方案市場AI技術驅動型解決方案提供商當中按收入排名第三。但值得注意的是,其與商湯科技、第四範式的市場份額還有一定差距,與曠視、依圖科技的市場份額相當。

復興恆利研報分析稱,創新奇智與商湯科技等頭部AI公司在未來拓展業務時可能面臨更多的直接競爭;以華爲爲代表的大型ICT綜合廠商,阿裏、騰訊、百度等互聯網巨頭,海康威視、大華股份等硬件龍頭企業紛紛布局AI賽道;國內外的亞馬遜、微軟、谷歌與百度等人工智能巨頭通過雲+AI的模式,爲用戶提供無處不在的AI服務。

創新奇智在招股書中表示,AI解決方案行業,尤其是其所經營的企業AI解決方案行業競爭十分激烈且分散。競爭加劇可能導致銷售額下降、價格降低、利潤率及市場佔有率下降,可能面臨AI解決方案商品化帶來的進一步潛在競爭。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:創新奇智二闖港交所:業務集中、虧損額逐年遞增,研發費率與毛利率低於行業平均

地址:https://www.breakthing.com/post/1171.html