作者 | 喀戎

編輯 | 唐飛

又一家中概股選擇雙重主要上市。

日前,金山雲正式向港交所提交IPO上市申請書,申請港股雙重主要上市。消息公布後,金山雲的美股股價也應聲上漲。27日晚,金山雲美股報收3.47美元/股,單日漲幅達2.66%。

但單日漲幅難掩公司股價的大走勢。2020年5月初,金山雲以17美元/股的發行價登陸納斯達克,此後一年左右的時間,金山雲的股價持續攀升,於2021年2月12日站上70.35美元/股的高點。

不過隨後,金山雲的股價就“跌跌不休”。截止美東時間2022年8月2日收盤,金山雲的美股股價僅爲3.18美元/股,較最高點蒸發95.48%,較發行價也下跌了81.29%。可見,金山雲對美股投資者的吸引力已經大不如前。

誠然,金山雲的股價下跌與大盤整體有一定聯系,但也與公司業績脫不开幹系,去年一年,金山雲淨虧損67.89億,淨利率-35%。2022年5月11日,SEC還曾將金山雲列入“預摘牌名單”。

因此,金山雲的“症結”,或許並不是換一個上市地點就能解決的。

1、“战略性虧損”已成常態

其實從營收的角度來看,金山雲仍展現出旺盛的生命力。招股書顯示,2019年-2021年,金山雲營收分別爲39.56億元、65.77億元以及90.61億元,年復合增長率爲51.3%。

更重要的是,中國雲計算市場的規模也在不斷擴大。前瞻產業研究院數據顯示,2019年-2021年,中國雲計算市場規模分別1334億元、2091億元以及3102億元,分別同比增長56.7%以及48.4%。

考慮到金山雲的營收增速已經十分接近行業增速,可見公司並沒有被行業“落下”。資本市場本應該會相信金山雲的“雲計算故事”,但如上文所言,其在二級市場的表現並不理想,這或許與金山雲陷入持續性的虧損有一定聯系。

招股書顯示,2019年-2021年,金山雲淨虧損分別爲11.11億元、9.62億元以及15.92億元。2022年Q1,金山雲營收21.74億元,同比增長19.9%,但淨虧損高達5.55億元,同比擴大45%。

可以發現,雖然金山雲的營收在穩步增長,但是其虧損也在持續擴大。

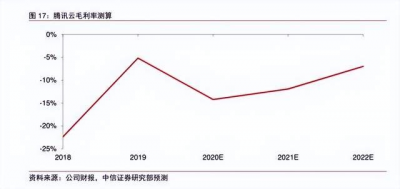

金山雲虧損的核心問題是,雲計算屬於“重資產”業務,其現階段不得不在“基建”方面持續性“輸血”。過去三年,金山雲營業成本達39.49億元、62.20億元以及87.1億元,分別佔總營收的99.8%、94.6%以及96.1%。

圖源:招股書

運營成本高居不下,嚴重影響了金山雲的毛利率。招股書顯示,2019年-2021年,金山雲調整後的毛利率分別爲0.4%、5.6%以及4.1%。考慮到傳統互聯網業務的毛利率動輒兩位數,金山雲僅個位數的毛利率確實難以吸引投資者的關注。

不過不能忽視的是,雲計算行業生來就有建設周期長、投入力度大等特點,目前中國雲計算行業除了阿裏雲盈利外,大部分雲計算相關企業均處於虧損階段。

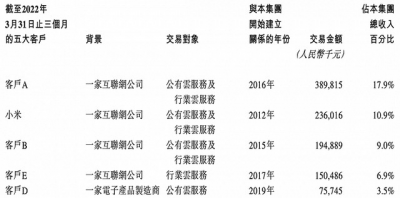

圖源:中信證券

以騰訊雲爲例,中信證券曾進行測算,2020年-2022年,其毛利率分別爲-14%、-7%以及-7%。2020年中,騰訊雲與智慧產業事業群總裁湯道生就曾表示,騰訊未來五年計劃投入5000億,用於雲計算、服務器等“基建”。

從這個角度來看,“战略性虧損”其實是現階段雲計算玩家的常態。

2、“大客化策略”備受挑战

金山雲持續性虧損其實只是引發投資者逃離的表象。

在這之上,大部分投資者不敢持續性押注金山雲,主要還是因爲後者在市場上的影響力在不斷萎縮。

盡管金山雲在招股書中宣稱自己是“中國最大的獨立雲服務商”,但結合市場調研數據來看,金山雲早已不復當年勇。

IDC數據顯示,2017年上半年,金山雲在中國公有雲IaaS中的佔據約6.5%的市場份額,位列第三,僅次於阿裏雲和騰訊雲;2021年Q3,金山雲的市場份額僅爲2.89%,位列第八。與此同時,阿裏雲、華爲雲、騰訊雲等五大玩家還瓜分了超70%的市場份額。

2014年末,剛剛布局雲計算業務時,金山雲董事長雷軍曾表示:“雲服務和互聯網不同,作爲基礎服務中國需要三家到五家,我們(金山雲)不一定要是第一,但是我們一定要待在前三、前五名。”

如今已過去近8年,金山雲跌出了雷軍畫好的“前五名”紅线。

但值得注意的是,雲計算業務終究是要和客戶銜接的。金山雲的市場影響力逐步萎縮,也與其一直以來堅守“大客化策略”有一定聯系。對此,雷軍曾表示,“巨頭做雲服務,因爲他們很強,他們愿意做大而全,我們是精選一些頭部企業,然後精益求精地把這些客戶服務好”。

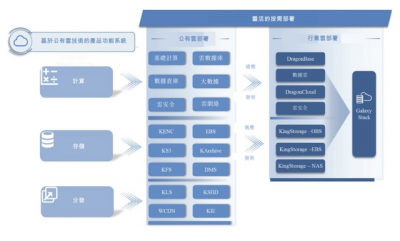

圖源:招股書

招股書顯示,2019年-2021年,金山雲分別擁有243名、322名以及597名優質客戶,分別爲前者貢獻97.4%、98.1%以及98.2%的營收。

與此同時,前五大客戶分別給金山雲貢獻的營收佔比也分別達到了65.7%、61.5%以及50.5%。橫向對比可以發現,金山雲嚴重依仗這頭部的五位客戶。

隨着企業發展,越來越多企業开始有明確的雲服務需求,而這些大中型企業多數會選擇自建雲平台。這就讓金山雲的某些合作夥伴直接從此前的“客戶”,變爲現在的“對手”。

招股書顯示,2020年,字節跳動成爲金山雲的第一大客戶,爲後者貢獻了28%的營收。不過也正是在2020年中,字節跳動上线了火山引擎,开始進軍雲計算市場。

2021年末,字節跳動副總裁楊震原曾透露,字節跳動國內95%業務都運行在自建雲服務上,抖音、頭條、懂車帝等業務均是火山引擎雲的大客戶。

而流失字節不僅意味着公司未來收入的降低,也意味着原有的“大客化策略”恐存在風險。關於上述風險,金山雲表示:我們的大部分收入來自有限數量的客戶,而一名或多名優質客戶的流失或其使用量大幅減少將導致我們的收入減少,並可能損害我們的業務。

3、行業雲的新“故事”

爲了平衡高昂的運營成本,也爲了俘獲新生代客群,近兩年金山雲其實在不斷地摸索新的發展路徑。

圖源:招股書

目前看來,金山雲的主要發力方向已經從此前的“公有雲+企業雲”,轉爲了“公有雲+行業雲”。

招股書顯示,2019年-2021年,金山雲來自公有雲業務營收佔比分別爲87.4%、78.5%以及68%;來自行業雲業務營收佔比分別爲12.3%、20.9%以及32%。橫向對比可以發現,金山雲的行業雲業務有明顯的上揚態勢。

金山雲發力行業雲很有可能是因爲其看到了在公有雲行業,中小企業愈發難形成規模化經濟,以實現對巨頭的彎道超車。以同樣處於公有雲賽道的優刻得爲例,財報顯示,2022年Q1,其歸母淨利潤爲負數,營收也同比暴跌25.73%。

作爲對比,在招股書中,金山雲表示,“行業雲服務具有對我們的資本支出要求較低的優勢,因爲客戶通常負責底層設備及雲資源(例如互聯網數據中心服務及服務器)的成本。”

從行業來看,隨着市場的逐漸飽和,單純幫互聯網企業“上雲”已經很難再滋養更多的雲計算公司,政企、工業等領域企業確實可能成爲雲計算市場的下一塊“處女地”。

對此,零壹研究院院長於百程表示:“目前公有雲市場格局初步完成……雲計算市場依然處於需求高增長的過程中,因此金山雲等其他玩家,通過行業雲等進行服務下沉,形成差異化的競爭,尋求市場空間。”

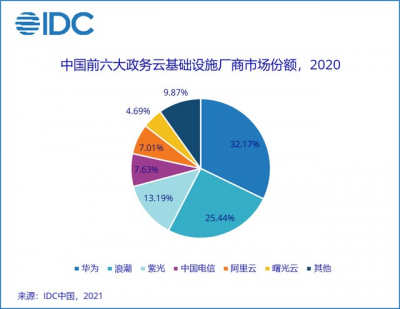

不過這一領域的玩家並不少,金山雲也不得不直面巨頭們的競爭。

圖源:IDC

比如,在政務領域,華爲雲已經成爲第一名。IDC數據顯示,2020年,中國政務雲基礎設施市場,華爲雲、浪潮和紫光分別佔據32.2%、25.44%以及13.19%的市場份額,位列前三。華爲雲已連續四年佔據中國政務雲基礎設施市場份額榜首的位置。

針對政務級客戶,華爲構建了閉環的雲技術生態以及全渠道渠道的銷售能力。官方資料顯示,通過華爲雲Stack系統,華爲雲得以幫助企業級客戶實現多雲多資源池統一管理。而爲了更方便地服務政務級客戶,華爲還在全國30多個省級行政區設立了代表處,減少客戶來回折騰的時間。

目前,金山雲主要面向遊戲、金融等領域提供服務,客戶包括B站、知乎、巨人網絡等。

比如,在金融行業中金山雲服務了近一半的國有大行和股份制銀行,TOP10銀行中的六家都是公司的客戶。這些客戶可以成爲金山雲對外宣講的經典案例,而隨着合作的加深,也可以反過來幫助金山雲樹立行業地位。

需要注意的是,越是這種大“金主”,越有可能被對手“撬走”,這也使得金山雲不得不直面更加激烈的競爭。

Paypal創始人彼得泰爾(Peter Thiel)在他的著作《從0到1:开啓商業與未來的祕密》一書中提到,“任何大的市場都是錯誤選擇,而且已有其他競爭者存在的大市場更糟糕。這就是企業家想佔價值1000億美元的市場的1%總是行不通的原因。”

所以,在雲大廠的夾縫中生存並不容易,已被擠到“第二梯隊”的金山雲,難處在於降成本,在於如何扭虧,在於擴大規模。

*本文基於公开資料撰寫,僅作爲信息交流之用,不構成任何投資建議

- 金山雲(KC)

- 阿裏巴巴-SW(09988)

- 小米集團-W(01810)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:金山雲要飄到哪裏?

地址:https://www.breakthing.com/post/12297.html