每周拆解一個行業最關注的招股書,解析上市公司動態,深剖財務業務狀況,把握市場前景與方向。

作者:Claire

編輯:Janet、花椒

“沒有什么事情是一頓火鍋解決不了的,如果有,那就兩頓。”

火鍋,作爲中國餐飲第一大品類,因用料廣口味多,深受廣大消費者的喜愛,其高標准化和可復制性的特徵也引得資本紛紛入駐。

最近的一波餐飲上市潮中,也少不了火鍋品牌的身影。

繼2021年9月粵式火鍋品牌撈王赴港IPO後,2022年1月12日,中國第三大火鍋連鎖餐廳七欣天向港交所遞交招股書,擬香港主板上市。若上市成功,七欣天將成爲繼海底撈和呷浦呷浦後赴港上市的“火鍋第三股”。

與傳統火鍋不同的是,七欣天將海鮮與火鍋結合,客人食用完特制炒海鮮後,在鍋中加入湯底變身火鍋,可一次性體驗兩種美味。這種差異化的「一鍋兩喫」能否打動資本市場?對於店鋪擴張,七欣天又有着怎樣的布局?讓我們從招股書中尋找答案。

01

第一個做螃蟹的人

七欣天創始人阮天書祖籍湖北,早在清朝時期,阮氏前人便是皇宮御廚,掌握魚、蟹的獨家烹飪技藝。

到了阮天書這一代,憑借家族的薰陶和自身的喜好,離开湖北的他成爲一家五星級酒店的行政總廚。在一次接待來自緬甸的旅遊團時,阮天書選用了殼薄、肉嫩的緬甸野生海蟹,加入融合了中國四方口味的獨門配料,烹飪出色味俱佳,令遊客贊不絕口的佳餚。他將這道菜命名爲“迷蹤蟹”,也便是“七欣天迷宗蟹”的前身。

因“迷蹤蟹” 名聲大振的阮天書察覺到其中的商機。2001年,阮天書辭去總廚職務,成立了“七子餐飲有限公司”,並在浙江开出了第一家門店,專食由緬甸野生海蟹制作的“迷蹤蟹”。鮮嫩的口感加上獨特的口味,“迷蹤蟹”迅速捕獲了無數消費者的青睞,阮天書也順勢發展,擴張店鋪,在江蘇、浙江、湖北、上海等多個省市开設了分店。

隨着“迷蹤蟹”的人氣越來越旺,市面上出現了不少以迷蹤蟹、香辣蟹爲主的仿品。爲了保護品牌,2006年,阮天書將七子餐飲有限公司更名爲“七欣天餐飲有限公司”,並於5月在江蘇省江陰市以七欣天爲品牌开設了第一家餐廳,开啓了「一鍋兩喫」的創新喫法。

02

圈地擴張

近年來,火熱的餐飲賽道引來了大批的資本湧入,店鋪的瘋狂擴張似乎成了餐飲人的標配。從一年500家的海底撈到兩年700家的賢合莊,火鍋店的擴張速度像是要與隔壁茶飲賽道一爭高下。

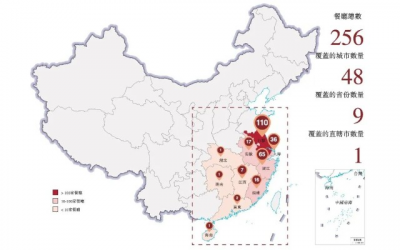

相比之下,全中國共經營256家餐廳的七欣天相去甚遠。

自成立以來,七欣天主要在江蘇省及周邊地區布局,市場份額多集中在華東地區。而海鮮類食材對新鮮度要求極高,遠距離的運輸也會增加損耗率,所以多年來,七欣天也未向西北市場發展。

七欣天餐廳網絡

就在大家瘋狂布局,搶佔市場,提高營收時,七欣天似乎也按捺不住了。從招股書中IPO募資用途來看,此次募集資金將用於擴大餐廳網絡,同時加強公司的供應鏈能力,包括資助公司在沿海地區建立中央工廠。

2022年,七欣天計劃开設70家新餐廳,其中30家餐廳已籤約但尚未开業,7家餐廳已與出租人籤訂意向書。之後的2023及2024年,公司計劃开設100及130家新餐廳。店鋪擴張將主攻華南、華中和華北地區。

但七欣天和前二的火鍋品牌,差的僅僅是店鋪嗎?

衆所周知,翻台率是任何一個餐廳都繞不开的話題。七欣天的翻台率並不佔優勢,從2019年至2021年前三季度,七欣天的翻台率分別爲2.1次/天,2.1次/天和2.2次/天。而與之相爭“火鍋第三股”的撈王翻台率爲3.0次/天,2.5次/天和2.4次/天;海底撈和呷浦呷浦翻台率雖有下滑,但截至2021年上半年也維持在3.0次/天和2.3次/天。

同時,結合客單價來看,主打海鮮的七欣天客單價比海底撈還高。截止2021年前三季度,七欣天堂食客單價爲131元,外賣訂單價爲170元。2021年上半年撈王客單價爲123.9元,海底撈爲107.3元,呷浦呷浦爲62.2元。

受疫情影響的餐飲業一夜入冬,如今中國步入後疫情時代,但受到重創的餐飲業卻仍未能恢復到疫情前的水平。2021年8月,呷浦呷浦宣布關閉200家門店,而後11月,海底撈宣布將在年前關閉300家門店,許留山、新元素等老品牌也難逃閉店清算的命運。在疫情反反復復、物價上漲、成本嚴重失衡等衆多不利因素下,七欣天爲何逆風前行?又是憑着什么衝刺IPO?

03

小螃蟹大收益

據弗若斯特沙利文的報告,中國的海鮮餐廳市場由2016年的1,057億元增長至2020年的1,215億元,復合年增長率爲3.5%,預計2020年至2025年將增長至2,463億元,復合年增長率爲15.2%。

另一方面,中國的火鍋餐廳市場也呈現強勁的增長勢頭。從2016年至2020年,中國火鍋店的數量由39萬家增長至44萬家,收入由3,955億元增長至4,380億元,復合年增長率爲2.6%,並預計以14.2%的復合年增長率增長,將在2025年達到8,501億元。

根據弗若斯特沙利文的數據表明,按照2020年收入和餐廳數量計算,七欣天是中國最大的海鮮餐廳,佔中國海鮮餐廳市場總份額的1.2%,也是中國第三大火鍋連鎖餐廳(中國前五大火鍋連鎖餐廳分別爲海底撈、呷浦呷浦、七欣天、撈王和巴奴火鍋)。

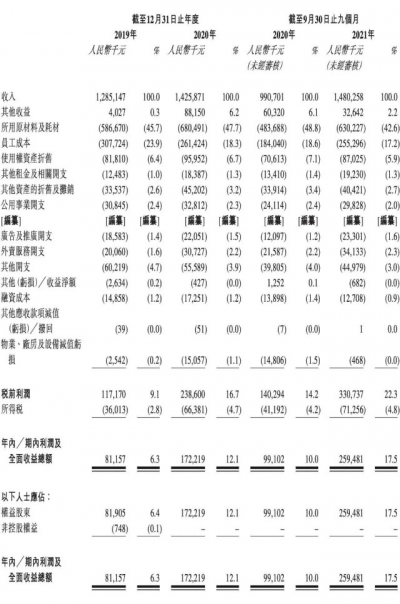

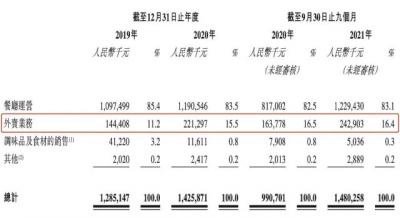

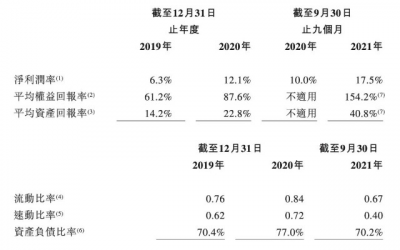

疫情期間餐飲業的閉店潮中,七欣天仍保持出色的財務業績,不減反增,表現出強大的抗風險能力。從2019年至2021年9月30日,七欣天營業收入分別爲12.85億元、14.26億元、和14.80億元。淨利潤分別爲0.81億元、1.72億元和2.59億元,淨利率由6.3%增長至17.5%。反觀已經上市的海底撈和呷浦呷浦,2021年上半年兩家企業的淨利率僅爲0.48%和-1.63%。

如此之高的淨利率,離不开七欣天對機會的掌控和對成本的控制。

疫情期間外賣服務需求激增,原本外賣較薄弱的七欣天快速抓住機會,改良了外賣包裝,爲消費者帶來了更優質的菜品溫度、風味和口感,同時保障了食品安全。據招股書披露,從2019年至2021年9月30日,七欣天外賣業務所帶來的營業收入由1.44億元增至2.43億元,營收佔比由11.2%增至16.4%。而從不斷增加的外賣訂單數來看,七欣天的外賣服務頗受顧客喜愛。從2019年至2020年,外賣訂單數目增加了28.4%,截止2019年9月30日,外賣訂單相較同期增加了70.6%。

在餐飲業,食材、房租、人力成本被稱作經營成本的「三座大山」,行業平均水平佔比分別爲40%、30%和30%。而在七欣天的招股書中,2021年前三季度,七欣天所用原材料及耗材(不含不可扣減進項增值稅)佔收入的41.4%,租金成本佔7.2%,員工成本佔17.2%。自2020年,七欣天與第三方人力資源公司合作,採用外包的形式大大降低了員工的成本。截止2021年前三季度,七欣天共有5,269名員工,包括1,834名僱員,剩余均爲外包員工,外包人員佔比65.19%。

不僅如此,在七欣天布局新餐廳網絡的同時,每家餐廳對員工的需求卻在減少。2019年,七欣天的整體桌數與員工比爲0.99,2020年則增至1.25。截止2021年9月30日,整體桌數與員工比保持穩定,爲1.20。

除了員工成本的優勢之外,七欣天的供應鏈系統對食材新鮮度管理也爲公司提供了強有力的競爭力。相較於其他食材,海鮮產品對保鮮度要求較高,而傳統的海鮮產品供應鏈有着分散和高損耗率的弊端。七欣天自身的供應鏈管理系統將餐廳與倉庫、中央工廠和上遊的採購團隊無縫銜接,將活蟹從倉庫到餐廳的運輸過程中的損耗率降低至5%以下,而海鮮行業的平均損耗率超過10%。

04

豪賭or機遇

隨着國民健康意識的提升,傳統火鍋的重口高油成爲健康飲食的重災區,而海鮮等高蛋白、健康食品則受到更多消費者的追捧,七欣天作爲海鮮餐廳將顯著受益。另一方面,餐廳對於菜品的創新同樣迎合了當下年輕消費者的獵奇心態,更新迭代的菜式與口味的優化都有助於進一步推動市場的增長。擁有了穩定增長的營收和詳盡的計劃,七欣天對上市和擴張也似乎成竹在胸。

但面對野心勃勃的七欣天,資本真的會买账嗎?

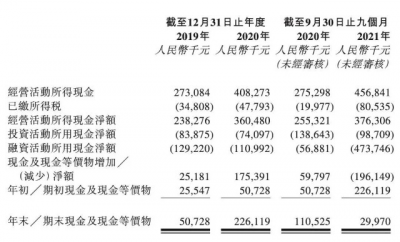

據招股書披露,此次IPO之前,江蘇七欣天分別在2020年及2021年前三季度宣派股息1.84億元和680萬元。2021年公司進行重組,其產生的付款高達1.86億元,外加公司高額派息1.91億元,導致現金及現金等價物減少。與此同時,七欣天的資產負債比率在2019年、2020年及2021年前三季度均處於較高水平,分別爲70.4%,77.0%和70.2%。而流動比率和速動比率均不及1倍,短期償債能力風險較大。

另一方面,按照七欣天的擴張計劃, 2022年預計开設70家餐廳,且每家餐廳的平均投資成本爲190萬元。但截至2021年前三季度,公司账上只有不到3,000萬元,目標的實現概率可想而知。

如此一通操作加上海底撈和呷浦呷浦的前車之鑑,讓人不禁爲此次的募資之路捏了一把汗。

回頭看看“火鍋雙雄”,盲目擴店後反而造成利潤下跌,不得不“斷臂求生”。當初擴店的決心有多大,最後關店的虧損就有多痛。

如今,試圖通過資本加持的七欣天,是成功進行規模化擴張並保持營收穩定增長,還是遭遇同款“擴張後遺症”,難逃閉店定律?“火鍋第三股”花落誰家仍有待進一步觀察。

Reference:

1.《七欣天招股說明書》

2.《2021年中國餐飲行業全景發展報告》

3.《房租高企,資本湧入,跌跌撞撞的餐飲業駛向何處?》

4.《消費者服務行業市場前景及投資研究報告:火鍋歷久彌新》

5.《2021中國餐飲產業生態白皮書》

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:赴港上市的七欣天,是豪賭還是良機?

地址:https://www.breakthing.com/post/1303.html