文 | 硬核財經

本文僅爲信息交流之用,不構成任何交易建議

*“衛龍”獲取完整招股書

6月27日,衛龍二次通過港交所聆訊,並於6月28日更新招股說明書,這已經是衛龍第三次衝擊港股IPO。前兩次分別爲:2021年5月,衛龍首次向港交所交表,但6個月後上市未獲批;2021年11月,衛龍在招股說明書即將失效之際重新遞表,並在兩天後通過聆訊,但後續遲遲未推進上市計劃。

根據招股書內容,在初次衝擊港股IPO前,衛龍已完成由CPE源峰和高瓴聯合領投的5.49億美元Pre-IPO輪融資。彼時,資本給出的衛龍投後估值超人民幣600億元,靜態市盈率高達73倍。而目前三只松鼠、良品鋪子、鹽津鋪子的市值總和也不過300多億。另據港交所公布的信息,6月通過聆訊的19家公司,截至目前僅衛龍一家未上市。衛龍此次IPO進程可能再次止步。

01食品零售板塊走弱,衛龍估值恐大幅下挫

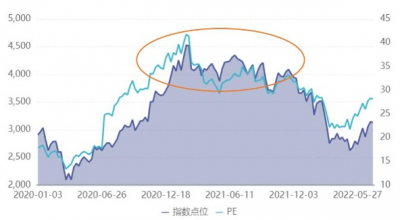

根據港股信息,恆生非必須消費業指數整體從2021年2月到達市盈率41.75倍的高點後持續回撤,板塊內企業陸續顯現估值倒掛現象,多股上市後破發或回調。目前而言,市盈率30倍已近港股市場最高預期值。根據衛龍招股書所顯示的2021年淨利潤8.27億的數值計算,衛龍的合理估值應在250億左右,遠低於目前資本給出的600億。

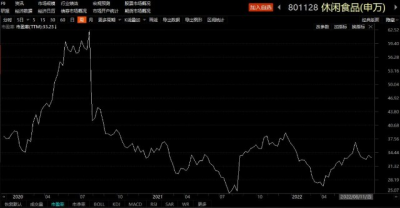

而從A股市場來看,申萬宏源休闲食品指數市盈率從2020年8月達到最高點後持續回撤,近幾年市場最高預期不超過40倍,依此計算,衛龍估值上限也僅爲330億。

總之,在當前A股和港股兩地的市場預期下,衛龍很難找到支撐其600億估值的理由,目前其理性估值區間可能爲200億-330億。

02

高成長存疑,21年淨利增速不足1%

除行業走弱,市場預期不佳外,衛龍自身的市場和業績表現是否符合600億估值,根據其招股說明書公布的信息,或許能一探究竟。

l競爭格局激烈

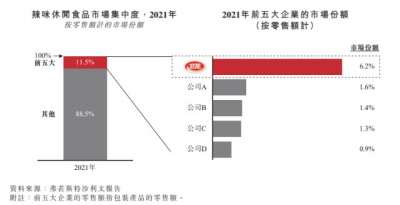

招股書顯示:據弗若斯特沙利文的資料,2021年衛龍在國內所有辣味休闲食品企業中排名第一,前五大企業市場份額爲11.5%,衛龍自身市場份額達到6.2%,獨領風騷。但整個市場並不集中,行業參與者衆多。

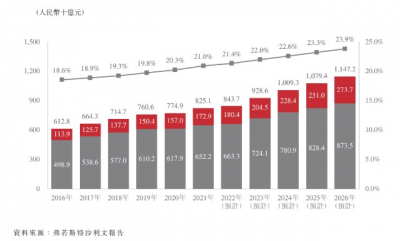

市場飽和度方面,根據弗若斯特沙利文預測,休闲食品的市場規模逐年穩步上升,至2026年辣味休闲食品行業潛在市場總規模爲2737億元左右,存在營收空間。但良品鋪子、三只松鼠、鹽津鋪子等傳統休闲食品企業也已經开始紛紛布局多元化生產,加入“辣條”賽道,蠶食市場剩余利潤。而衛龍雖然也在布局“辣條”以外的休闲食品,但相距幾大零食巨頭,其產品規模差距較大,競爭優勢並不明顯。此外,食品安全和大家對“辣條髒亂差”的固有看法也一直困擾着衛龍,從品牌對中高端客群的影響力來看,衛龍還相距甚遠。

市場飽和度方面,根據弗若斯特沙利文預測,休闲食品的市場規模逐年穩步上升,至2026年辣味休闲食品行業潛在市場總規模爲2737億元左右,存在營收空間。但良品鋪子、三只松鼠、鹽津鋪子等傳統休闲食品企業也已經开始紛紛布局多元化生產,加入“辣條”賽道,蠶食市場剩余利潤。而衛龍雖然也在布局“辣條”以外的休闲食品,但相距幾大零食巨頭,其產品規模差距較大,競爭優勢並不明顯。此外,食品安全和大家對“辣條髒亂差”的固有看法也一直困擾着衛龍,從品牌對中高端客群的影響力來看,衛龍還相距甚遠。

l增收不增利,業績出現增長瓶頸

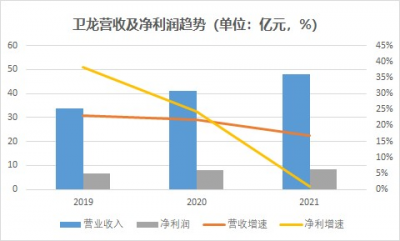

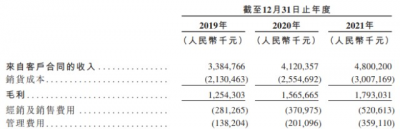

根據招股書信息,衛龍2019-2021年營業收入分別爲33.85億元、41.2億元及48億元,同比增長23%、21.69%、16.73%;淨利潤分別爲6.58億元、8.19億元和8.27億元,同比增長38.18%、24.41%、0.97%。

營收及淨利增速放緩,2021年淨利增速甚至不足1%,“增收不增利”現象難免增加市場疑慮。衛龍解釋這一現象是由於原材料成本上漲、管理成本上升等因素佔。對此,衛龍在招股書中有提及對原材料採購渠道及方式將持續優化。但事實上營銷費用、管理成本的上升才是不斷擠壓其利潤空間的主要原因。

經銷及銷售費用主要包括運輸費用、僱員福利費用及推廣和廣告費用,2021年,衛龍該項支出爲5.2億元,同比增加40.4%,其中的廣告費用更是在3年間高速增長2.5倍。衛龍的管理費用爲3.59億元,同比增加78.6%。但這兩類費用的高速增長並未帶來與此匹配的利潤產出。

此外,衛龍前幾年的營收增長很大一部分來自於產品漲價,其主打產品價格逐年升高。而“辣條”的消費人群仍屬小衆,對價格敏感,屢次通過提價來消化成本壓力,提升營收的做法難有長效。

l扎根线下,渠道弊端顯現

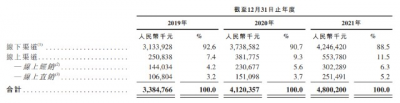

衛龍招股書顯示,其產產品銷售渠道主要集中於线下,佔比88.5%。至2021年12月31日,衛龍與1900多家线下經銷商合作且經銷商銷售網絡覆蓋中國約690000個零售終端,這一模式在前幾年確實給衛龍帶來了可觀的營收。

但隨着經濟發展及消費偏好改變,消費者比以往更傾向於通過线上渠道購买食品,且衛龍的线下經銷商數量呈現下降趨勢,經營業績可能因此受到影響,衛龍在銷售渠道上亟待優化。

03

上市前600億估值,恐成致命傷

衛龍作爲家族式企業,從成立到衝刺港股IPO以來的股權結構變動及融資歷史都非常明晰:

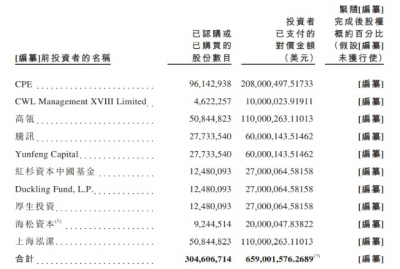

2004年及2014年,平平食品及衛龍商貿成立,均由劉衛平和劉福平個人控股。 2017年,衛龍體系由自然人直接控股轉變爲持股平台控股。之後衛龍設立了一系列關聯公司,並進行企業重組。 2018-2019年,爲在香港上市,衛龍再次調整股權架構,採用紅籌模式。股權結構變更爲“英屬維京群島公司-中國香港公司-境內公司”3個層級。 2021年5月,衛龍完成Pre-IPO首輪融資,領投機構CPE源峰、高瓴資本,以及跟投機構騰訊、雲鋒基金、紅杉中國、海松資本等支付對價金額5.49億美元。6月25日,上海泓漯又以1.1億美元對價認購衛龍2453萬股普通股,衛龍上市前融資總額達到6.59億美元。

衛龍目前的股權結構爲:劉衛平、劉福平兄弟通過和和全球資本持股84.45%,CPE源峰持股4.26%、高瓴資本和上海泓漯分別持股2.26%、騰訊和雲鋒基金分別持股1.23%,紅杉中國、Duckling Fund和厚生投資分別持股0.55%,海松資本持股0.41%,CWL Management XVIII Limited持股0.21%。衛龍未來發展持股2.04%。衛龍仍然是所有權與經營權高度集中的家族企業。

自衛龍完成Pre-IPO輪融資至今已經一年多了,其上市進程卻再次暫停於通過聆訊後。我們認爲原因有二:一方面,按照前述的理性估值區間來看,衛龍現在上市,有極大可能估值腰斬。前期參與融資的投資機構將面臨近二十億浮虧,這是資本難以接受的。另一方面,衛龍可能與投資機構籤定過後續融資約定條款,估值恐怕不能低於上一輪,否則會面臨損失或補償。鑑於此,上市就虧損,那還不如繼續耗着。

總之,在Pre-IPO輪融資時,零食行業正處於高光時刻,資本估值過高。而當市場冷靜下來,二級市場大幅回調,資本盈利套現離場的難度也隨之加大,目前的衛龍似乎困在了600億估值帶來的僵局中。如何破局,衛龍只能靠業績說話了。

-end-

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:衛龍港股上市再次失敗?CPE源峰、高瓴、紅杉、雲峰齊站崗

地址:https://www.breakthing.com/post/13319.html