迪士尼2022年第三財季報一出,外界一片叫好,因爲其旗下流媒體平台Disney+新增了1440萬訂閱用戶。

作爲流媒體賽場上的新人,Disney+這一數字直接吊打了老牌玩家Netflix。

7月底,Netflix公布了二季度訂閱用戶數爲2.207億,相比第一季度的2.216億,流失約97萬用戶,雖然少於之前一季度公司預期的流失200萬用戶,但一數字也是其25年的歷史中,單季最大的用戶流失數。

反觀迪士尼,據財報披露,截至7月2日,Disney+全球訂戶1.521億。加上Hulu和ESPN+,迪士尼旗下流媒體平台全球訂戶總數已經達2.211億,已趕超了Netflix的2.207億。

的確,在當前全球政治經濟局勢緊張,北美各地通脹壓力高企等情況下,迪士尼在全球流媒體市場上,攬獲如此成績,實屬不易。

業績公布後,觀察到,迪士尼股價跳漲近7%。

不過,一個情況可能被忽略了。Disney+本季新增的用戶,幾乎都來自北美之外的市場。本季度,迪士尼在美國市場僅新增10萬用戶。

而Disney+的總用戶數,也幾乎三分之一來自新興市場,包括在印度的合資企業Hotstar,其帶來的訂戶數,超過了Disney+總數的三分之一。

換言之,其核心用戶群體重鎮北美市場,也正面臨增長乏力的狀況。同時,用戶高度依賴新興市場,這也意味着後續在訂閱提價,以及廣告等商業化表現上,天花板較低。

況且,本季度,迪士尼CEO 鮑勃查佩克(Bob Chapek)在財報中引以爲傲的,涵蓋Disney+的迪士尼的流媒體板塊業務,整體虧損也高達11億美元。

1,付費會員扛不住,Disney+首推廣告版

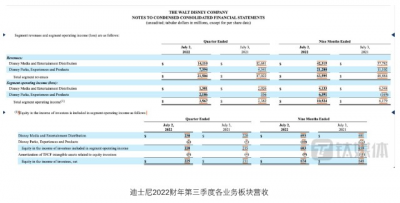

數據顯示,2022財年第三財季迪士尼營收215.04億美元,同比增長26%;歸屬於公司的淨利潤爲14.09億美元,同比增長53%。

這其中,迪士尼媒體和娛樂業務(Disney Media and Entertainment Distribution)營收達141.1億美元,同比增長11%。

媒體和娛樂業務中的流媒體部分,包括Disney+,Hulu和ESPN+在內,共計虧損11億美元。財報稱,這主要是由於內容成本上升所導致。

此外,受疫情影響,在2020財年和2021財年,迪士尼推遲或取消了一些項目在影院上映。在內容制作和可獲得性方面,也經歷了重大中斷,這期間一些重要的體育直播節目的延遲。

雖然總體上迪士尼在今年能夠在院线上映部分電影,但也面臨一些市場正繼續對影院开放限制,以及,上座率管控的挑战。

迪士尼的電影業務沒有像以前那樣吸金了。被視作其最賺錢的電影系列漫威影業(Marvel Studios),雖然最近發布了十多部新超級英雄電影和電視劇,但這樣的超級英雄系列,也越來越讓觀衆有些審美疲勞。

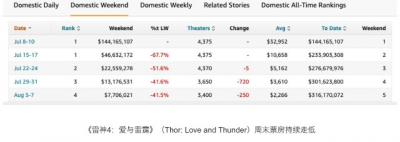

在今年暑期,漫威最重要的支线人物之一雷神第四部《雷神4:愛與雷霆》(Thor: Love and Thunder)在美國上映後,首個周末票房爲1.442億美元,超過了市場預期。

但是,到了第二個周末,《雷神4》的票房就下滑了68%,至4660萬美元,與去年的《黑寡婦》(Black Widow)並列,成爲了第二周票房降幅最大的漫威超級英雄電影。

迪士尼將目光重點轉向了以Disney+爲代表的流媒體業務,但這必然會影響院线票房的收入。

而Disney+的付費訂閱收入似乎難以撐起營收,本季度,一個重要的變化是,Disney+將推出廣告版。

在財報發布之際,迪士尼發布了一份聲明稱,計劃在12月8日推出廣告版Disney+。

或許,加廣告的背後,是Disney+的一次隱性提價。因爲無廣告版的Disney+的每月訂閱價格,將從目前的7.99美元漲至10.99美元,漲幅高達38%,漲幅超過了此前Netflix宣布了一輪漲價時的11%。

迪士尼已經決定進一步加大對流媒體的商業價值的挖掘。除了Disney之外,迪士尼流媒體矩陣今年訂閱價格全部上漲。

官方的消息顯示,自今年10月10日起,無廣告版的Hulu的月費,也將由12.99美元上漲至14.99美元,含廣告的Hulu訂閱服務月費則將由6.99美元上漲至7.99美元。

此外,自8月23日起,ESPN+的月費將由6.99美元漲至9.99美元,年費則從69.99美元漲至99.99美元,漲幅高達42.86%,爲各平台之最。

市場分析認爲,當前可能是迪士尼提高議價能力的一個好時機,因爲迪士尼在國際市場還有更大的增長空間,而Netflix則面臨着新增用戶的瓶頸期。

Disney+想加廣告,但還比較謹慎。今年5月,迪士尼透露,即將推出帶有廣告的低價Disney+訂閱服務中,或將把廣告時長限制在每小時4分鐘內,少於競爭對手同類服務中的廣告時長。

2,加廣告,勢必迎战TikTok等短視頻

加了廣告,就能養活流媒體平台嗎?

這樣的商業模式,在流媒體更爲發達的中國本土市場,已經被驗證難以跑通。與Disney+訂閱會員體量相當的愛奇藝和騰訊視頻等平台,廣告業務均在今年上半年遭遇重挫。

長視頻爲主的流媒體平台比較依賴品牌廣告,因爲只有單個品牌廣告的收入規模,才能夠覆蓋精品內容制作的成本和周期。

但是,品牌廣告面臨很大一個問題是,它極度受到季節因素、節目排播的影響。

迪士尼在財報中也表明,總體而言,在美國本土市場,廣告收入在秋季較高,而在夏季較低。

比如說,在北美市場比較受歡迎的體育節目,其產生的廣告收入,會受到運動季節和賽事的時間安排等影響。而這些賽事在全年的安排不同,也有周期性影響,有的比賽一年兩次,有的則是每四年一次。

還有一種情況,是像奧斯卡這樣的大型活動的排期不確定性。

迪士尼披露,本季度,廣播廣告的收入下降,是因爲美國電影藝術與科學學院改變奧斯卡典禮的頒獎時間,從而減少了12%,並且節目的平均收視率正在下降。

因爲今年奧斯卡頒獎典禮是在本財年的第二季度播出,而上一財年則是在第三季度播出,因而造成了收入的差異性。

這些外部因素,都會造成流媒體平台各季度廣告收入的差異,進而反饋在財務報表中。某種程度上,這未必能夠全面、客觀地反映流媒體平台在特定時間內的商業化水平。

但不得不意識到的是,這背後或許透露出了,像迪士尼這樣依靠版權內容轉化品牌廣告收入的公司的一個尷尬局面——當廣告收入嚴重依賴節目排播及其表現,越來越多的廣告主,會將目光轉向類似於TikTok,Reels,YouTube Shorts這樣的UGC創作者聚集的短視頻平台。

在那裏,全球各地的海量的用戶,免費爲平台源源不斷地貢獻內容,並且,總有出人意料、奪人眼球的新鮮事發生,讓人沉浸,不斷上癮。

而對比之下,導演和編劇們脫離生活閉門創作的故事,哪有生活中,一個又一個,反轉又反轉的狗血熱點事件,更刺激我們的眼球呢?

更何況,這些平台所立足的信息流效果類廣告,會比品牌廣告看到更直接的商業轉化。

這造成了當前的現實狀況是,越來越多的資金流向了主打短內容的信息流平台,而脫離了雄厚資金支持的精品原創內容制作方,也就更難吸引頂級優質人才加入了。

這是精品內容創作者的一種不幸,最終也會成爲對內容審美有要求的觀衆的一種悲哀。

言必稱“Netflix出品,必屬精品”,主打內容付費訂閱的Netflix,今年兩個季度以來,用戶不斷流失,或許,就是這種現象在商業上的反饋。

而迪士尼也已經下調了未來訂閱用戶的目標。

他們預計,到2024財年末,核心的Disney+訂閱用戶將達到1.35億至1.65億,而來自Hotstar的訂戶可能再增加8000萬。也就是說,Disney+整體用戶規模調整爲2.15億至2.45億,低於此前給出的整體目標2.3億至2.6億訂閱用戶。

摩根士丹利(Morgan Stanley)分析師Benjamin Swinburne也認爲,鮑勃查佩克當前必須讓投資者和影迷相信,其電影作品會令人振奮,且有利可圖,並會安排一批頂尖人才來參與制作。

3,主題公園業績亮眼,已趕超疫情前

本季度,迪士尼收入和營業利潤超過了華爾街的預期,主要還是歸功於迪士尼在美國的主題公園的表現,甚至其利潤已經超過了疫情前的水平。

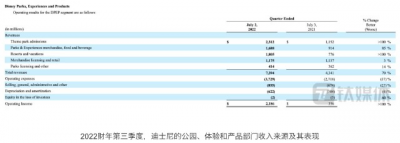

迪士尼的公園、體驗和產品部門(Disney Parks, Experiences and Products)創下了歷史業績新高。

財報顯示,因爲國際旅遊的逐漸恢復,人物見面會、戲劇表演和夜間活動等,已重返主題樂園,樂園入園人數、住宿率和遊輪开航率都有所增加。

這使得該板塊的銷售額達到74億美元,比上年同期增長70%;利潤爲22億美元,也高於上年同期的3.56億美元。

包括迪士尼樂園(Disneyland),華特迪士尼世界度假區(Walt Disney World),以及歐洲和亞洲的四個度假區,歷來是迪士尼最賺錢的部門。

這也是現任迪士尼CEO鮑勃察佩克(Bob Chapek)此前所負責的板塊。他於1993年加入迪士尼,自2018年起擔任迪士尼主題公園、消費和產品部門的主席。

2020年2月,鮑勃察佩克(Bob Chapek)出任首席執行官一職,與其一同競聘CEO一職但失敗的,則是大家相對熟悉的,後來加入字節跳動旗下TikTok,成爲其第一任CEO的凱文梅耶爾(Kevin Mayer)。

當前迪士尼的公園、體驗和產品部門的收入來源,主要是主題公園門票的銷售,主題公園和度假村的食品,飲料和商品的銷售,酒店客房間夜費,郵輪度假的銷售,度假會物業的銷售和租賃,授權知識產權使用消費品的版稅,以及品牌商品的銷售。

此外,收入還來自贊助聯合品牌,房地產租金和銷售,以及,東京迪士尼度假區的特許權使用費等。

從地域來看,迪士尼來自美國國內的收入爲54.23億美元,同比增長104.18%;來自國際樂園和體驗的收入爲7.88億美元,同比僅增長50%;而消費產品收入11.83億美元,同比增長70%。

在疫情最爲嚴重的時候,主題公園和度假村被迫關閉,郵輪航行等旅遊暫停,該板塊業務是迪士尼所有板塊業務之中,業績下滑最大的部分。而隨着疫情的逐步穩定,這部分業務又成爲了其最亮眼的業務表現。

這也與國內某些线下娛樂細分板塊收入表現類似。

此前,就有現場演出行業人士告訴,雖然疫情影響了營業時間,但因爲疫情防控的影響,限制了跨城出行和國際旅行等,事實上,國內本土的演出市場,包括年輕人大愛的livehouse音樂現場,都迎來了一波前所未有的發展熱潮,收入均創下了歷史新高。

不過,樂園板塊的收入大漲,迪士尼的看法可能是,得益於受疫情影響而中斷的國際旅遊得以恢復。

但事實上,在今年的一季度,迪士尼主題公園和體驗部門,在美國的收入和營業利潤均創歷史新高,表現最佳的都屬於本土市場。同時,在業績電話上,管理層發言也表示,利潤率較高的遊輪業務,以及國際遊客還沒有完全恢復。

4,“加價免排隊”才撐得起樂園的未來?

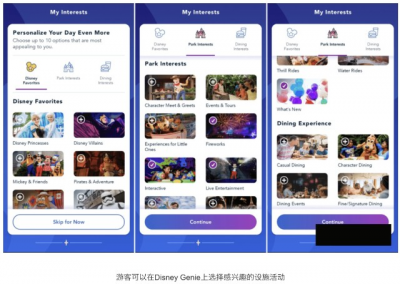

除了疫情等因素之外,迪士尼在財報中認爲,本季度主題樂園的在商業上的成功,新的預訂系統和新的Genie+應用程序功不可沒。

這個服務被內置到迪士尼樂園的應用程序內。遊客可以使用該項目的服務,避免在主題公園長時間排隊,並且,迪士尼方面還認爲,它還可以更高效地管理勞動力成本,以及开展促銷活動。

去年10月,美國本土的兩個迪士尼度假區,奧蘭多迪士尼世界(Walt Disney World Resort)和加州迪士尼(Disneyland Resort),推出了新的行程規劃服務Disney Genie,取代了之前的FastPass虛擬排隊快速通關。

此前,迪士尼遊客可以使用FastPass、FastPass+或MaxPass三款不同的虛擬快速通行證進行虛擬排隊,降低等待時間,體驗到自己喜愛的遊樂設施,避免冗長的排隊人潮破壞了玩樂的興致。

目前,Disney Genie主要提供的服務類別爲以下三種:

1、Genie :購票時免費贈送的行程規劃工具,只要選擇想去的景點、設施、餐廳,Genie將協助遊客制定專屬客制化行程。

2、Genie+ :以單日爲單位加價付費制服務,協助遊客提前預訂樂園中熱門的設施景點。

3、單趟付費制的快速通關(Individual Lightning Lane) :爲設施單趟付費制服務,可安排遊客免排隊,優先搭乘樂園中隊伍等候時間最長、最暢銷的設施,與Genie+服務爲兩個獨立付費服務。

免費的數字服務Disney Genie,類似於一個日間計劃,讓遊客安排一天個人化的行程,確保遊客能看到所有可用的體驗活動,還能使用該應用程序預訂餐廳、訂購和購买商品等。

而付費的Genie+,每個園區的項目不一,價格也不同。

在美國本土市場,奧蘭多迪士尼世界有46個Genie+設施可做快速通關的選擇,費用爲單日每人15美元;而在加州迪士尼,有19個Genie+設施可做快速通關的選擇,費用爲單日每人20美元。

此外,迪士尼還爲Genie+开發了音頻體驗活動和AR鏡頭等附加功能。

另一個付費機制Individual Lightning Lane(單趟付費制的快速通關服務),則是爲園區的熱門項目服務。這些項目主要是《星際大战:抵抗軍的崛起》(Star Wars: Rise of the Resistance)、《料理鼠王歷險記》(Remy's Ratatouille Adventure)和《蛛網穿行:蜘蛛人歷險記》(WEB SLINGERS: A Spider-Man Adventure)等。

這兩項“加錢”服務中,迪士尼官方顯然更看好Genie+,或許是Individual Lightning Lane在商業上可挖掘空間的不如Genie+。畢竟,同個園區最受歡迎的服務項目總不會太多,否則就難以稱之爲熱門。

而Individual Lightning Lane也規定,同日同設施只能購买一次,每日限制購买兩個單獨付費制設施,在奧蘭多迪士尼有8個單趟付費設施,加州迪士尼則有3個。

樂園業績亮眼,提振了本季迪士尼的士氣和股價。不過,即便樂園業務出身的鮑勃察佩克,試圖在樂園用戶群體上攫取更多可貨幣化的價值,但對他來說,當下最棘手的問題恐怕還在於,如何在美國經濟衰退預期中,保持樂園人數增長的趨勢及其優勢。而市場也普遍認爲,在當前通脹壓力之下,家庭會優先削減在娛樂類目的开支。

(本文首發,作者|李程程)

- 迪士尼(DIS)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:Disney+ or 主題樂園,誰能盤活迪士尼?|看財報

地址:https://www.breakthing.com/post/13582.html