又是被A股凌遲的一天,

兩市超3700只個股下跌,1370只個股上漲,漲跌幅中位數-0.72%。

散戶基民扎堆的消費、醫藥、半導體被聯合絞殺,領跌全A。

遊戲、消費電子、紅利等少數板塊上漲。

看資金面,

昨天GJD略微出手,尾盤拉升,

今天GJD一不出手,收盤瘋狂殺跌。

內資外資今天五五开,內資賣了84億,外資賣了77億。

成交量依舊在4800億以下,毫無生機可言。

A股這死樣實在是沒啥好說的,

反倒是港股,剛剛傳來一個驚喜——騰訊二季度業績大爆發。

營收1611億,同比增長8%,基本和市場預期的1613億持平。

調整後淨利潤573億,同比暴增53%,遠超市場預期的486.7億。

其中最大的幾個亮點:

(1)遊戲重回增長通道,國際和國內同比增速都是9%

(2)毛利率顯著提升,二季度53%的毛利率比去年同期高了6個百分點

(3)新業務增長顯著,視頻號、小程序、企微、騰訊會議等增速亮眼

如果今晚老美的CPI不出幺蛾子,明天港股應該能被騰訊帶飛一把。

(PS:好的商業模式總是會給人驚喜,後面道人會提到)

01

被很多人忽視的一個風險點

昨天下午,統計局發布了7月社融數據。

一句話概括:

情況不太樂觀,依舊不及預期。

不論是居民、企業,統統都在去槓杆,消費投資意愿依舊低迷。

具體數據都在上面這張表格裏,網上也都有很多分析,道人就不再一一囉嗦。

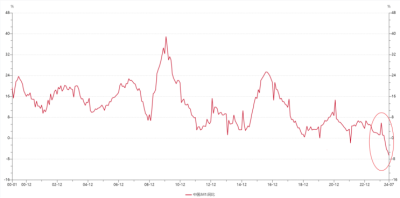

這裏重點和大家聊聊最關鍵的一個核心數據——M1

M1,說白了就是市場上流動的錢以及隨時能取現支付的錢,代表着經濟活躍程度和大家的手頭是否寬裕。

7月M1增速是-6.6%,在創下歷史新低的同時,已經連續4個月負增長。

目前對於M1下滑,市場上最多的說法:

手工補習被叫停,統計局主動擠水分。

的確有這個因素在,

自從手工補習4月被叫停後,M1就开啓負增長之路。

但進入負增長後,增速越跌越快,越跌越離譜,就不是簡單的“擠水分”能解釋的了。

M1持續突破歷史下限,根源還是地產下行周期下,樓市流動性衰竭+去槓杆共同作用的結果。

地產進入下行周期後,“接盤”的越來越少,降價都賣不出去,專業講叫沒了流動性。

尤其是二三四线城市,大多數地產幾乎被全面“凍結”。

擺在當下一個愈發棘手的情況:

房子沒了流動性,不僅持續貶值,還無法變現。

但是居民端的負債卻一分沒降,對於大多數貸款利率4.0%以上的居民而言,在當下如此低息的大環境下,提前還貸就是最好的理財。

企業端,投資地產相關的企業,變現困難/收租下降/投資收益驟降。但對應的債務、供應鏈條上的應收應付款都需要去處理。

錢出不來,還要拿手頭的現金存款去還貸還帳。

在這種情況下,M1增速能好嗎?

順着這個問題往下捋,

一旦手頭裏的現金用光,資金鏈斷裂,結果是什么呢?

本質上,經濟下行周期現金流就是“生命线”。

想到這裏,我們其實就能看透很多問題:

爲啥很多人都在提前還貸?

爲什么老百姓都在瘋狂存錢?

爲啥企業不敢輕易投資擴張?

爲啥有“現金奶牛”之稱的紅利股最近又开始收到資金追捧?

02

再談現金流的重要性!

最近越來越多的人向道人抱怨:

太難了,快崩潰了,要扛不住了!

道人知道,很多朋友可能又想聽道人按摩了。

但道人想告訴大家,對於投資而言,重要的從來都不是按摩,而是未雨綢繆的應對、發生問題後的解決方案。

這也是道人一貫的作風。

投資中有個專業術語叫做“自由現金流”。

簡單講,就是在扣除所有必要的支出後,自己真正可自由支配的資金。

公式如下:

自由現金流=息前稅後利潤(或淨利潤)+折舊攤銷-淨營運資本增加-資本开支

我們常講的“商業模式”,很大程度上取決於自由現金流如何。

最好的商業模式,每年給你生產越來越多的現金,而不付出任何或者很少代價。

其次是每年能產生越來越多的現金,需要投入更多的資本,但再投資的回報率很高。

最差的是業務雖然增長快,但實際上是爲了活下來被迫增長,不得不已以非常低的回報率重新投入資本。

好的商業模式,往往能穿越周期,歷久彌香。

差的商業模式,上行期看起來很風光,一旦進入下行期會摔得很慘。

其實具體到我們個人的工作、投資中同樣如此。

在座的各位可以問一下自己:

如果你是一家公司,你的商業模式到底怎么樣?有沒有能力穿越周期?

更具體一點,可以問自己以下幾個問題:

(1)是否背負了過高的債務?債務償還成本是否過高?

(2)自己所處的行業發展前景如何?有沒有增量蛋糕?周期波動大不大?

(3)自己在工作/創業中有沒有核心競爭力,會不會越來越喫香,能不能持續賺到錢?

(4)賺到的錢能不能覆蓋掉所有成本(包括還貸、生活开支、健康養老、學習提升等等),覆蓋掉這些成本後,還能剩多少可自由支配的錢?

(5)在極端情況下,資本支出(主要指投資)會不會影響到你的正常生活,這些資本質量如何,長期來看能否爲你創造源源不斷的現金流?

在經濟快速擴張的上行期,這幾些可能都不是問題。

因爲經濟膨脹帶來的財富效應會掩蓋掉很多問題,給人一種可以Cover一切的錯覺。

一旦經濟進入收縮下行期,這些全都是致命問題。

每一個都直面成本和收益,都關乎“生死”和未來,都值得反復復盤。

經常復盤,發現問題,然後想辦法解決問題,就會越來越好。

看到這裏,很多聰明的朋友可能已經想到了。

既然企業有年報、半年報,會定期復盤基本面和業績。

那么人生又何嘗不能如此呢?

道人希望大家不僅在投資上能長期活下去賺到錢。

更希望大家在人生中能有一個好的“商業模式”。

畢竟,投資終究是爲了更好地生活。

最後,分享一下今作:

1、投資組合操作

(1)發車美債組合——金道人美債組合

總共300份資金,這次發車买入5份,累計买入145份。

(2)發車醫藥組合——懸壺濟世

總共100份資金,這次發車买入2份,累計买入10份。

$易方達藍籌精選混合(OTCFUND|005827)$ $中歐醫療健康混合A(OTCFUND|003095)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:我去,騰訊炸了!

地址:https://www.breakthing.com/post/136855.html