零跑汽車 (9863.HK) 於北京時間 5 月 17 日港股盤後發布了 2024 年第二季度財報。看一下關鍵信息:

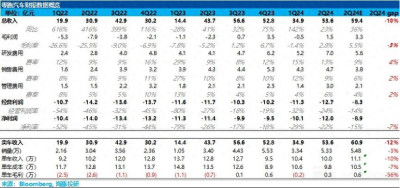

1. 二季度毛利率和收入雙雙低於預期,問題出在單價上: 本季度單價相比上季度繼續環比下行 0.4 萬元,海豚君認爲主要由於較低價的 C10 純電版本佔比上升,以及 24 款相比老款降價影響在二季度全部體現,導致單車價格的下滑。

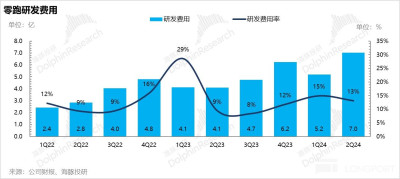

2. 經營費用創新高,研發費用高增:本季度三費創新高,都高於市場預期,具體來看,超預期最高的費用爲研發費用,主要由於智駕方面的投入增加,零跑开始實施端到端大模型智駕系統的研發,加大了該方向的人力,算力及設備的投入。

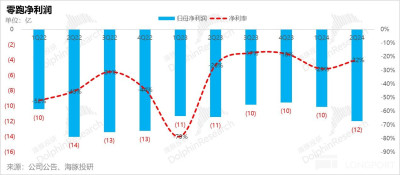

3. 經營利潤環比下滑,低於市場預期:本季度在毛利端由於單價繼續下滑的情況下不及預期,以及經營費用端由於研發費用高增創新高的情況下,經營利潤繼續環比下滑至本季度-13 億,大幅低於市場預期-8 億。

4. 好在指引向好:零跑預計三季度銷量相比二季度有大幅提升,且預計下半年毛利率會有更好的表現。

二季度業績來看,零跑沒有交出讓投資者滿意的答卷,收入端和毛利率端雙雙低於市場預期,而低於預期的核心原因出在了汽車的單價上。

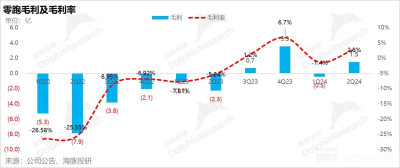

本季度市場預計毛利率能環比回升到 5.5% 是由於車型結構改善:T03 小車佔比下滑(從一季度 28% 下滑到 25.4%),而高價高毛利的 C16 在 6 月上市交付,佔比提升了 1.7%,以及銷量回升帶來制造成本下行,會帶動整體毛利的回升,但從結果來看,二季度單價相比一季度繼續下行,海豚君認爲有兩方面原因:

1)24 款車型 3 月上市,價格相比老款價格有所下降,但 3 月降價在一季度只體現了一部分影響,但在二季度降價影響將全部體現。

2)車型結構中價格更低的中型 SUV C10 佔比提升, 尤其二季度銷量環比提升最快的是 C10 的純電版本,價格相比增程版本更低,拖累了單車價格。

而正由於單車價格繼續環比下滑,雖然二季度銷量環比提高,制造成本有所下降,但汽車業務毛利率仍低於預期。

而從最核心的經營利潤來看,本季度經營利潤也大幅低於預期,一方面由於毛利率端的不及預期,另一方面由於二季度費用端創新高:三費都超出了市場預期。而三費增長最大的研發費用,主要由於公司在智駕方面的投入增加,零跑开始實施端到端大模型智駕系統的研發,加大了該方向的人力,算力及設備的投入。

但好在,公司給出的三季度指引中,三季度銷量較二季度有大幅提升,且預計下半年毛利率會有更好的表現。

目前的股價對應着 24 年 P/S 倍數爲 1.2-1.4 倍,相比一季度業績時的 P/S 倍數 1.8-2 倍有所回調,雖然本季度業績不及預期,預計股價還會有所回調,但由於下半年預計毛利率和銷量會繼續提升,從今年整體來看,估值仍處於相對合理的水平。

海豚君認爲,零跑股價中長期的上行空間仍在於出海端貢獻的增量,零跑目前由於車型定位(主要定價在 10-20 萬元車型中),該價格端定價權還是被比亞迪主導,零跑定價策略上只能採取跟隨战略,在國內銷量和毛利率端的上行空間可能會存在天花板(從二季度來看,比亞迪的榮耀版 +DMI 5.0 車型上市確實對零跑增程車型的銷量產生了衝擊)。

而零跑具有差異化競爭力的主要在於和 Stellantis 的合作上,不僅可以利用 Stellantis 的現有銷售渠道,同時在政策風險和關稅雙高的美國/歐洲市場,Stellantis 具備極高的知名度,零跑也可以靈活在 SKD 模式及利用 Stellantis 海外現有工廠生產和組裝兩種方式進行銷售,降低貿易壁壘風險。

且公司正在研發的車型集中在 B 級車上(介於 T03 和 C 級車中間),而歐洲市場更偏好小車,海豚君認爲 B 級車是主要針對出海所研發的車型,零跑也預計出海將在 25 年對銷量端有顯著貢獻(預計出海銷量 6-10 萬台)。

以下是詳細分析:

一、二季度毛利率低於預期,問題出在單價上

零跑此次業績出來,最令投資者關心的就是毛利率情況。由於二季度已經走出了一季度的賣車底部,加上零跑在電話會裏給的二季度毛利率指引環比回升,市場普遍對零跑二季度毛利率比較樂觀,但二季度零跑實際毛利率只有 2.8%,低於市場預期 5.5%,而問題就出在單車價格上。

2)單車價格繼續環比下滑!

a) 單車均價僅 10 萬元,環比上季度繼續下行 0.4 萬元

二季度單車均價僅 10 萬元,低於市場預期 11.1 萬元。而市場本來認爲,由於車型結構改善:T03 小車佔比下滑(從一季度 28% 下滑到 25.4%),而高價高毛利的 C16 在 6 月上市交付,佔比提升了 1.7%,會帶動單車價格的回升,但從結果來看,二季度單價相比一季度繼續下行,海豚君認爲有兩方面原因:

1)24 款車型 3 月上市,價格相比老款價格有所下降,但 3 月降價在一季度只體現了一部分影響,但在二季度降價影響將全部體現。而高價高毛利的 C16 由於 6 月开始交付,對二季度貢獻還不大,對單車價格的改善預計將在下半年體現。

2)車型結構中價格更低的中型 SUV C10 佔比提升, 尤其二季度銷量環比提升最快的是 C10 的純電版本,價格相比增程版本更低,拖累了單車價格。

b) 銷量回升帶動單車制造成本也在下滑:

二季度單車成本 9.8 萬元,比上季度 10.6 萬元環比下行 0.8 萬元。

而二季度的制造成本下行一方面由於二季度銷量已經從一季度的低谷回升,二季度銷量環比上行 59%,產能利用率的提高使單車攤折成本下行,另一方面車型結構中較低價和低制造成本的 C10 佔比的提升,帶動了單車制造成本的下滑。

c) 毛利率雖然轉正,但不及預期

單車均價下行約 0.4 萬元,單車成本下行約 0.8 萬元,使單車毛利率本季度再次轉正,但仍低於市場預期 5.5%。

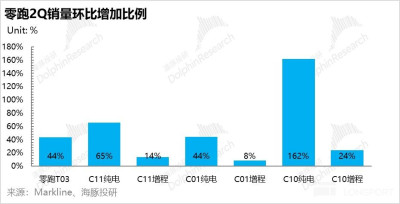

二. 二季度銷量環比上行約 59%,純電版本車型銷量回升速度大於增程版本

今年二季度,由於零跑老款車型降價以及 24 款新款低價上新的影響下,交付量已經從一季度低谷走出,二季度共銷售 5.3 萬輛車,銷量環比上行 59.5%。

而細分到各車型品類來看,會發現零跑的銷量回升出現了一個有意思的現象:各車型純電版本的銷量回升速度普遍大於增程版本的回升速度,如果剔除走量的低價小車 T03 不看,增程版本銷量環比僅回升 26%,

在車型結構中的佔比下滑了 10% 至本季度 31%,相反純電版本銷量環比回升了 93%, 在車型結構中的佔比提高到了 69%。

導致這個現象的原因可能有以下幾點:

1)零跑所在的主力價格帶 10-20 萬元,今年 2 月份便迎來了比亞迪 “價格屠夫” 的衝擊,從今年 2 月份开始比亞迪榮耀版的上市,將整體插混的主力價格段從 10-20 萬元下沉到 5-15 萬元。

同時比亞迪利用 DMI 5.0 技術領先優勢在 5 月开啓產品周期,在續航和油耗上都做到極致,來搶奪該價格帶混動市場的份額。

而零跑在此價格帶雖然也能通過全域自研(三電核心零部件基本自供(除電芯外),自研自產部分成本佔 BOM 的 60%)+ 整車架構通用化率高(高達 99%)來降低制造端的成本,但在成本端和新一代技術端仍然沒有比亞迪有優勢:如零跑 C10 增程與比亞迪 DMI 5.0 下車型宋 L 起步價一樣,但在車型尺寸/油耗/綜合續航上都遜色於宋 L,零跑增程的市場份額受到了來自比亞迪的衝擊,從 2023 年 11 月高點 1.9% 下滑到 2024 年 6 月 1%。

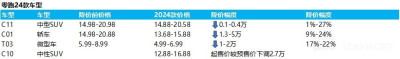

2)零跑增程和純電價差最小,甚至 C10 版本純電起步價相比增程版本更低,帶動純電市佔率回升:

對比該價格端車企推出的純電和增程版本車型,純電由於帶電量大,電池成本更高,插混和純電版本的起步價價差都在 1-4 萬元左右,而相反零跑的增程版本和純電版本起步價差僅 0.3-0.6 萬元,甚至 C10 的純電版本起步價相比增程版本更低,純電價格上相比競品車型更有競爭力,形成錯位競爭。

而從銷量回升結果上來看,二季度回升速度最快的車型是零跑 C10 純電,銷量環比回升 162%,帶動整體純電市佔率從今年 2 月低谷 1.7% 回升到 6 月 2.7%,但 C10 純電版本由於單價較低,也拖累了本季度的單車價格。

三、收入端低於市場預期

二季度零跑總收入 53.6 億, 雖然環比回升 54%,但低於市場預期的 59.4 億,主要源於單車價格本季度繼續下行,低於市場預期。

四、經營費用創新高,研發費用高增

在研發上,零跑堅持全域自研,之前自研更注重在電子化上,但 24 年的研發重點在新車型以及智能化的研發上,24 款新車型推出智駕版,將智駕成功下沉到 15-20 萬元價格帶。在銷售上,零跑定位仍偏制造型公司,且採用經銷商爲主,所以制造人員比例佔比最大,銷售人員反而相比 2023 年底有所縮減。

1)研發开支:

研發上,零跑堅持全域自研,公司堅持自主研發智能電動汽車核心系統及電子部件中所有關鍵軟硬件,公司三電核心件以及部分控制器均自產自供,供應鏈垂直整合能力強,當前自研自造部分約佔 BOM 的 60%。

而目前基於 LEAP 3.0 架構上的整車架構通用化率達到 88%,憑借通用化產品,公司 C 平台車型开發周期有望縮短 25%,开發投入有望降低 40%,降本增效明顯。

從公司員工數來看,零跑研發團隊員工數在所有部門裏增長比例最大,相比 2023 年底增長了 31%,達到 3800 多人。

而零跑今年的研發重點集中在了智能化的研發上,零跑正在實施 “端到端大模型” 智駕系統的研發,並將持續加大該方向的人力,算力及設備的投入,海豚君認爲此舉主要是爲了迎战小鵬 MONA 智駕即將下沉到 15 萬元價格帶的競爭。

零跑目前智駕版本最低下沉到了 16 萬元價格帶(24 款 C10/C11/C16 高配智駕版配備高通 8295 芯片和英偉達 ORIN X 雙高端芯片,擁有 254 Tops 算力,智能硬件上還有激光雷達,800 萬像素高清攝像頭等 30 余個傳感器加持),相比同價位車型利用智駕打造差異化競爭力。

而零跑今年在智能化上的加大投入也是爲了強化此競爭力,零跑計劃在 2024 年下半年推出更高階的智駕以及進一步的功能優化,包括开放道路點對點通勤能力,以及停車場記憶泊車等,並計劃在 2025 年內,推出基於端到端智駕大模型的城市智駕功能 (CNAP),今年研發費用上預計持續高增。

2)銷售費用:

零跑二季度銷售費用 4.7 億, 高於市場預期 3.8 億。

更高的銷售費用主要本季度由於 24 款車型交付,廣告及宣傳投放力度有所增加,但銷售費用相比其他新勢力仍然較低,定位上也更偏制造型公司。

而零跑今年的規劃是將渠道總量從去年年底 560 家擴大到今年 800 家,截至 7 月,零跑在國內已經擁有了 665 家門店,有望繼續提升今年下半年的銷量。

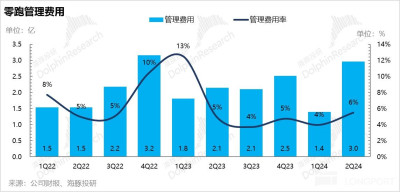

3)管理費用:

本季度管理費用 3 億,相比上季度環比增加 1.6 億,一方面由於本季度期權費用的增加,相比上季度 0.76 億環比增加 0.4 億,另一方面由於行政人員的人數有所增加。

而本季度由於研發費用高增帶動經營費用創新高,以及毛利率不及預期的情況下,雖然銷量有所提高,但經營利潤僅-13 億,相比上季度還有所下滑,大幅低於市場預期-8 億。淨利潤-12 億,同樣低於市場預期-9 億。

五. 零跑預計 2024 下半年預計銷量和毛利率繼續回升

說完了此次財報零跑不及預期的點之後,好在公司給出了三季度銷量較二季度有大幅提升,且預計下半年毛利率會有更好的表現的指引,海豚君也認爲下半年零跑銷量和毛利率繼續回升,利好因素主要在於:

1)車型定位上 800V+ 智駕下沉到 15-20 萬元價格帶,與競品車型形成錯位競爭

零跑車型中定價和毛利率更高的中大型 SUV C16 於 6 月开始交付,而 C16 全域搭載 800V,是車企中首次將 800V 下沉到 16 萬元價格帶,且定位 6 座家庭用 SUV,形成差異化競爭力。

同時 24 款車型新增智駕版本,搭載英偉達 Orin X 芯片(算力 254TOPS)+1 激光雷達,智駕版本起步價最低 16.58 萬(C10 增程版),也是目前智駕硬件同級配置中價格最低車型,與競品車型形成差異化競爭。

而海豚君判斷今年 10-15 萬元價格帶插混預計銷量增長最快,而 15-20 萬元有差異化的純電仍然有繼續滲透機會,預計零跑也將受益於此趨勢(但需要注意來自小鵬 Mona 車型的競爭,同樣也將智駕下沉到 15 萬元級別)。

2)車型結構改善 + 出海的貢獻

零跑車型結構中價位段和毛利最高的 C16 於 6 月开始交付,對上半年車型結構影響不大,預計下半年开始有顯著影響,其中 7 月新增訂單中有 1W+ 訂單來自 C16(上市首月累計大定也突破 1 萬輛),預計 C16 穩態銷量將達到 5000-6000 台,帶動毛利率端的回升。

而出海端今年由於只有一個季度貢獻,零跑預計今年出海銷量將達到 6000-10000 台,出海車型 2024 年以 T03+C10 爲主,出海車型定價更高(但零跑目前主要以成本定價支持零跑國際,大頭利益留在零跑國際,所以出海目前對毛利率端影響不大,主要體現在零跑的投資收益上)。而出海端真正看到銷量的大幅增長零跑定在了 2025 年,預計 2025 年出海車型貢獻 6-10 萬台。

2)以舊換新補貼進一步升級

以舊換新補貼金額在此升級,對於報廢後購买新能源車的補貼從 1 萬元提升到 2 萬元。而報廢的車型約有 13 年車齡,報廢車型用戶對價格會更敏感,會更傾向於補貼車價更低的車型,進一步利好定位在 10-20 萬元的新能源車企(如零跑)。

3)新一輪降本周期預計在下半年體現:

去年四季度,在單車價格下滑的同時零跑毛利率還能創了歷史新高(6.7%),主要由於上一輪降本周期的結果在去年四季度體現,而本輪降本周期預計可以復刻去年四季度的趨勢,將在 2024 年下半年體現。

具體的銷量和毛利率指引海豚君將關注是否會在 2Q 業績會裏披露,請關注海豚君將發布的零跑電話會紀要。

六、零跑中長期股價上行空間仍在於出海貢獻增量

零跑二季度現金及現金等價物(包括受限制現金)爲 165 億,相比今年一季度減少 10 億左右,但本季度經營活動現金流在此轉正,相比上季度環比提升 26 億,預計主要由於毛利率再次轉正,以及銷量增加對上遊的經營佔款也有所增加,而目前在 Stellantis 的注資下,現金安全性仍然比較充足。

零跑 2024 年的銷量目標在 25-30 萬輛,毛利率目標爲 5%-10%,按目前的銷量趨勢來看,銷量目標底部 25 萬輛意味着接下來 5 個月零跑的月平均銷量在 2.8 萬輛左右,但由於今年出海預計貢獻不大(零跑預計出海僅對 24 年銷量貢獻 6000-10000 輛左右),海豚君保守預計 2024 年的銷量在 22-25 萬輛之前。

而目前的股價對應着 24 年 P/S 倍數爲 1.2-1.4 倍,相比一季度業績時的 P/S 倍數 1.8-2 倍有所回調,雖然本季度業績不及預期,預計股價還會有所回調,但下半年預計毛利率和銷量會繼續提升,從今年整體來看,估值仍處於相對合理的水平。

海豚君認爲,零跑股價中長期的上行空間仍在於出海端貢獻的增量,而從零跑的新車周期來看,25 年即將推出的兩款 B 級車:A12 和 A03,車型定位位於 T03 和 C 級車之間,都是主要針對於出海所設計的車型(尤其歐洲,小型車型更受歡迎)。

而零跑與 Stellantis 的合作相比國內車企出海有幾大優勢:

1)利用 Stellantis 的渠道:國內車企出海通常需要在海外當地尋求經銷商合作以銷售產品,而公司可憑借 Stellantis 自有渠道銷售,免去讓利環節,利潤空間更大。

而公司在出海端預計 2024 年底銷售網點 200 家,希望 2025 年擴張至 300-400 家,2026 年底會增加到 500 家。

2)利用 Stellantis 現有的知名度,降低貿易壁壘風險:

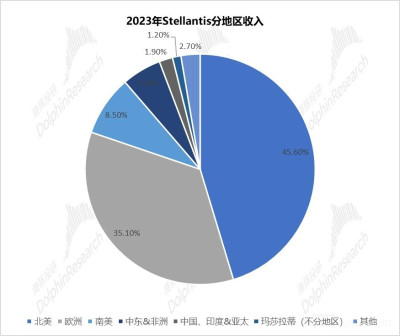

Stellantis 海外知名度高,Stellantis 銷售的優勢領域在歐洲和北美(2023 年佔銷售收入比重爲 80.7%),也是全球除中國外汽車銷售最大的兩個市場,但目前中國車企出口這兩個市場都面臨着巨額的關稅(向美國出口關稅高達 100%,向歐洲出口關稅目前也普遍高達 30%+),中國車企出口受阻,預計從整車出口模式向着海外自建工廠切換。

而零跑可以靈活利用 1)SKD 模式:零跑將零部件出售給零跑國際,由零跑國際利用 Stellantis 海外現有工廠進行組裝生產,2)利用 Stellantis 海外現有工廠生產和組裝;來實現對歐洲和美國的出口,出口阻力相比中國車企大大減少,出口優勢明顯。

也正因此,零跑預計 2025 年出口端將貢獻 6-10 萬台的增量,出口對於銷量貢獻顯著,且 25 年將推出的 “A12” 中型 SUV 應是銷量和利潤的主要貢獻者,更符合海外市場對於小型車的需求。

<此處結束>

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:零跑:收入和毛利雙雙不及預期,能否在出海端扭轉頹勢?

地址:https://www.breakthing.com/post/137112.html