來源 | 東哥解讀電商

作者 | 金珊

跳出“內卷”後,阿裏的變革還需要一段時間才能收獲結果。

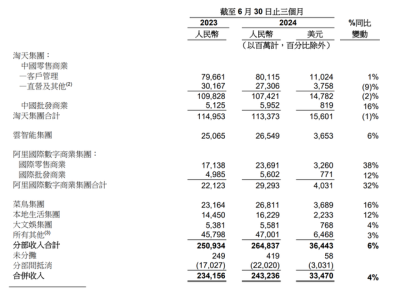

8月15日,阿裏巴巴集團發布了2025財年Q1(日歷年2024年Q2)的業績公告。財報顯示,營收2432.36億元,同比增長4%;非公認會計准則淨利潤爲406.91億元,同比下降9%。

此前市場一致預期營收2474億元,同比增長6%。

投資市場還是給阿裏未來很高的預期。8月16日,港股報收80.1港元,大漲4.84%;美股報收83.18美元,同比大漲4.58%。

具體來看,阿裏巴巴的業績增長主要來自海外的電商業務,國內的淘天集團還處在電商大战後修養生息的階段,增長並不給力。未來阿裏的增長點在哪裏?

淘天短暫修養生息:GMV回暖,但賺錢相對克制

在Q2時期,淘天整體還在加碼618的價格和服務战。這時期的投入也反應在了財報中。淘天集團營收和利潤指標均出現了負增長。

淘天集團收入1133.73億元,同比下滑1%;經調整EBITA爲488.10億元,同比下降1%,主要是由於對用戶體驗以及科技基礎設施的投入增加所致,部分被若幹業務的虧損收窄所抵銷。

淘天集團收入主要包含中國零售商業及中國批發商業兩大板塊。

中國零售商業收入爲1074.21億元,同比下降2%。其中,直營及其他收入爲273.06億元,同比下降9%,主要是由於計劃減少若幹直營業務導致的消費電子和電器品類的銷售額下降所致,部分被食品雜貨的銷售額增加所抵銷。

客戶管理收入(廣告及傭金)同比增長1%,主要由於在线GMV實現高單位數增長,部分被貨幣化率下降所抵銷。貨幣化率的同比下降主要是由於淘天集團內當前變現率較低的新興模式所產生的GMV比例不斷增加所致。

中國批發商業收入爲59.52億元,同比增長16%。增長主要來自提供予付費會員的增值服務收入增加所致。

但是國內電商的GMV保持了高單位數的增長,這和此前機構預測的9%增長率接近,符合市場預期。GMV的增速大於廣告傭金收入,間接說明,Q2淘天本可以賺錢,但爲避免“竭澤而漁”,還是做了讓步,相對克制。

淘天近期正在退出內卷,取消“僅退款”、弱化絕對低價。也預示着接下來,淘天的變現能力會逐步提升。

首先是新的營銷工具“全站推廣”,或許帶動中小商家的投入熱情,爲淘天帶來營收增量。

今年4月,淘寶推出一款新的AI驅動的全平台市場營銷工具全站推廣,具備自動出價、優化目標人群定位和效果廣告牌可視化功能。該新產品旨在提高商家市場營銷投入及改善其市場營銷效率,使用此產品的商家數穩步提升。

通過業績電話會議了解到,“全站推廣”推出後,預計需要 6 到 12 個月的時間,才能形成明顯的效果和增長;阿裏也明確表示,自產品推出起一年時間,廣告傭金增長才會真正與 GMV 增長對齊。

其次是近期宣布的新政策,從9月开始,淘寶和闲魚將引入一項新的收費措施,即對商家實際收到的GMV收取0.6%的技術服務費。

兩項策略未來會成爲淘天業績增長助力。可以預見,或許到明年的Q2淘天的收入才會迎來一波逆轉,漸漸走出低谷。剛走出內卷後的淘天還需要一段時間調養生息。

海外電商狂奔,但東南亞“大亂鬥”未結束

在淘天負增長的狀態下,可以說阿裏整體的增量大頭仰仗海外電商了。

阿裏Q2營收淨增量90.8億元,海外業務貢獻了71.7億元,佔據絕大比例;菜鳥貢獻了36.5億元,菜鳥的增量也主要來自跨境電商的帶動。海外業務成爲阿裏Q2的“MVP”。

具體來看,阿裏國際數字商業集團292.93億元,同比增長32%。經調整EBITA爲虧損37.06億元,2023年同期爲虧損4.20億元,主要是由於對速賣通和Trendyol跨境業務的投入增加所致,部分被Lazada變現率和運營效率提升導致的經營虧損大幅減少所抵銷。

在开疆擴土的時期,虧損也是容易接受的。

國際零售商業收入爲236.91億元,同比增長38%,主要受速賣通Choice訂單增長和變現率提升驅動。國際批發商業收入56.02億元,同比增長12%,主要來自跨境業務相關的增值服務收入增長。

海外電商的一大亮點是今年7月,Lazada 首次實現了單月EBITDA盈利。Lazada整體規模還處於東南亞第二的位置,但後來者虎視眈眈。

墨騰創投最新發布的《2024年東南亞電商報告》顯示,去年東南亞地區的電商平台商品交易總額達到1146億美元,Shopee以48%的市場份額,位列第一;其次是Lazada,佔比16.4%;TikTok和Tokopedia各佔14.2%,排名第三。

報告還顯示,TikTok Shop的GMV從2022年的44億美元增長了近4倍。雖然是因爲地緣政治原因,收購了Tokopedia的部分股份,但兩者合作再疊加TikTok本身的策略,攻勢直逼其他玩家。

在海外高速發展的市場,Lazada等阿裏系電商還無法掉以輕心。

雲智能集團:AI驅動外部客戶增長

阿裏雲業務主要來自當前AI趨勢下,數字化轉型的需求。

雲智能集團收入265.49億元,同比增長6%。

主要受到包括AI相關產品在內的公共雲產品的收入雙位數增長驅動,部分被逐步降低利潤率較低的項目式合約類收入並專注於高質量收入而導致的非公共雲收入下降所抵銷。

阿裏在財報電話會議中透露,從訂單情況來看,外部客戶收入在下半財年實現兩位數增長的趨勢已經非常明確,未來的收入增長中超過一半可能將來自 AI 產品的推動。

外部大趨勢和強烈需求下,阿裏雲的利潤表現也變好,大幅提升。

經調整EBITA爲23.37億元,同比增長155%,主要是由於專注於公共雲採用量而導致產品結構改善和運營效率的提升所致,部分被對客戶和技術的投入增加所抵銷。

菜鳥、本地生活增長,大文娛由盈轉虧

菜鳥集團收入爲268.11億元,同比增長16%,主要由跨境物流履約解決方案收入增長所帶動。經調整EBITA爲6.18億元同比下降30%,主要是由於跨境物流履約解決方案的投入增加,部分被經營效率的提升所抵銷。

本地生活集團收入爲162.29億元,同比增長12%,主要由高德和餓了么訂單增長,以及市場營銷服務收入增長所帶動。經調整EBITA爲虧損3.86億元,去年同期爲虧損19.82億元,主要是由於運營效率改善和規模擴大所致。

大文娛集團收入爲55.81億元,同比增長4%。經調整EBITA爲虧損1.03億元,去年同期爲盈利63百萬元。

整體利潤在行業競爭中下滑

同時對於本地生活等業務,阿裏也爭取減少虧損,保利潤爲主。

阿裏在業績電話會議中也明確表示,“在未來 1 到 2 年內,除了服務核心業務的淘寶和天貓,我們預計其他目前仍在虧損的業務板塊將通過提高效率和變現能力,逐步減少虧損並實現盈虧平衡,最終走向規模化的盈利。”例如,在本地服務以及高德地圖業務中提升單位經濟效益。

營業成本爲1461.06億元,佔收入比例60.1%,去年同期爲60.8%。產品开發費用爲133.73億元,佔收入比例5.5%,去年同期爲4.5%。銷售和市場費用爲326.96億元,佔收入比例13.4%,去年同期爲11.6%。一般及行政費用爲132.8億元,佔收入比例5.5%,去年同期爲3.1%。經營利潤爲359.89億元,同比下降15%或65.01億元。

經調整EBITA同比下降1%至450.35億元。

歸屬於普通股股東的淨利潤爲242.69億元,淨利潤240.22億元,同比下降27%。非公認會計准則淨利潤爲406.91億元,同比下降9%。

經營活動產生的現金流量淨額爲336.36億元,同比下降26%。自由現金流爲173.72億元,同比下降56%。

截至2024年6月30日,阿裏巴巴員工總數爲198,162人,截至2024年3月31日爲204,891人。

剛剛調轉方向的阿裏,需要一段時間走出陣痛期。

參考資料:

1.阿裏巴巴2025財年Q1業績公告

2.財報電話會議記錄:阿裏:淘天何時能好轉,小弟何時能盈利

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:阿裏巴巴2025Q1:克制的淘天,“挑大梁”的海外業務

地址:https://www.breakthing.com/post/137330.html