這二天,與低迷的A股市場形成對比的,是海外市場的劇烈波動。

英偉達本周的股價單日下跌超過9%

做爲一個超3萬億美元,一支股票的市值就超過德國所有股票市值加總的超級股,這種大幅度的波動,就象大象在蹦極

一根大麻繩上下遊的公司股價也隨之出現劇烈的波動。

我覺得,英偉達這波的下跌,確實有點過份,但不足以說明目前美股轉熊。

首先是幅度還不夠,本月,標普500指數的下跌僅2.27%,與今年16%的漲幅相比,要說2.27%抹殺16%的上漲,有點過早。

其次,這些超級股的業績也不算差的,

你拿這些業績和全球那些上市公司的龍頭股比一下看看,是不是還是比較刺眼的?

去掉特斯拉,你說上述這個業績的增長,可以證明這些股票要進入熊市,可能自己也難說服自己。

那爲什么,這些股票的價格還要出現下跌呢?

我覺得可能是一種心理吧!

你看男朋友今天回家把家務都做了,特別乖,就會覺得他可能有事,或者出軌了,你覺得一支股票價格漲得多了,覺得它應該是虛胖,有泡沫了。

從漲幅看來,今年這些巨頭,除了英偉達,與去年相比,也並不高。

所以你還怕什么呢?

市場就是象當年趙光義進宮見了趙匡胤,然後第二天趙匡胤死了,就覺得光義殺了大哥,叫斧光燭影。

聯想起來,有三個事情:

一、巴菲特拋出了一半蘋果倉位:現金到了歷史最高,老狐狸突然回洞了,門口的小白兔都不捉,肯定要刮大風了。

二、對衝基金:確實最近二個月一直在拋出科技股,买入黃金ETF,進行一些避險操作

三、美國經濟數據:從隔夜的貿易逆差出現大幅上漲,到勞動力市場出現衰退的跡象,說明美國經濟可能有點“”跡象 。

但是不是真有實質性的幾個連續數據,來證明美國經濟出現問題呢?現在沒有看到,反而美國2季度GDP超預期,增長至3%;反而美元指數,在降息的利空中,反彈到101

我們不回避這個問題:

前面可能有風險,但是從數據路徑上看,斧光燭影可能性大一些,良性回調可能性大一點,標普500指數今年漲了16%;納斯達克指數漲了13%

要知道,去年標普指數漲了23%;納指漲了43%

按姚明的女兒一般不會超過姚明,而潘長江的兒子,一般不會低於潘長江的“回歸”定律猜想。

似乎心理上,有一種希望股價出現回調的預期。

如果,你是短线交易者,可以在10月的時候,進行交易操作,因爲:

一、9月降息的利好會慢慢發酵,餃子蒸好了,才下醋,這是合理的策略。

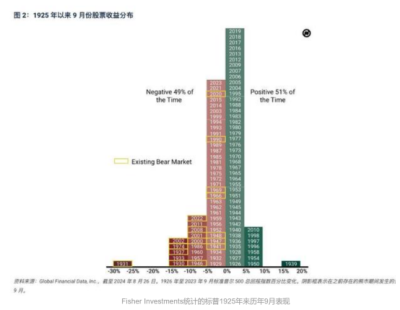

二、美國1928年至今的規律顯示:9月下半年月是一年最喪的時間段,標普和納指的平均下跌幅度最多。

如果你覺得1928年太久,那在過去四年、即2020年到2023年的9月,標普至少月跌近4%,分別跌4.87%、9.34%、4.76%、3.92%,納斯達克100指數分別跌5.07%、10.6%、5.73%和5.72%,也就是至少跌超5%,這種過往表現可能會提醒投資者,接下來也有可能天要下雨。

天有四季,人有大姨媽,美股也有自己的節奏,你等它最低谷過去了,再去斬它一刀是可以的。

如果,你是長线交易者,那就繼續安之若素。

股票的高收益,背後必然是高波動,欲戴王冠,必承其重,不要用做定期存款的心態,面對美股,想娶範冰冰,又不想掏錢买個假的LV包,這個生意要做成了,可能只能在夢裏。

再說,美股的牛長熊短,拿在手上也不會燙手,只要不是基本面出現大問題,下跌的時間遠小於上漲的時間。

自 1929 年开始,美國股市一共經歷了 25 次熊市和 25 次牛市。美國熊市平均持續 10 個月,牛市持續時間更長平均約爲 32 個月,牛市持續時間是熊市的 3.2 倍,呈現明顯的牛長熊短特徵。

熊市時,標普 500 的平均跌幅爲 35.4%,牛市時,標普 500 的平均漲幅 106.9%,呈漲多跌少特徵。

最近,9月的降息,目前對50個基點的降息預期已由38%上升到45%,根據我在如廁時掐指一算的結果,接下來可能會有進一步的上升。

當我們看到美國經濟下滑,導致英偉達等股價下跌時。

你或許更應該看到:

美國經濟下滑,導致美元降息幅度加大,而利好美股。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美股會崩嗎?

地址:https://www.breakthing.com/post/139688.html