文/每日財報 匯水

券業“航母”真的要來了。

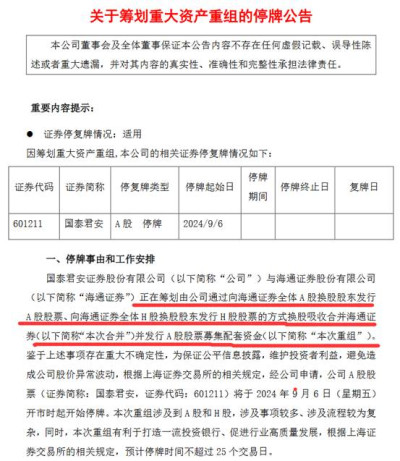

9月5日晚,國泰君安公告、海通證券同日發布公告,擬籌劃重大資產重組。股票9月6日其停牌,預計停牌時間不超過25個交易日。

來源:國泰君安公告

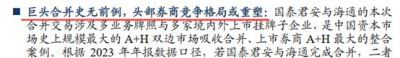

這是新“國九條”實施以來,首次頭部券商合並重組。從規模上看,這將是中國資本證券歷史上最大的A+H雙邊市場吸收合並,涉及多業務牌照與多家境內外上市掛牌子企業,新公司或成爲超過中信證券的最大內資券商。

該事件極有可能引發市場連鎖反應,甚至對整個中國金融業格局進行一次重塑。東吳證券在研報中更是將此次事件稱爲“巨頭合並史無前例”。

來源:東吳證券研報

在市場的壓力下,常常會出現行業格局發生變化。近年來中小券商股權更替、甚至實控人更換的情況時有發生。但頭部券商的合並就顯得尤爲引人注目。

海通證券在輝煌的時候,也是“券商一哥”中信證券的競爭對手,爲何如今爲何到了被國泰君安合並的地步?二者的合並會造成哪些影響?券商之間合並是否已成市場趨勢?

海通爲什么會被吸收合並?

實際上,海通證券正值多事之秋。

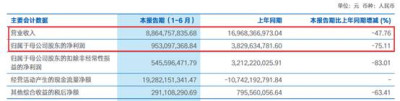

8月29日晚,海通證券公布2024年半年度報告,公司主要業務條线營收全面下滑。

報告期內,公司實現營業收入88.65億元,同比下降47.76%;淨利潤9.53億元,同比下降75.11%。此前2023年公司淨利潤浮虧3.11億元,同比大幅下滑105.99%,是公司本世紀以來首次出現淨利潤虧損的情況。

來源:海通半年報

由於投資銀行業務、經紀業務手續費淨收入減少,海通證券手續費及傭金淨收入爲35.04億元,同比降29.07%。其中,投資銀行業務手續費淨收入降幅高達56.17%。

報告期內,海通證券股權融資承銷金額由去年同期的263.37億元大幅縮水至26.39億元;再融資發行金額僅有3億元,而去年同期爲66.31億元。

具體到各業務條线營收來看,降幅最大爲自營收入(交易及機構)同比減少98.57%。

此外,數據顯示,上半年海通證券累計計提資產減值約8.86億元,去年全年計提資產減值規模約爲31.34億元。

經了解,海通證券境外子公司海通國際2022年發生的“暴雷”事件或是導致此次吸收合並事件的另一個誘因。

海通國際在過去幾年中豪賭美元地產債損失慘重。2022年和2023年兩年合計虧損超過140億港元。其中包括頻繁暴雷的中資地產美元債,以及股票和股權投資等方面的虧損。

海通證券曾試圖挽救海通國際,投入超過20億港元參與其發債和“10供3”供股融資(現有股東按持股比例認購新股)。然而,造成虧損的因素並未得到根本性改善,2023年海通國際巨額虧損81.56億港元。

2024年1月,海通國際從港交所退市。在其私有化的過程中海通證券注資10億美元。然而,海通國際的麻煩還未結束,2024年扭虧之路依然充滿挑战,並且境外的貸款和債務也需要持續支付利息等成本。

在4月12日舉行的海通證券2023年度業績說明會上,總經理李軍談到海通國際時表示,將將持續加強集團化管控,促進海通國際恢復自身良性循環發展能力,提升盈利水平。意味着海通國際未來或仍需海通證券繼續輸血。

然而,麻煩還不止於此。海通證券的投行業務部門今年多次受到罰單,還有多名高管被查。8月28日,中央紀委國家監委網站發布消息,海通證券原原副總經理姜誠君接受紀律審查和監察調查。資料顯示,姜誠君長期負責投行業務的管理。

來源:紀監委網站

此外,9月4日,深交所發布三份監管函,直指IPO在審的賽克賽斯生物科技股份有限公司IPO項目存在多項違規,作爲保薦機構的海通證券被書面警示。

兩大券商合並將會帶來什么?

國泰君安和海通證券總部均設在上海,都是國內歷史最悠久且規模最大的綜合性證券公司之一,見證並參與了中國資本市場發展的各個階段與周期。

如今,這兩家公司的合並,將會打造出一家怎樣規模的券商呢?

如果將兩家券商2024年上半年的財務數據簡單相加,就會發現:在總資產方面,兩家券商合計爲1.62萬億元,已然超過中信證券的1.5萬億元;在淨資產方面,兩家券商的總和爲3311億元,同樣超越中信證券的2793億元,穩居行業之首。在營收方面,兩家券商的總營收爲259.35億元,與排名第一的中信證券301.83億元的差距也在逐步縮小。

二者整合後,多項業務數據將躍居行業第一。根據《財經》測算,合並後經紀業務收入爲84.84億元,投行收入20.20億元,其他業務收入119.91億元,均位於行業首位。資管收入33.57億元位於行業第二。

這一系列數據清晰地展示了整合帶來的強大競爭力。下一步,此次合並能實現"1+1>2"嗎?

業務方面,兩家公司的互補性較爲明顯。國泰君安在投資銀行領域處於行業的領先地位,尤其在股權融資方面展現出明顯優勢;而海通證券在固定收益和資產管理等領域具有較強的實力。合並後有望打造一個全面且高效的金融服務平台,滿足客戶多樣化的需求。

客戶方面,國泰君安的客戶中大型國有企業和優質民營企業較多;海通證券有豐富的服務中小企業的經驗。合並後將形成更加多元化的客戶結構,有利於深入挖掘客戶需求,提升整體服務能力。

與此同時,通過整合這兩家公司的優勢人才,公司將擁有更強的創新能力和執行力;在整合重復的後台系統和優化分支機構的網點布局之後,將大幅降低運營成本,帶來可觀的節約。

當然,在合並中也面臨各種挑战。如何打造出一個新的統一文化,妥善解決業務重疊的部分,保證合並後的運營效率。

還有一個最大的問題,人員如何安置。上半年多家券商處於縮編狀態,例如,中信證券、國信證券的裁員人數超過700人,中信建投的減員規模也超過600人。根據半年報數據,兩家券商合並後員工總人數將達到28108人。如果要進行縮減,高管的去留、中層的調整以及基層的優化,任何一個環節處理不好都可能導致復雜的後果。

如此大規模的合並,無疑會引起監管部門的高度關注。在市場效率與金融安全之間尋找平衡,監管部門將面臨重大考驗。

券商並購正在成爲潮流

證券行業之所以呈現出整合新趨勢,原因也是多方面的。政策方面,監管層針對“培育一流投資銀行和投資機構”頻繁發聲。

2023年10月底召开的中央金融工作會議提出要“加快建設金融強國”“培育一流投資銀行和投資機構”“支持國有大型金融機構做優做強”。

2024年3月,證監會也集中出台相關配套政策文件,明確“到2035年形成2至3家具備國際競爭力與市場引領力的投資銀行和投資機構”的目標。

來源:證監會網站

2024年4月,新“國九條”對證券基金機構提出“支持頭部機構通過並購重組、組織創新等方式提升核心競爭力,鼓勵中小機構差異化發展、特色化經營。”

供給方面,近年來券商經營不景氣,行業競爭愈發激烈,也促使券商尋求通過並購整合來提升競爭力。根據中證協數據顯示,自2022年起,我國證券行業營收和利潤規模均呈出現下滑趨勢,2024年上半年這一趨勢在仍在延續。

數據顯示,2024年上半年,43家上市券商合計實現營業收入2350.23億元,同比下降12.69%;歸母淨利潤666.48億元,同比下降21.92%。其中有32家同時面臨營收和淨利潤“雙降”,佔比超過70%。

與在資本、人才和管理機制等方面具有優勢的大券商相比,中小券商由於缺少進一步發展的的資金和資源,面臨更大的生存壓力,不得不尋求新的“突圍”方式。海通證券這樣的“大塊頭”都在積極尋求合並。中小券商對於並購的需求更爲迫切。

需求方面,隨着中國資本市場的進一步开放,外資券商正在加快布局。高盛、瑞銀等國際投行巨頭紛紛加大在華投資力度。而國內券商的規模尚難以與這些海外頭部投行相抗衡,通過並購重組來擴大規模,成爲提升國際競爭力的有效途徑。

此次合並將對中國資本市場的國際化進程產生深遠的影響,合並後新公司將在資本實力和業務能力上更具競爭力,能夠更有效地參與國際市場的競爭。

實際上,今年以來,證券行業並購步伐明顯加快。9月3日,江蘇省國資委批復國聯證券與民生證券295億元並購案的相關事宜。

9月4日晚,國信證券公布公告,其擬通過發行A股股份的方式向深圳資本、鯤鵬投資等7名交易對方購买其合計持有的萬和證券96.08%股份。

在同一天,國聯證券發布公告,其審議通過關於國聯證券收購民生證券等相關議案。

除上述3起外,還發生了“浙商證券+國都證券”、“西部證券+國融證券”、“平安證券+方正證券”、“太平洋證券+華創證券”4起並購案例。

在此次合並事件中,國泰君安扮演了“白衣騎士”。而兩大券商的強強聯手,無疑會將券商並購這一趨勢推向一個高潮。$國泰君安(HK|02611)$ $國泰君安(SH601211)$ $海通證券(SH600837)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:證券界1.68萬億“超級航母”來了!能挑战中信證券頭部位置?

地址:https://www.breakthing.com/post/140060.html