1、科技大廠都愛放貸

放貸,自古以來都是好生意。

央行副行長陳雨露說,P2P(即互聯網點對點借貸)平台已全部清零。不過,網絡貸款的風潮並沒有停止的跡象,互聯網公司針對用戶的網絡小額貸款等新型借貸方式反而越來越深入網絡的各個角落。如今只要打开APP,點外賣、打車、追劇、刷微博,各種互聯網公司都會提醒你,有10萬、20萬額度快拿去花。

互聯網的特性,爲放貸生意創造了更大的便利性。

中國的互聯網巨頭雖然主營業務各不相同,但都不約而同地在做同一件事情——利用自己掌握的用戶大數據進行互聯網貸款業務。

現在還有尚未涉足“放貸”業務的互聯網企業嗎?貌似沒有。

不完全統計,目前幾乎所有的互聯網企業,都在开展放貸業務或者助貸業務,如阿裏、京東、百度、騰訊、360、滴滴出行、攜程、去哪兒、今日頭條(字節跳動)、餓了么、美團、微博......

就連濃眉大眼的華爲,也提供“雲閃貸”助貸服務。

2、爲什么大廠都愛放貸

網絡貸款公司以低利息、秒到账爲噱頭吸引用戶,在其網頁或APP內宣傳日利率0.05%甚至更低,以誘導消費者低利率貸款,但實際利率遠高於此,甚至成爲高利貸。

消費者往往不查看電子版貸款合同,也缺乏基本的金融常識,對自己貸款的實際利率沒有概念。

比如最常見的“日息萬分之五”,借款1萬元,1天利息只需5元錢,聽起來非常便宜。但是實際上的年化利率,就是18%,也就是1年1800元的利息。

目前最流行的是“分期放貸”“分期消費”“分期信用卡”,這種借貸業務表面上會給出一個很低的年化利率,比如5%。但是實際上,放貸機構是在所有期數裏,都按照借貸總額來收取利息,雖然消費者隨着每月的還款,欠款已經越來越少,但是哪怕最後一個月,依然是按照全額借款總數的利息來繳納。

總體而言,網絡借貸的對象主要是難以在銀行獲得貸款的人群,所以其收益利潤遠大於銀行類金融機構。

比銀行還賺錢的業務,誰不想做呢。

3、資金擴充正當時

在當前的新形勢下,互聯網大廠的傳統主業遭遇發展瓶頸,开拓第二战場助力消費非常有必要。

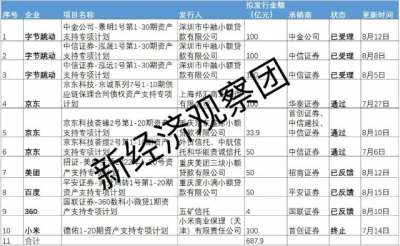

據《新經濟觀察團》不完全統計,僅近一個月來,字節跳動、京東、美團、百度、360旗下小貸、保理等公司發行的ABS項目獲得上交所或深交所的受理、反饋及通過,從發行量上來看,六家公司合計涉及10單ABS ,總金額687.9億元,其中字節跳動以3單、300億拔得頭籌,京東科技則以3單、183.9億元位列第二。

ABS債券是指資本資產債券,是一種新型債券。這種債券是以融資項目所擁有的資產爲基礎,以項目可能的收益爲擔保,在資本市場上發行債券的一種融資方式。狹義的ABS包括房屋資產抵押貸款、設備租賃、信用卡貸款、消費貸款等爲標的資產的證券化產品。

與傳統債券相比,ABS債券具有許多獨特的優勢。其中最大的一點是,ABS債券可以在國際市場上向籌集資金發行,債券利率相對較低,可以大大降低融資成本。

公开信息顯示,7月份至今,京東科技旗下公司就發行了三單ABS,金額共183.9億元。

並且,京東科技的三單ABS請求,已經分別於7月6日、7月27日、8月10日獲得了審批通過。

字節跳動旗下深圳市中融小額貸款有限公司(簡稱“中融小貸”)擬發行300億元ABS,目前也已獲受理。

根據工商資料,中融小貸法人代表爲丁博尋,注冊資本90億元,實繳資本50億元,唯一股東爲深圳今日頭條科技有限公司。

目前,字節跳動的主要信貸產品爲放心借和抖音月付,資金方除中融小貸之外,還包括平安銀行、華夏銀行、新展銀行等。

此外,還有其他互聯網大廠的ABS發行請求狀態爲“已反饋”。

尾聲:

網絡借貸在使用時非常便利,已經逐漸成爲年輕人重要的消費方式之一。

但是,“超前消費”和“償還風險”之間,還有很深的信息鴻溝需要填補,這不僅僅是大數據和人工智能等算法問題,還涉及到社會道德和法律法規。

你,使用過網絡借款嗎?

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:互聯網大廠借錢放貸,京東拿下180億,字節跳動300億已受理

地址:https://www.breakthing.com/post/14060.html