國內的通脹上升,主要受到豬肉和蔬菜價格上升的推動,不是貨幣超發和需求過熱產生的,並不具有螺旋上升的基礎,貨幣政策也就可以更加側重於穩增長。

廖宗魁 /文

全球正在遭受一場40年難遇的高通脹侵襲,歐美央行爲此焦頭爛額,中國能否避免高通脹陷阱呢?

美國通脹已經超過9%,創下近40年以來的新高。目前主要的發達國家的通脹水平都在6%以上,而一些新興市場國家的物價漲得更快,比如巴西CPI漲幅超11%,俄羅斯通脹達17%,像土耳其和阿根廷的通脹水平更是分別高達79%和64%。

近幾個月,國內的CPI也有所上升,7月CPI同比上漲2.7%,比2月份的低點已經上升了1.8個百分點。而且市場普遍預計,未來一段時間,CPI還會繼續攀升,突破3%將是大概率事件。

國內的通脹上升與全球高通脹同時出現,是不是受到了“傳染”?由於6、7月中國經濟剛剛從疫情衝擊中恢復過來,如果通脹大幅上升,恐怕會對病後初愈的經濟造成負面的影響。

國內CPI的上升與全球高通脹背後的成因有巨大差異,決定了後續通脹的走勢,以及政策應對的方式都會不一樣。

歐美央行的貨幣超發是全球高通脹的禍首,自然就需要加大貨幣政策的緊縮來應對,今年以來美聯儲已經累計加息了225個基點。而國內的通脹上升,主要受到豬肉和蔬菜價格上升的推動,並不是貨幣超發和需求過熱產生的,那么國內通脹就不具有螺旋上升的基礎,貨幣政策也就可以更加側重於穩增長。

豬周期的影響

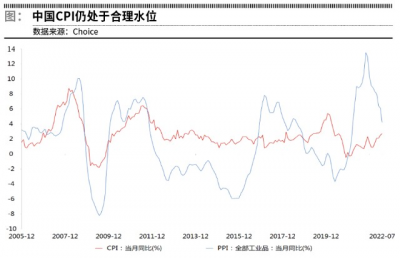

首先需要捋清的一個事實是,雖然國內CPI近期有所上升,但與歐美面臨的高通脹不同,中國目前的通脹仍處於合理水位。

歐美通脹的長期目標一般是2%,可如今它們的通脹都已經達到8%-9%以上,遠遠超出了目標。中國通脹的長期目標一般是3%,如今CPI也只有2.5%,並不存在類似於歐美那樣的高通脹威脅。

接下來,必須弄清楚通脹的成因,才能對症下藥。通常可以把通脹分爲需求拉動型、成本推動型和結構性通脹。

需求拉動型通脹是指總需求過度的膨脹所引起的通貨膨脹,通常伴隨着經濟過熱,或者貨幣超發,也被概括爲“過多的錢追逐過少的商品”。

成本推動型通脹是指在沒有超額需求的情況下由於供給方面成本的提高所引起的一般價格水平持續和顯著的上漲。比如工資由於供給方面的原因而上漲,原材料成本上漲等。

結構性通脹是指某些部門的供需發生錯配,造成部分產品的價格上漲的現象。

本輪歐美的高通脹,既有成本推動型的特徵,也有需求拉動型的特點。因爲疫情和俄烏衝突在供給方面推升了物價,而政策的刺激和貨幣超發從需求上推動通脹的上升。

縱觀最近十多年國內的通脹周期,大致出現過三輪的高通脹,要么是受到需求過熱的推動,要么是受豬周期的影響。它們分別是2006-2007年的高增長期、2010-2011年“四萬億”刺激期和2019年豬價飆升期。

2006-2007年的高通脹主要源自經濟的持續高增長。借助加入世貿的東風,憑借人口紅利和改革开放,這幾年中國經濟維持了超高的經濟增長,2006年和2007年GDP增速分別達12.7%和14.2%,甚至已經有些過熱了。同期的CPI增速也從1%附近快速攀升至8%以上,高通脹與需求旺盛密切相關。當時,爲了遏制通脹,貨幣政策從2007年开始明顯收緊,加息和上調存款准備金率雙管齊下。

2010-2011年的高通脹主要源於2008年全球金融危機後的“四萬億”刺激政策。面對2008年全球大衰退,中國在2008年年底推出了強大的“四萬億”刺激政策,經濟短期內快速拉升,GDP增速從2008年一季度的6.4%快速回升到2010年一季度的12.2%,10%以上的增速一直維持至2011年。過於寬松的宏觀政策,自然也帶來了通脹的上升,同期CPI增速從2009年初的-1.6%持續攀升至2011年下半年的6%以上。2010年下半年至2011年,貨幣政策开始逐步收緊來應對通脹的上升。

2019年的高通脹與上述的兩輪有明顯的不同,是由純粹的豬價飆升導致。受到非洲豬瘟的影響,豬肉價格(22個省市平均價格)不到一年時間,就從19元/公斤,飆升至56元/公斤,這遠遠高於以往豬周期30元/公斤左右的高點。在豬肉價格上漲的推動下,CPI從2019年2月的1.5%快速上升至2020年2月的5.4%。由於這一輪通脹的攀升與經濟需求關系不大,貨幣政策並未對此做出明顯的反應。

相比之下,近期CPI的上升更多是豬周期的影響。國家統計局城市司高級統計師董莉娟指出,“受豬肉、鮮菜等食品價格上漲及季節性因素影響,CPI環比由平轉漲,同比漲幅略有擴大。” 在7月份的CPI中,食品煙酒類價格同比上漲4.7%,影響CPI上漲約1.28個百分點。食品中,鮮果價格上漲16.9%,影響CPI上漲約0.30個百分點;鮮菜價格上漲12.9%,影響CPI上漲約0.24個百分點;豬肉價格上漲20.2%,影響CPI上漲約0.27個百分點。

中信證券認爲,雖然未來1-2個月豬肉價格仍有上漲壓力,但本輪豬價上漲的節奏或偏溫和。主要原因有:一是本輪生豬產能去化不足,低於以往數輪豬周期中產能去化的平均水平;二是前期壓欄惜售的情況逐步緩解;三是4-5月新生仔豬數量明顯提升,將在9-10月形成出欄量,進一步拉高豬肉供給;四是發改委已經提前做好凍豬肉的拋儲工作。

面對需求推升的高通脹,宏觀政策必須收緊來抑制需求,從而達到打壓通脹的目的,正如2006-2007年和2010-2011年那樣。如果高通脹是由豬價飆升所致,受需求影響的非食品CPI仍較爲平穩,則只是屬於結構性通脹,通脹上升就很難具有持續性,那么宏觀政策就不會因CPI上升而收緊,正如2019年的故事。

華創證券認爲,對於通脹,央行的定性尚未明確表露。無論定性是輸入性、暫時性還是供給性,只要不是需求性,通脹就不是貨幣政策可以解決的問題,意味着收緊的風險可以排除。

輸入性通脹在下降

市場對全球高通脹的擔憂,一個重要的原因就是怕它“傳染”到國內,形成輸入性通脹。在2021年下半年和2022年年初,確實存在不小的輸入性通脹的壓力。但隨着歐美主要央行紛紛加快緊縮步伐,全球經濟开始下滑,大宗商品價格有所退潮,輸入性通脹的壓力在下降。

PPI已經從2021年10月13.5%的高點,下降到了2022年7月份的4.2%。從環比看,7月PPI由上月持平轉爲下降1.3%。原油、有色金屬等國際大宗商品價格回落帶動國內相關行業價格下降,其中化學原料和化學制品制造業價格下降2.1%,石油煤炭及其他燃料加工業價格下降2.0%,石油和天然氣开採業價格下降1.3%;有色金屬冶煉和壓延加工業價格下降6.0%。

6月以來,原油價格大幅回落,美油價格從118美元/桶已經跌至目前不到90美元/桶。國內主要大宗商品價格也在回落,比如螺紋鋼期貨價格從前期5190元/噸的高點最低下探到了3588元/噸,累計跌幅近30%。

此外,由於人民幣保持相對強勢,也有利於減輕輸入性通脹帶來的衝擊。輸入性通脹主要來自進口商品價格的上升,由於這些商品大多以美元計價,如果人民幣能保持相對堅挺,則能夠變相的抵消一部分進口商品價格上升的影響。

受美聯儲快速大幅加息的影響,美元大幅升值,美元指數一度突破109,今年以來上漲約11.2%。非美貨幣紛紛出現較大幅度貶值,歐元兌美元逼近平價,日元年內貶值超17%,相比較而言,離岸人民幣匯率年內僅貶值6%。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:中美通脹的差異

地址:https://www.breakthing.com/post/14112.html