包裹量達62億件,市場份額提升2個點到23.0%

價格穩定及成本效益推動調整後淨利潤增長38.2%至人民幣18億元

中國行業領先且快速成長的快遞公司中通快遞(开曼)有限公司(紐交所代碼:ZTO及香港聯交所代號:2057)(“中通”或“本公司”)今天公布其截至2022 年6 月30日止第二季度的未經審計財務業績[1]。盡管受到新冠疫情的不利影響,但本公司在維持優質的服務及客戶滿意度的同時,仍實現7.5%的包裹量增長,並將市場份額擴大2個百分點至23%。調整後淨利潤[3]增長38.2%至人民幣1,758.7百萬元。經營活動產生的現金流爲人民幣3,780.8百萬元。

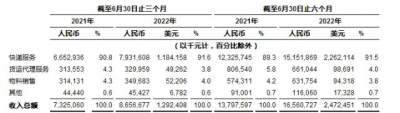

2022年第二季度財務摘要

收入爲人民幣8,656.7 百萬元(1,292.4 百萬美元),較2021 年同期的人民幣7,325.1 百萬元增長18.2%。

毛利爲人民幣2,202.8 百萬元(328.9 百萬美元),較2021 年同期的人民幣1,673.6 百萬元增長31.6%。

淨利潤爲人民幣1,758.7 百萬元(262.6 百萬美元),較2021 年同期的人民幣1,272.2百萬元增長38.2%。

調整後息稅折攤前收益[2]爲人民幣2,892.0百萬元(431.8百萬美元),較2021 年同期的人民幣2,125.7 百萬元增長36.0%。

調整後淨利潤爲人民幣1,758.7 百萬元(262.6 百萬美元),較2021 年同期的人民幣1,272.2 百萬元增長38.2%。

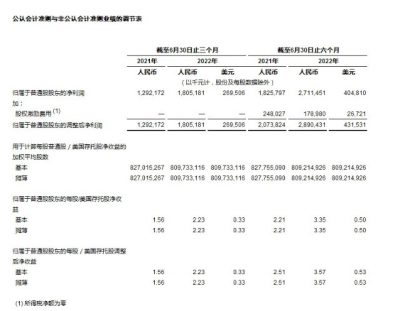

基本及攤薄每股美國存托股(「美國存托股」[4])收益爲人民幣2.23 元(0.33美元),較2021 年同期的人民幣1.56 元增長42.9%。

歸屬於普通股股東的調整後基本及攤薄每股美國存托股收益[5]爲人民幣2.23元(0.33 美元),較2021 年同期的人民幣1.56元增長42.9%。

經營活動產生的現金流淨額爲人民幣3,780.8 百萬元(564.5 百萬美元),而2021 年同期爲人民幣1,932.4 百萬元。

2022年第二季度經營摘要

包裹量爲62.03億件,較2021年同期的57.72億件增長7.5%。

截至2022年6月30日,攬件派件網點數量爲30,900余個。

截至2022年6月30日,直接網絡合作夥伴數量爲5,800余個。

截至2022年6月30日,自有幹线車輛數量爲約11,000輛。

截至2022年6月30日,約11,000輛自有車輛中有9,250余輛爲車長15至17米的高運力車型,而截至2022年3月31日爲約9,200輛。

截至2022年6月30日,分揀中心間幹线運輸路线爲約3,700條,而截至2022年3月31日爲3,650余條。

截至2022年6月30日,分揀中心的數量爲98個,其中87個由本公司運營,11個由本公司網絡合作夥伴運營。

(1) 隨附本盈利發布之投資者關系簡報,請見http://zto.investorroom.com。

(2) 調整後息稅折攤前收益爲非公認會計准則財務指標,其定義爲不包括折舊、攤銷、利息开支及所得稅費用的淨利潤,並經進一步調整以剔除股權激勵費用以及非經常性項目(如處置股權投資及附屬公司的收益)。管理層旨在通過該指標更好地反映實際業務運營。

(3) 調整後淨利潤爲非公認會計准則財務指標,其定義爲不包括股權激勵費用及非經常性項目(如處置股權投資及附屬公司的收益)和相關稅務影響的淨利潤。管理層旨在通過該指標更好地反映實際業務運營。

(4) 每一股美國存托股代表一股A類普通股。

(5) 歸屬於普通股股東的調整後基本及攤薄每股美國存托股收益爲非公認會計准則財務指標。其定義爲歸屬於普通股股東的調整後淨利潤分別除以基本及攤薄美國存托股的加權平均數。

中通快遞集團創始人、董事長兼首席執行官賴梅松先生表示,“盡管上半年疫情反復以及宏觀經濟存在不確定性,中通的業務量和利潤仍增長強勁。包裹量達到62億件,市場份額增長2.0個點到23.0%。在保持優秀的服務質量和顧客滿意度的同時,調整後淨利潤增長38.2%至人民幣18億元。作爲首批復工復產的快遞企業,中通充分把握增長勢頭,通過利用自身強大的基礎設施和產能優勢加速業務量增長。我們的降本舉措持續取得成效,標准化運營和數智化管控使得我們不斷優化全鏈路的經濟效益。”

賴先生補充道,“盡管市場短期內仍存在挑战,但快遞業潛力大、韌性足的特徵沒有改變。隨着疫情防控常態化,我們在關注經營質量和盈利水平的同時將繼續發揮核心競爭優勢。我們過去的成績得益於中心和中心之間的鏈接做得好,未來我們將逐漸減少快件分撥次數,加速末端建設以降低運營成本、提升服務,進一步增強客戶粘性。我們將繼續擴大市場份額的領先優勢,提升轉運平台的運營效益,這對於我們實現可持續的盈利和增長至關重要。”

中通快遞集團首席財務官顏惠萍女士表示,“隨着價格競爭放緩,我們的核心快遞業務單票價格同比增長10.5%即13分。我們持續發揮運營效益,弱化勞動力成本和燃油價格上漲帶來的負面影響。公司繼續保持高效健康的成本結構,管理費用佔收入的比重同比下降0.1個點到5.3%。經營性現金流增長95.7%至38億元。資本开支爲15億元,我們會根據需求適當調整投資計劃和節奏。”

顏女士補充道,“多年來,行業規模巨幅增長,但也經歷了較長時間的價格下行。中通在本季度進一步扭轉這一趨勢。業務量增速高於行業增速9個點,淨利潤38.2%的增速比業務量增速快四倍。接下來,我們將專注自身,繼續擴大市場份額、提升盈利能力,同時支持和賦能網絡合作夥伴以改善其盈利質量,這將從根本上保障我們全網未來多年的可持續發展。”

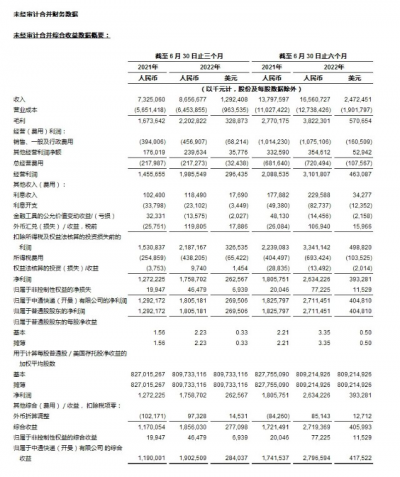

2022年第二季度未審計財務業績

收入總額爲人民幣 8,656.7百萬元(1,292.4 百萬美元),較 2021 年同期的人民幣 7,325.1 百萬元增長 18.2%。核心快遞服務收入較 2021 年同期增長 18.8%,該增長是由於包裹量同比增長 7.5%及單票價格增長 10.5%的綜合影響所致。貨運代理服務收入較 2021 年同期增長5.2%,是由於疫情之後跨境電商需求和定價逐漸趨於常態化所致。物料銷售收入主要包括電子面單打印所需的熱敏紙銷售收入,同比增長 11.3%。其他收入主要由金融貸款業務組成。

營業成本總額爲人民幣6,453.9 百萬元(963.5百萬美元),較去年同期的人民幣5,651.4百萬元增長14.2%。

幹线運輸成本爲人民幣3,029.9百萬元(452.4 百萬美元),較去年同期的人民幣2,763.3百萬元增長9.6%。單位運輸成本增長2.0%,是由於柴油價格飆升及新冠疫情再度爆發期間包裹量下降抵消了高運力牽引車的使用增加、路线規劃改善使得裝載率提高所帶來的運輸效率持續提升所致。我們自有運營的高運力車輛較去年同期增加約1,100 輛。

分揀中心運營成本爲人民幣1,891.4 百萬元(282.4 百萬美元),較去年同期的人民幣1,612.7 百萬元增長17.3%。該增長主要包括(i)工資上漲及被自動化驅動的效益提升部分抵消所共同導致的相關人工成本增加人民幣140.2 百萬元(20.9 百萬美元);及(ii)自動化分揀設備數量及場地建設增加導致折舊及攤銷成本增加人民幣105.5 百萬元(15.8 百萬美元)。截至2022 年6月30日,有431套自動化分揀設備投入使用,而截至2021 年6月30日爲361 套。

物料銷售成本爲人民幣 119.9 百萬元(17.9 百萬美元),較去年同期的人民幣 98.1 百萬元增加 22.2%。該增長包括爲提升品牌形象而進行的統一着裝所帶來的工服支出。

其他成本爲人民幣1,105.6 百萬元(165.1 百萬美元),較去年同期的人民幣911.1 百萬元增長21.4%。該增長主要爲(i)擴展末端業務的成本增加人民幣62.8 百萬元(9.4 百萬美元);(ii)信息技術相關成本增加人民幣51.8 百萬元(7.7 百萬美元);及(iii)服務企業客戶的成本增加人民幣44.5 百萬元(6.6 百萬美元)。

毛利爲人民幣 2,202.8 百萬元(328.9 百萬美元),較去年同期的人民幣 1,673.6 百萬元增長 31.6%,是由於業務量和單票價格增長以及穩健的成本結構。毛利率由去年同期的 22.8%改善至 25.4%。

總經營費用爲人民幣217.3 百萬元(32.4 百萬美元),去年同期爲人民幣218.0 百萬元。

銷售、一般和行政費用爲人民幣 456.9 百萬元(68.2 百萬美元),較去年同期的人民幣 394.0 百萬元增長 16.0%,主要是由於薪酬及福利增加。

其他經營收入淨額爲人民幣239.6 百萬元(35.8 百萬美元),去年同期爲人民幣176.0 百萬元。其他經營收入主要包括(i)政府補貼及稅費返還人民幣145.8 百萬元(21.8 百萬美元);及(ii)增值稅加計扣除人民幣56.6 百萬元(8.4 百萬美元)。

經營利潤爲人民幣1,985.5 百萬元(296.4 百萬美元),較去年同期的人民幣1,455.7 百萬元增長36.4%。經營利潤率從去年同期的19.9%升至 22.9%。

利息收入爲人民幣118.5 百萬元(17.7 百萬美元),去年同期爲人民幣102.4 百萬元。

利息費用爲人民幣23.1 百萬元(3.4 百萬美元),去年同期爲人民幣33.8 百萬元。

金融工具公允價值變動損失爲人民幣13.6 百萬元(2.0 百萬美元),而去年同期爲收益人民幣32.3 百萬元,其反映金融工具的公允價值變動(使用出售銀行基於市場情況估計的贖回價評估)。

所得稅費用爲人民幣438.2 百萬元(65.4百萬美元),去年同期爲人民幣254.9 百萬元。整體所得稅率較去年同期增長3.4 個百分點,主要是由於適用稅率爲25%的地方經營主體的稅收承諾佔比相較於適用高新技術企業15%優惠稅率的總部經營主體提升所致。

淨利潤爲人民幣1,758.7 百萬元(262.6 百萬美元),較去年同期的人民幣1,272.2 百萬元增長38.2%。

歸屬於普通股股東的基本及攤薄每股美國存托股收益爲人民幣2.23 元(0.33 美元),去年同期的基本及攤薄每股美國存托股收益爲人民幣1.56 元。

歸屬於普通股股東的基本及攤薄每股美國存托股調整後收益爲人民幣2.23 元(0.33 美元),去年同期爲人民幣1.56 元。

調整後淨利潤爲人民幣1,758.7 百萬元(262.6 百萬美元),去年同期爲人民幣1,272.2 百萬元。

息稅折攤前收益[1]爲人民幣2,892.0 百萬元(431.8 百萬美元),去年同期爲人民幣2,125.7 百萬元。

調整後息稅折攤前收益爲人民幣2,892.0 百萬元(431.8 百萬美元),去年同期爲人民幣2,125.7 百萬元。

經營活動產生的現金流淨額爲人民幣3,780.8 百萬元(564.5 百萬美元),而去年同期爲人民幣1,932.4 百萬元。

(1) 息稅折攤前收益爲非公認會計准則財務指標,其定義爲不包括折舊、攤銷、利息开支及所得稅費用的淨利潤。管理層旨在通過該指標更好地反映實際業務運營。

前景展望

基於當前市場條件和運營情況,本公司保持之前作出的年度業務量指引,預計2022 年的全年包裹量將在249.6-258.6 億件的區間,同比增長12%-16%。該估計基於管理層的當前初步觀點,並可根據實際情況進行調整。

回購公司股份

於2018 年11 月14 日,本公司宣布一項股份回購計劃,據此,中通獲授權於其後的18 個月期間內以美國存托股的形式購回最高總價值爲5億美元的自身A 類普通股。於2021 年3 月13 日,本公司董事會批准將正在實施的股份回購計劃延長至2021 年6 月30 日。於2021 年3 月31 日,董事會批准股份回購計劃的變動,將可能回購的股份總價值由5 億美元增加到10 億美元,並將有效期延長兩年,直至2023 年6 月30 日爲止。本公司預期回購資金來自其現有的現金余額。截至2022 年6月30 日,本公司以平均購买價25.21 美元(包括回購傭金)購买共計36,074,242 股美國存托股。

匯率

爲方便讀者閱讀,本公告將若幹人民幣金額按唯一指定匯率轉換爲美元。除非另有所指,所有人民幣兌換爲美元的換算乃按人民幣6.6981元兌1.00 美元的匯率作出(即美國聯邦儲備系統管理委員會H.10 統計數據所載2022 年6 月30 日之中午买入匯率)。

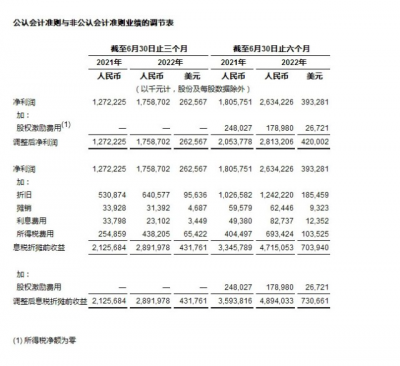

採用非公認會計准則財務指標

本公司使用息稅折攤前收益、調整後息稅折攤前收益、調整後淨利潤、歸屬於普通股股東的調整後淨利潤、調整後每股美國存托股基本及攤薄收益及歸屬於普通股股東的調整後每股美國存托股基本及攤薄收益(均爲非公認會計准則財務指標)來評估中通的經營業績,並用於財務及經營決策。

本公司的非公認會計准則財務指標與其美國公認會計准則財務指標之間的調節表列示於本盈利發布末的表格,該表格提供有關非公認會計准則財務指標的更多詳情。

本公司認爲,息稅折攤前收益、調整後息稅折攤前收益、調整後淨利潤、歸屬於普通股股東的調整後淨利潤及調整後每股美國存托股基本及攤薄收益有助於識別中通業務的基本趨勢,避免其因本公司在經營利潤及淨利潤中計入的部分費用和利得而失真。本公司認爲,息稅折攤前收益、調整後息稅折攤前收益及調整後淨利潤提供了關於其經營業績的有用數據,增強對其過往表現及未來前景的整體理解,並有助於更清晰地了解中通管理層在財務和運營決策中所使用的核心指標。

息稅折攤前收益、調整後息稅折攤前收益、調整後淨利潤、歸屬於普通股股東的調整後淨利潤及調整後每股美國存托股基本及攤薄收益不應獨立於淨利潤或其他業績指標考慮,亦不可詮釋爲淨利潤或其他業績指針的替代項目,或詮釋爲本公司經營表現的指標。中通鼓勵投資者將過往的非公認會計准則財務指標與最直接可比的公認會計准則指標進行比較。本文所列的息稅折攤前收益、調整後息稅折攤前收益、調整後淨利潤、歸屬於普通股股東的調整後淨利潤及調整後每股美國存托股基本及攤薄收益可能無法與其他公司列示的名稱類似的指標相比較。其他公司可能會以不同的方式計算類似名稱的指標,從而限制了其作爲中通數據的比較指針的有用性。中通鼓勵投資者及其他人士全面審閱本公司的財務資料,而非依賴單一的財務指標。

電話會議數據

中通的管理團隊將於美國東部時間2022 年8 月17 日(星期三)下午八時三十分(北京時間2022 年8 月18 日上午八時三十分)舉行業績電話會議。

關於中通快遞(开曼)有限公司

中通快遞(开曼)有限公司(紐交所代碼:ZTO 及香港聯交所代號:2057)(「中通」或「本公司」)是中國行業領先且快速成長的快遞公司。中通通過其在中國廣泛且可靠的全國性覆蓋網絡提供快遞服務以及其他增值物流服務。

中通運營高度可擴展的網絡合作夥伴模式,本公司認爲,該模式最適於支持中國電子商務的高速增長。本公司利用其網絡合作夥伴提供攬件和末端派送服務,同時在快遞服務價值鏈內提供關鍵的幹线運輸服務和分揀網絡。

安全港聲明

本新聞稿載有《1933 年證券法》(經修訂)第27A 章節和《1934 年證券交易法》(經修訂)第21E 章節所界定以及《1995 年私人證券訴訟改革法案》所定義的“前瞻性”陳述。該等前瞻性陳述包括但不限於本公司2022 年第二季度的未經審計業績、中通管理層評論及本公司財務前景。

該等前瞻性陳述並非過往事實,而是僅代表本公司關於預期業績及事件的信念,其中大部分(基於其性質)存在固有不確定性且不受其控制。本公司的實際業績及其他情況可能與該等前瞻性陳述所示的預期業績及事件存在較大差異,甚至爲重大差異。本公司公布之2022 年第二季度業績乃初步、未經審計結果,需要進行審計調整。此外,本公司可能無法符合本新聞稿所載財務前景,且其業務可能無法按計劃增長。本公司亦可能修改其增長策略。此外,其他風險及不確定因素(包括關於中國電子商務行業發展的事宜、其對阿裏巴巴生態系統的重大依賴、與其網絡合作夥伴及其僱員及人員相關的風險、可能對本公司經營業績及市場份額造成不利影響的激烈競爭、本公司分揀中心或其網絡合作夥伴運營的網點或其技術系統遭受任何服務中斷)可能會造成本公司實際業績與當前預期相左。關於可能對本公司業務、財務狀況、經營業績和前景造成不利影響的該等及其他重大因素的額外資料,請參閱其向美國證券交易委員會提交的文件。

本新聞稿及附件提供的所有數據均截至本新聞稿日期。除法律所規定者,不論是否由於新的信息、未來事件或其他事宜,本公司並無義務於本發布日期後更新任何前瞻性陳述。有關資料僅以本發布日期爲准。

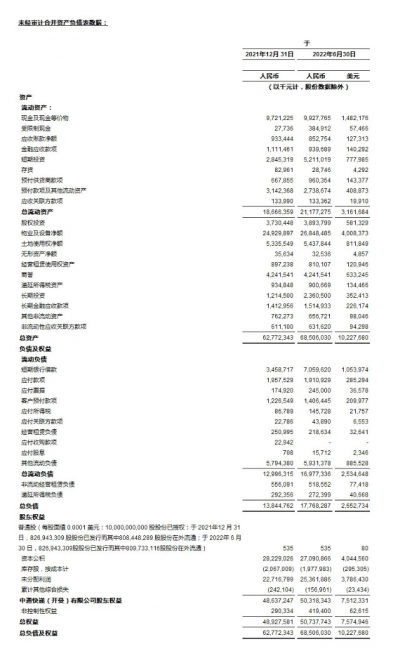

下表提供簡明合並資產負債表中所列報的現金、現金等價物及受限制現金與簡明合並現金流表所示金額之總和的核對:

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:中通快遞發布2022 年第二季度未經審計財務業績

地址:https://www.breakthing.com/post/14649.html