本文數據分享:【騰訊文檔】騰訊歷史數據-2022年H1

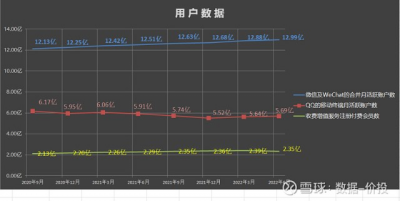

一、用戶數據

微信月活數爲12.99億,環比增長0.84%;

QQ月活數爲5.69億,環比增長0.87%;

微信及QQ在如此龐大的用戶量基礎上仍保持了環比微增,表明了其流量基本盤仍然穩固;

付費會員數量爲2.35億,環比下降1.84%;

根據QuestMobile,騰訊視頻在2022年6月的移動端日活躍账戶數比其最接近的同行領先20%以上,這一定程度上可以歸功於《夢華錄》在此期間的熱播。

二、經營業績

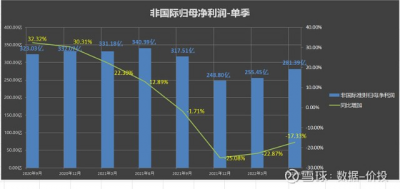

1.經營業績-單季度

根據各家券商在中報發布前的預測,騰訊二季度營收在1330億左右,而非國際歸母淨利潤250億左右;

而實際的營收及非國際歸母淨利潤分別爲1340.34億及281.39億,均超出預期。

營業收入

22年Q2營收爲1340.34億元,同比下降3.06%,單季同比增速首次由正轉負;

歸母淨利潤

22年Q1歸母淨利潤爲186.19億元,同比大幅下降56.28%;其下降的最主要原因是因爲“其他收益淨額”大幅下降89.03%至44.20億,而去年同期爲402.84億。

非國際准則歸母淨利潤

22年Q2非國際歸母淨利潤爲281.39億元,同比下降17.33%,高於預期,已呈現出觸底反彈態勢。

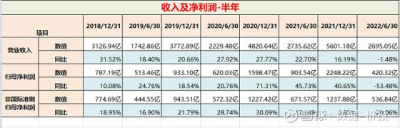

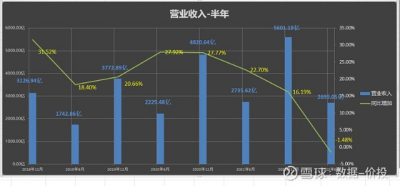

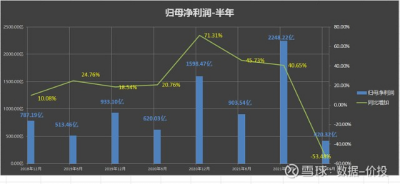

2.經營業績-半年

營業收入

22年上半年營收爲2695.05億元,同比下降1.48%,同比增速首次由正轉負;

歸母淨利潤

22年上半年歸母淨利潤爲420.32億元,同比大幅下降53.48%;

非國際准則歸母淨利潤

22年上半年非國際歸母淨利潤爲536.84億元,同比下降20.06%;

三、分業務板塊收入

騰訊的營收按業務分主要爲以下四個部分:

1)增值服務(包括網絡遊戲、社交網絡)

22年Q2增值服務收入爲716.83億,同比下降0.46%,基本維持了之前的水平;其中:

遊戲:

國內遊戲:

22年Q2國內遊戲同比下降1%至人民幣318億元;

根據伽馬數據最新發布的《2022年1-6月中國遊戲產業報告》,“2022年上半年,在疫情帶來的重重阻礙下,我國遊戲市場實際銷售收入同比有所下降,用戶規模也略有縮小”

2022年1~6月,中國移動遊戲市場實際銷售收入1104.75億元,與去年同期相比有所回落,同比減少3.74%;

在此大環境下,騰訊遊戲的同比降速表現出了相對更強的韌性;同時據傳9月騰訊將拿到新的版號,這也將進一步刺激騰訊遊戲的恢復。

國外遊戲:

22年Q2國外遊戲同比下降1%至人民幣107億元;

國際遊戲行業开始消化後疫情時代的影響,收入有所下降,或以固定匯率計算大致穩定。

騰訊《PUBG Mobile》4 月、5 月、6 月在海外市場分別獲得超過1100萬次、982 萬次、903 萬次下載,蟬聯榜首。騰訊海外發行品牌Level Infinite宣布,將在今年年底前向全球玩家推出TiMi Studio Group 的《王者榮耀》(Honor of Kings)國際版。海外市場仍是值得期待的方向。

遞延收入:

作爲騰訊遊戲的蓄水池,22年Q2的遞延收入爲937.81億元,同比下降了8.77%;從絕對數值看,相比於22年Q1時的923.72億稍有增加;

社交網絡收入:

22年Q2的社交網絡收入同比增長1%至人民幣292億元,這主要歸功於視頻號直播服務及數字內容訂購服務的收入增長;

2)網絡廣告(包括社交及其他廣告、媒體廣告)

22年Q2網絡廣告收入爲186.38億,同比下降18.37%,環比Q1來看則已實現了增長;其中社交及其他廣告同比下降17.44%到161億元,媒體廣告同比下降24.24%到25億元;

考慮到4月及5月在本土各重要城市(上海、深圳等)發生的嚴重疫情,導致宏觀經濟下滑,社會零售品消費總額在4月、5月也出現較大的同比下滑,廣告收入下滑是預期之中的事情。而在此基礎上第2季還實現了環比增長是略超預期的,且可以期待疫情好轉後的後續恢復。

3) 金融科技及企業服務

2022年Q2金融科技及企業服務同比增長0.75%至422.08億;

金融科技收入的下降主要是由於4月、5月期間的嚴重疫情短暫抑制了商業支付活動;

而雲收入的下降則應該是騰訊的主動爲之,是根據其對雲業務的重新定位“重新定位了我們的IaaS服務,從單純追求收入增長到實現健康增長,並主動減少虧損合同”所致,是降收增利的主動選擇;這大概也是國內雲廠商目前的共識,如阿裏雲。

4) 其他(包括投資、商品銷售、其他授權、爲第三方制作及發行電影電視節目)

2022年Q2其他也出現了同比下降1.05%至15.05億;

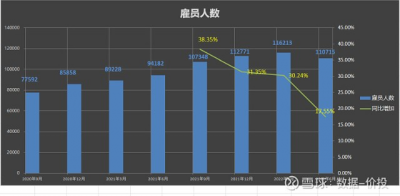

四、僱員人數&管理費用率

截止22年Q2末,騰訊僱員人數爲110715人,環比Q1末減少了5498人;在經歷了近年來僱員人數的高速增長後,首次轉升爲降,精兵增效的舉措开始顯現效果;

同比增速爲17.55%,相比22年Q1時30.24%的同比增速也出現了明顯下降;

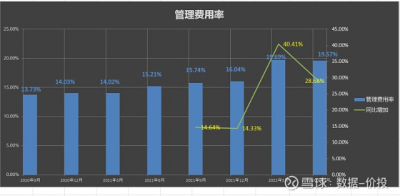

22年Q1的管理費用率仍保持在高位19.57%,但同比增速爲28.68%已呈現下降趨勢;

五、投資

1.投資資產

投資資產账面價值:

騰訊的投資資產主要包括聯營企業投資、合營企業投資、以公允價值計量且其變動計入損益的金融資產、以公允價值計量且其變動計入其他全面收益的金融資產;

截止到2022年Q2,騰訊的投資資產账面價值爲6729.32億,同比下降20.29%;

又可將投資資產分成以下兩個部分:

1)非上市投資公司及理財產品:這部分爲3613.87億,同比增加16.87%;

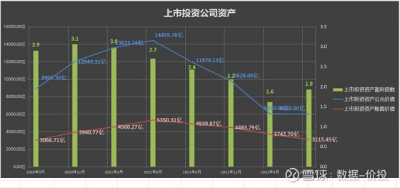

2)上市投資公司:

账面價值:

包括聯營企業中的上市公司1798.53億,以公允價值計量且其變動計入損益的金融資產中的上市公司124.37億,以公允價值計量且其變動計入其他全面收益的金融資產中的上市公司1192.55億;共計爲3115.45億,同比大幅下降了41.77%;

公允價值:

根據中報披露,以上這部分上市公司投資資產的公允價值爲6019億,同比下降了58.37%,下滑幅度較大;主要是由於期間中概股的大幅下滑導致;

上市公允價值/上市账面價值:

可以看到,雖然經歷了公允價值的大幅下滑,但22年Q2的上市公允價值/上市账面價值仍爲1.9,相當於這筆投資仍有不錯的收益;且相比22年Q1時的比值1.6有所回升,主要歸結於期間上市公司账面價值的大幅下降。

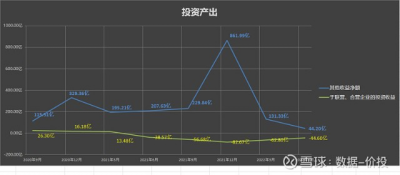

2.投資產出

騰訊的投資產出主要分爲以下兩個部分:

1.其他收益淨額:

22年Q2的“其他收益淨額”僅爲44.2億,同比巨幅下滑了78.71%;

其中“處置及視同處置投資公司的收益淨額”爲49.71億,同比下降18.59%;“公允價值收益淨額”則爲14.32億,同比巨幅下跌90.18%;

而其中“於投資公司、商譽、無形資產的減值”則爲-28.31億,同比下降16.04%;相比於22年Q1時的-70.03億的減值已有明顯好轉;

去年同期時的“其他收益淨額”爲207.63億,假設說今年的“其他收益淨額”和去年持平的話,那么22年Q2的歸母淨利潤將提升至349.62億,相比去年的同比下降幅度將大幅收窄至-17.9%。

從這個角度來看,還是扣除了投資收益波動影響的非國際歸母淨利潤更適合作爲長期指標來評估騰訊的實際運營情況。

2.於聯營、合營企業的投資收益

2022年Q2於聯營、合營企業的投資收益爲-44.6億,而去年同期爲-38.57億;和22年Q1的-62.8億相比,投資收益虧損已有所收窄;

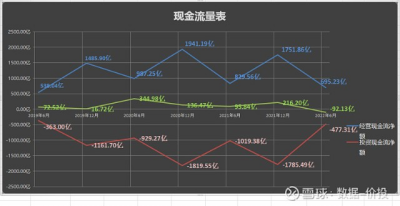

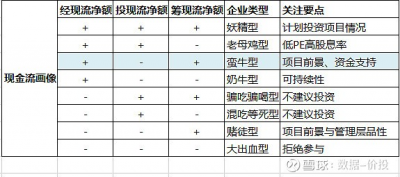

六、現金流

22年Q2的經營現金流淨額爲695.23億,同比減少16.19%;

投資現金流淨額爲-477.31億元,同比大幅減少53.18%,去年同期爲-1019.38億元;

籌資現金流淨額爲-92.13億元,同比大幅減少196.13%,且首次轉正爲負;

其中值得關注的是進入22年後,騰訊對外投資的金額大幅減少,縮減爲不到去年同期的一半,這也意味着騰訊這頭現金奶牛的自由現金流運用方式已經开始出現了明顯的變化;

如在我之前的文章《騰訊現金流量表拆解》中所統計的,騰訊在每一年的生產經營都創造了正向的且數額巨大的經營現金流淨額,且通過相對較低的利率獲得了正向的籌資現金流淨額,同時又將賺得的錢中的絕大部分用在了投資上,投資現金流淨額爲負;

在2015~2021年這七年間,騰訊所創造的自由現金流中:

有67.47%被用在了對外投資上,主要包括對聯營、合營公司、以公允價值計量且其變動計入損益的金融資產以及以公允價值計量且其變動計入其他綜合收益的金融資產的投資;

有8.97%被用在了分紅上;

而僅有0.64%被用在了回購上;

從過往成效來看,騰訊之前的現金運用策略是非常正確的,用在對外投資上的資金取得了高額的投資收益,是更爲高效的資金運用方式;

而站在目前的時點上,也要看到騰訊在對待對外投資態度上的一些調整和變化,如騰訊管理層在業績會中所說:“在未來我們也計劃撤資,投資組合方面近幾年存在多種宏觀風險,尤其是中央銀行普遍以非常快的速度提高利率這一事實。這是幾十年來從未見過的事情,它對投資者如何評估一些高增長、低利潤率的高持續事件產生了影響。這包括我們投資組合中的一部分的科技公司,因此,我們對這些風險和管理這些風險非常深思熟慮。我們管理這些風險的方法之一是加快撤資、分配等步伐。”

可見在战略上,騰訊未來大概率將會繼續縮減對外投資部分的佔比,在減持京東、SEA之後,美團、拼多多等的減持也將在預期的計劃表之中;同時也可以合理的期待,騰訊將會有更多的彈藥用在分紅及回購上。

在2022年,截止到今天,騰訊回購天數爲37天,累計回購了2647.4萬股,累計回購金額爲100.09億港元;

縱向比較的話,2022年的回購金額已遠遠超過過往十年的回購金額總和;

但橫向來看的話,相比於蘋果等公司,騰訊在回購上的投入是仍有巨大的提升空間的,在當前價位上,有理由相信減緩了對外投資步伐的騰訊將會在回購上有更大的投入;

七、估值及簡評

按照8月17號騰訊當天的收盤價來算,騰訊市值約爲2.92萬億港幣,折算成人民幣約爲2.52萬億元,扣除“於上市投資公司權益的公允價值”6019億元,再直接扣除非上市投資公司及理財的账面價值3613.87億,剩余市值爲15578億元;對應非國際准則下的歸母淨利潤,PE-TTM爲14.12;相比於21年年報及22Q1時,PE-TTM繼續下降。

總體來說,除了由於收投資收益波動影響歸母淨利潤下滑較大外,騰訊中報在其他方面基本是符合預期或超出預期的,且在以下幾個方面存在亮點:

1.非國際歸母淨利潤增速下滑幅度收窄,出現明顯的拐點;

2.僱員人數首次出現下降,精兵增效舉措开始顯現成效,可以合理期待下季度的管理費用有更大程度的優化;

3.上市公司投資資產的公允價值和22年Q1時相比基本持平,再往下降的空間不大;

同時展望騰訊的未來,也有以下一些值得期待的地方:

1.視頻號發展迅猛:總用戶使用時長超過了朋友圈總用戶使用時長的80%。視頻號總視頻播放量同比增長超過200%,基於人工智能推薦的視頻播放量同比增長超過400%,日活躍創作者數和日軍視頻上傳量同比增長超過100%。

7 月18日,視頻號宣布首次接入信息流廣告;7 月21 日,視頻號小店上线。視頻號以及微信搜一搜开啓進行商業化探索,有望爲廣告業務增長貢獻增量。

視頻號商業化價值空間可期,預計視頻號中長期廣告收入將超過350億元;

2.元宇宙开始發力:騰訊已宣布將成立“擴展現實”(XR)部門,押注“元宇宙”。該部門將由騰訊遊戲全球CTO(首席技術官)沈黎(Li Shen)領導,並將成爲騰訊互動娛樂事業群(IEG)的一部分。計劃擁有300多名員工。

根據天眼查App顯示,近日,騰訊科技(深圳)有限公司申請注冊“TENCENT XR”“TENCENT XR WOOSA”商標,顯示其XR部門的運作在穩步推進之中;

理論上來說,騰訊是中國,乃至全球最有可能在元宇宙領域率先取得突破的企業。如果有所突破,將是騰訊歷史上又一次裏程碑式的事件。

3.回購力度加大:在騰訊放慢對外投資腳步之後,完全有理由將更多的彈藥運用在回購上,可以合理期待騰訊在中報靜默期後繼續开展回購

作者:數據-價投

來源:雪球

著作權歸作者所有。商業轉載請聯系作者獲得授權,非商業轉載請注明出處。

風險提示:本文所提到的觀點僅代表個人的意見,所涉及標的不作推薦,據此买賣,風險自負。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:騰訊控股2022年中報數據解讀

地址:https://www.breakthing.com/post/14681.html