近日,李寧公司發布2022年中期財報。從總體營收和增長看,上半年總體符合預期。

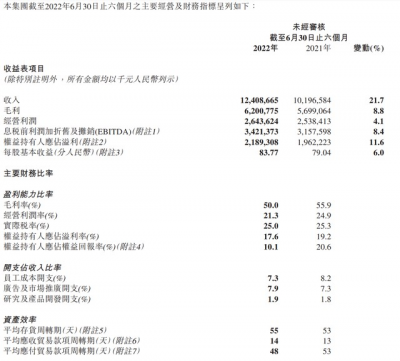

報告期內,李寧總營收入達到124.09億元,同比增長21.7%;毛利同比增長8.8%至62億元,權益持有人應佔淨溢利同比上升11.6%至21.89億元,淨利率則由19.2%下降至17.6%。上半年公司毛利率下降5.9個百分點至50.0%。

鑑於財報數據,有觀點認爲李寧上半年出現了“增收不增利”的情況。

據李寧公司聯席CEO錢煒回應:“毛利率的下降是基於3月初疫情影響下進行的有意識、战略性的調整,來保證整個庫存的健康。”

對比各品牌,2022年1-6月,李寧公庫存周轉天數爲55天。期內,李寧存貨成本金額爲20.83億元。而據耐克最新發布的財報數據,其上半財年庫存周轉天數爲109天,庫存同比增加23%至84.20億美元,阿迪的庫存則同比增加35%至54.83億歐元。

從這個角度來講,李寧的庫存壓力相對穩定。

受更多利好消息影響,李寧股價有一定拉升。截至發稿前,李寧每股報價71.45港元,上漲1.78%,總市值1865.23億港元。

花旗、東吳證券、交銀國際等更多券商機構都給予买入評級。

李寧公司財報截圖

01.渠道端:持續大店策略,线下流水下降

按渠道劃分,在一年前提出“大電商”模式後,李寧的電子商務渠道持續關注在直播板塊,线上收入獲得19.2%的增長。

對於线下銷售,李寧繼續推動旗艦店等高效大店落地,清理虧損、低效和微型面積店鋪。

截至2022年6月30日,李寧銷售點(不包括李寧YOUNG)數量共計5937個,相較於去年底的5935個,今年僅淨增2個。不過在淨增加的2個銷售點中,零售業務淨增加100個,批發業務淨減少98個。童裝品牌李寧YOUNG的銷售點數量共計1175個,相較於去年年底,淨減少27個。

值得一提的是,上半年,李寧收入增長主要由新开店及同店銷售增長貢獻,其中新开店貢獻1.95億元。

錢煒在財報會上表示,將繼續堅持商品和賣場效率爲核心的業務策略,注重單店經營表現,新开店平均月店效約45萬元,而店鋪面積超300平方米的大店流水佔比提升近10%。

從結果看,李寧的零售轉型效果顯現,正向着“肌肉型”企業靠攏。

同時,李寧公司也在加強特許經銷商的整合及渠道管理。2022年上半年,經銷商、直營與電商營收分別佔總收入的47.5%、22.5%和28.5%。

盡管如此,李寧的直營增速卻較同期大幅放緩。

財報中稱,受部分大城市疫情影響,李寧的直營渠道經營“受到衝擊”,收入同比增長10.8%,佔總收入的22.5%,而上年同期直營渠道收入同比增速達88.5%,直營收入增速明顯放緩。

此外,另一個數據需被關注,截至6月30日,李寧线下渠道流水下降,其中零售和批發皆下降。

對具體數據,李寧僅用“高單位數”形容,這也表明,李寧門店端有一定的庫存積壓。亦可看出,2022年國內多地疫情的爆發對李寧线下生意確有一定影響。

現金流方面,李寧期內經營活動產生的現金淨額爲15.8億元,較去年同期下降52.4%。

李寧方面稱,由於原材料及人工成本上漲,採購成本明顯增加,爲支持供應商更高效的資金周轉和生產運營,李寧縮短了支付周期,但公司資金保障充足。

且由於原本毛利率較高的直營和電商渠道折扣力度加大,加之原材料成本和人工成本上漲,使得採購成本明顯上漲,直營及電商渠道的收入佔比下降,拉低毛利率1.7個百分點;批發渠道毛利率則拉低了1.4%的毛利率;渠道庫存增加約45%導致存貨計提准備增加。

多種因素下,李寧今年上半年毛利率從55.9%下滑至50%。

02.產品端:“籃球、跑步”亮眼,研發投入增加

從產品品類看,報告期內,李寧鞋類產品收入提升47%,佔比提升9個百分點,至54.5%。其中,籃球及跑步業務保持亮眼表現,零售流水同比分別增長30%和10%。

籃球方面,李寧持續迭代的“韋德之道10”推出,備受籃球愛好者關注。

跑步方面,李寧繼續以“䨻輕彈科技”爲核心,並推出了全新鞋面科技——“䨻絲”科技,配合獨特編織技術,滿足跑步運動各項需求。

據悉,李寧最新明星產品“超輕19跑鞋”就運用了“䨻科技”。錢煒介紹,該款跑鞋計劃2022全年銷售300萬雙,上半年已銷量近200萬雙,預計成爲李寧有史以來的第一爆款。

此外,在半年報中,備受關注的“中國李寧”並未更多提及。曾有近李寧人士告訴36氪,公司本身對“時尚潮流”的態度就相對謹慎,更希望保持運動品牌的“專業性”。

2022年H1,李寧研發費用達到2.36億元,較去年同期的1.84億元增長28.26%,研發佔比達1.9%;研發費用增幅超過了公司營收和淨利增幅。

但國際巨頭的科技力量仍難超越,阿迪、耐克的研發佔比始終在7%左右。現如今運動品牌的主流材料與緩震科技,仍由阿迪的“Boosts技術”與耐克的“ZOOMX技術“爲主,國產運動品牌的創新與研發更多基於這兩大技術之上。

不久前,阿迪達斯首席執行官羅思德表示,其在中國市場“犯了錯”。相信在未來,阿迪對中國市場的策略會有調整。

且從目前阿迪、耐克的產品價格看,伴隨庫存的積壓,促銷力度越來越大。反觀李寧、安踏,售價卻不斷向“中高端”靠攏。也因此,當消費者追求專業和產品力時,耐克和阿迪或又成爲首選。

另據Euromonitor對2021年中國運動公司市場份額的報告,耐克中國市佔率從2020年25.2%提升到25.9%,市佔率排名第一,安踏集團首次取代阿迪達斯中國排名第二,市佔率爲16.2%,阿迪達斯中國市佔率14.8%,單品牌的李寧則以8.2%排名第四。

03.未來與展望:審慎樂觀,下半年不明朗

可以肯定的是,李寧進入二季度後仍面臨較大市場壓力。

對於全年業績,李寧公司表示“不明朗”,對下半年的營收,持審慎樂觀態度。

談及外部環境,李寧集團創始人、董事長李寧曾表示:年初北京冬奧委會的順利舉行、加上國家推動全民健身的熱潮,使消費者對國產運動品牌需求擴大,也爲李寧品牌帶來了更多發展潛力。

李寧集團CFO趙東則則認爲,“在下半年疫情和消費環境相對穩定的前提下,會維持年初的指引,預計全年收入增長10%-20%的高段增長至20%-30%的低段。”

但趙東升也強調,預測未來是困難的,會緊密觀察下半年的渠道恢復水平、以應對各種突發情況。

*免責聲明:

本文內容僅代表作者看法。

市場有風險,投資需謹慎。在任何情況下,本文中的信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士咨詢並謹慎決策。我們無意爲交易各方提供承銷服務或任何需持有特定資質或牌照方可從事的服務。

作者 | 謝芸子

編輯 | 潘心怡

- 李寧(02331)

- 華安新興消費混合A(010554)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:收入大增,持續大店策略,李寧穩了嗎?丨智氪點評

地址:https://www.breakthing.com/post/14934.html