恆生指數是香港股市行情的重要指標,且追蹤旗艦指數的被動資金接近2600億人民幣,因此潛在成分股變動將涉及大規模資金流動,加之近期港股走勢呈現震蕩態勢,所以恆指此次季檢結果備受市場和投資者關注。

1恆指系列指數季調結果出爐

本次恆指調整結果範圍包括恆生、國企、恆生科技指數等港股主要旗艦指數,以及與港股通可投資範圍直接相關的恆生綜合指數。所有調整將於9月5日起生效。

恆生指數本次調整後,成份股數量將由69只增加至73只。新納入百度、中國神華、翰森制藥、周大福,納入權重分別爲0.65%、0.65%、0.15%、0.26%,暫無標的剔除。

值得注意的是,翰森制藥於今年5月季檢時遭到恆生國企指數成份股剔除。

與此同時,各只股票的權重也有相應調整。科技股方面,騰訊控股、阿裏巴巴、京東的權重上調至8%、7.34%和3.06%,美團的權重下調至6.56%。金融股方面,匯豐控股、友邦保險、建設銀行在恆指中的權重分別下調至8.00%、7.61%和4.42%。

恆生中國企業指數方面,成份股將加入商湯集團,剔除中國太平洋保險股份有限公司,成份股數目維持50只。恆生科技指數方面,此次沒有變動,成份股數目維持30只。

與港股通可投資範圍密切相關的恆生綜合指數則變動較大,新納入24只成分股、剔除14只,總體數量由目前的508只增加至518只。

中金證券表示:在此次指數調整生效前,部分主動型資金仍不排除會根據調整公布結果採取一定的套利操作,但被動資金爲了最大程度上減少追蹤誤差將選擇在生效前一個交易日(即9月2日)調倉。屆時相關股票成交會出現遠大於平時的“異常放量”情形,特別是在尾盤。

2港股反轉或跟隨美股?

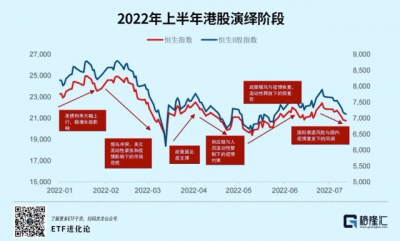

22年上半年,港股一波三折完成築底格局。

市場素來對港股有「國內基本面,海外流動性」的看法,上半年港股從熊市陰影剛剛走出後,卻又遇上了本次中美宏觀周期明顯錯位的背景,國內流動性充裕基本面弱復蘇,海外衰退預期強烈但通脹仍需抑制,在這個背景下,港股的走向究竟依賴於哪方?

對此,中信建投給出的結論是:三分大陸,七分海外。

從歷史復盤來看,港股六輪底部反轉與美股完全同步,國內經濟大級別復蘇可支撐港股形成底部區域,但不決定港股是否反轉。

港股反轉取決於美股節奏,A股基本面支撐港股形成底部區域,但不是反轉的必要條件。

導致港股與美股反轉節奏一致的核心原因,或在於美國經濟對外資的風險偏好變化存在較大影響,進而影響港股的全球資本定價。

港股與A股盈利趨勢相同,符合港股以中資股爲主的上市公司結構。而港股與美股反轉節奏一致的核心原因或在於港股是一個純跨境資本構建而成的市場,受外資影響較大,而美國經濟政策很大程度影響外資風險偏好變化,強大的聯動效應導致港股全球資本定價受美國經濟政策影響較大,反轉節奏跟隨美股節奏。

國內經濟大級別復蘇可支撐港股形成底部區域,但反轉到牛市還需等待美國經濟回暖。

從2006年來港股六輪底部反轉來看,中國經濟大幅復蘇或支撐港股形成低點,但港股反轉更大程度上取決於美國經濟復蘇節奏,2006年以來港股5次反轉和美股100%同步。

3國內復蘇、海外衰退,港股下半年行情如何?

前不久,美國7月份通脹數據回落導致美股市場應聲大漲。

國內跟蹤納斯達克指數的納指ETF近幾個月來不斷有資金湧入,六月初至今,基金份額飆升高達160億份,規模暴漲75億,最新規模爲127億。

資金持續流入納指ETF且未有大幅流出態勢,說明市場有資金正看好後續美股市場,那么,受美股大幅影響的港股能否歷史重演,否極泰來?

目前市場上跟蹤恆生指數、恆生科技指數的ETF分別有3只和9只。 (本文內容均爲客觀數據和信息羅列,不構成任何投資建議)

(本文內容均爲客觀數據和信息羅列,不構成任何投資建議)

然而,對於港股下半年的走勢,中信建投表示:

港股大概率將在海外普遍衰退和國內弱復蘇築底的支撐下漸進向上修復,但仍然不具備較爲明顯的反轉空間。小概率演繹另外兩種趨勢,即築底後震蕩走強以及進一步弱勢盤整。

樂觀預期下,國內經濟在投資發力,寬貨幣至寬信用傳導流暢情況下迎來強復蘇,同時海外在美聯儲加息步伐放緩,中期選舉後拜登財政政策發力下實現軟着陸,美股應勢反轉,港股緊跟美股節奏震蕩走強;

悲觀預期下,國內疫情顯著加劇,動態清零背景下國內經濟復蘇受阻,疊加海外通脹進一步超預期,流動性風險擴散,衰退預期加劇,美股底部反轉邏輯失效,港股繼續演繹弱勢盤整。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:恆指調整,機構直言港股下半年或難反轉?

地址:https://www.breakthing.com/post/15250.html