(報告出品方/作者:華創證券,歐陽予、彭俊霖、董廣陽)

一、品類特徵:低門檻高盈利,大衆品格局框架看復調

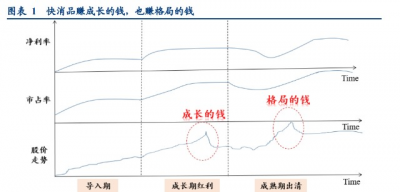

快消品通常第一波賺成長的錢,第二波賺格局的錢。復盤大多數消費品的生命周期與股 價演繹,品類最初導入,到行業加速擴容,企業賺的是成長的錢,龍頭盈利水平和市佔 率隨着規模效應穩步提升,往往體現超額收益。但隨玩家競相進入競爭激化,龍頭格局 優勢弱化,疊加行業增速自然放慢,股價在回調中進入底部。此時格局成爲牽制股價的 關鍵因素,若龍頭加大費投、主動價格战,短期內或致盈利承壓,淨利率到臨界點後一 批中小企業被動退出,而行業出清過一輪後,龍頭份額盈利雙升,股價开始第二波大漲。 但格局的錢需要結合競爭動態演化,往往更不好賺。企業進入退出始終是動態的,在龍 頭動作不夠堅決、企業淨利率沒有到盈虧平衡线的時候,競爭趨緩往往是階段性的。一 旦行業需求稍微恢復,又會有一大批小企業進入,典型是預調酒在 15-18 年出清過一輪 後,19 年後行業回暖升級,又吸引資本布局。而格局的錢好不好賺,賺的是大錢還 是小錢,背後與行業盈利水平和進入門檻緊密相關。

當前看底料,格局是壓制盈利和估值的關鍵因素。

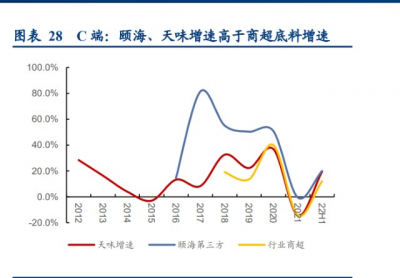

成長放慢後,格局惡化會放大市場擔憂。頤海天味上市以來,經歷過兩家互相催化 估值的賽道紅利時期,此後受到內部因素,股價波動調整。20 年初在流動性放松背景下,作爲疫情受益標的估值大漲,這一階段充分演繹賺成長的錢,頤海/天味 20 年初至 9 月漲幅達 138%/183%。而 8 月海天等巨頭布局底料,是天味頤海高點回落 調整的催化因素。21 年天味受到高基數、需求弱復蘇、格局惡化等擔憂,疊加自身 盲目壓貨,頤海同時還受到海底撈大幅關店虧損的影響,股價相繼調整下行後震蕩。

但格局階段性改善期間,龍頭往往也能賺一波競爭趨緩、自我修復的錢。22 年以來, 經歷過一輪出清後,底料格局邊際改善,Q1 天味管理層交流,虛心做了專項復盤, 也主動介紹整改措施與進度,但年初市場並沒有對經營改善落地達成一致共識,直 到一季報營收利潤同增近 20%,此後渠道交流持續驗證邊際改善,帶動股價最高較 年內低點修復 90%;頤海股價也企穩略升。天味復盤的典型性在於,大多數快消品 嚴格意義上很難出清,但在格局階段性改善期間,需要觀察企業從底部走出來的韌 性和決心,緊密跟蹤經營改善的信號,逐步驗證格局改善和自我修復的邏輯。

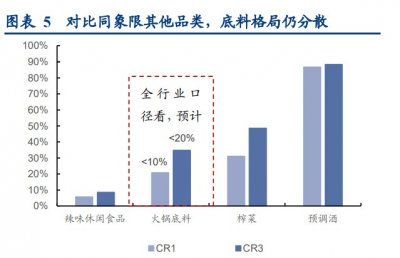

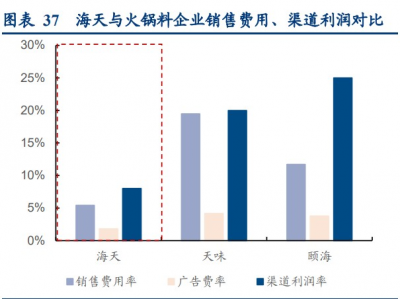

放大格局的根源是復調品類特徵,底料門檻低盈利高,首看格局出清。門檻高/盈利高的 消費品,如高端白酒,做的是極致生意,一旦形成品牌壟斷後對上下遊都有強溢價權。 而門檻高/盈利低的品類,如乳制品/啤酒,龍頭跑出來更多靠量,第一階段看大單品放量 下規模效應釋放,後半場則看品牌高端化提升盈利空間。門檻/盈利雙低品類做的是辛苦 生意,靠成本優勢效率領先,典型是速凍/方便面/部分休闲零食,結構升級帶來的淨利率 提升是關鍵。火鍋底料在的第二象限,屬於低門檻/高盈利品類,可以類比預調酒/辣條生 意,產研端進入壁壘低,龍頭更多靠品牌優勢建立起來品類認知,格局出清是關鍵矛盾。 盈利及門檻由生意本質決定,對比基礎調味品,底料規模化更難,門檻更低。對比醬油 生產需要發酵,有 2-6 個月產期,大規模產线優勢突出。底料生產壁壘低,手工炒制產 期短,去廚師化更徹底,對菜品直接影響更大(底料佔單均成本達 10%VS 基礎調味料 5%)。分應用場景看,底料 2C 類快消品,2B 部分涉及到餐企的定制生產,服務屬性強, 整體規模效應更低。疊加行業整體盈利可觀,競爭也更激烈,品牌的生存和成長受行業格局影響更大。結合我們測算,如果從火鍋底料全行業口徑看,保守估計出廠額 400 億 (C 端>100 億,B 端火鍋+炒菜+麻辣燙等>300 億),當前頤海領先,但市佔率低於 10%。

二、格局復盤:短期階段性趨緩,供需邊際好轉

低門檻高盈利的品類特徵,決定了底料格局出清至關重要,但格局同樣與發展階段密切 相關。所以本部分我們對行業發展演進做一個完整復盤,並從供需論證行業邊際好轉。

(一) 周期梳理:從繁榮到泡沫,階段性出清

1、15-18 年:快速擴容,野蠻生長

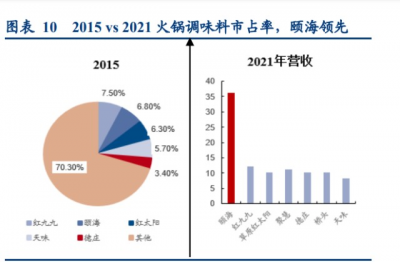

15 年後隨火鍋快速擴容,底料企業野蠻生長。底料主要企業在 10 年前成立,早期行業 仍處於規範化發展階段,格局分散。而後伴隨火鍋全國化/餐飲連鎖化,行業迎來快速擴 容期,區域龍頭逐步跑出,但同時也因爲粗放擴張,出現 15 年的毒牛油事件。此後 17 年起頤海天味上市爲代表,龍頭競爭優勢拉开,帶動行業資本化提速,美鑫/朝天門/澄明 等新消費品牌均獲融資,17-18 年,行業迅速擴容增速可觀,新增企業數量增速接近 40%。

2、18-21 年:梯隊初現,战事中場

18-21 年火鍋底料發展至战事中場,行業梯隊初現,完整演繹從繁榮到調整。對比基礎調 味品,底料屬於發展中後期,但如果放在復調行業整體看,底料又是標准化最早的品類, 並在 18-21 年,完整演繹了加速/繁榮/過熱/調整四個階段,22 年以來行業理性回暖。

快速發展期(2018-2019 年):優勢企業跑馬圈地,行業格局初定。行業整體 CAGR30% 以上,餐飲端擴容更明顯,海底撈 18/19 年增速接近 60%。底料企業如名揚/紅太陽 /紅 99 區域稱王。頤海天味則加速全國化,19 年在底料市佔率爲 21%/8%(參考沙 利文數據)。但考慮還存在蘸料/炒菜料等場景,歐睿/沙利文口徑的市佔率應該略有 高估。結合我們測算,預計頤海在底料全行業的份額<10%,CR3<20%。

繁榮頂部(2020 年):疫情下 C 端需求激增,企業過度樂觀,制定目標過高。 1) 企業業績高增:盡管餐飲在疫情下受損,但家庭端高潮。20 年 3、4 月多數渠道 需要補貨。市場動銷火熱背景下,天味 Q2 起相繼對酸菜魚/火鍋調料取消搭贈, 並配合提價。5 月發布股權激勵,設定 20 年營收業績目標各+50%(實際 +37%/23%)。頤海 20 年實際營收/業績分別+25%/23%,其中底料第三方高增 51%。 2) 熱度初步外溢:除大量中小企業&新消費品牌進入外,巨頭亦开始跨賽道布局, 海天 20 年 8 月/12 月相繼推出火鍋@me 底料與中式復調“快捷方式”。

泡沫後期(21H1):疫情常態化,需求放緩,渠道庫存積壓,出現退換貨。 1) 龍頭帶頭壓貨,庫存高企:天味 20H2 全力壓貨拼全年目標,導致渠道庫存和 基數都較高。而受到 20 年开年需求刺激及龍頭操作影響,中小品牌也全力壓貨。 但年後實際動銷不及預期,渠道普遍出現庫存積壓及退換貨現象,天味 21H1 廣告費與業務宣傳費同增 5.0/5.3pcts,而頤海/天味整體銷售費率+2.9/9.6pcts。 2) 競爭全面激烈:34 月新進玩家林立,且大量投入資金競爭及壓價。以 21 糖酒 會爲例,預熱的 30 款參展特色調味品中,15 款爲底料,口味集中在番茄/牛油。 3) 熱度全面外溢:除海天等巨頭外,其他調味品公司基本都推出了火鍋底料。

階段性出清(21H2):競爭趨緩,小品牌退出,但終端火鍋底料仍存在充分競爭。 1) 終端:實際動銷不佳,需求回歸常態。草根調研反饋,華中華東都出現底料高 庫存現象,很多中小品牌終端庫齡≥6個月,甚至還有不少 20 年底的貨促銷。 2) 渠道:觀望心態,三四线品牌進貨率大大降低。經銷商退貨率高,加上中小品 牌終端復購起不來,很多渠道傾向於不進貨。第三梯隊甚至更靠後的品牌,去年進場後費用集中投在商超渠道,而在 21 年沒有正常動銷和現金流支撐的情況 下,高費比難以負擔,大部分牌面到 21Q3Q4 難以續籤,中小品牌逐步退出。 3) 資本:底料融資熱度減少。21H2 起復調新消費品牌融資明顯減少,尤其底料熱 度驟降。雖然門檻低,但中小玩家缺少現金流,資本也不投錢,進入難度加大。 4) 代表型企業:步入調整:底料龍頭 21Q2 起業績轉負,天味 21 年底收縮費用, 調整渠道,對產能設計、收入目標理性下調。頤海 21 年理性調整產能設計,增 長考核更多放在非底料類業務上。海天在行業壓力與試水遇挫背景下,精力重 回主業,底料從线下搭贈,轉爲线上爲主,內部也適當降低了底料預期與資源 投放力度。益海嘉裏也把經營重心從營銷公司轉變爲底料工廠,做源頭生產, 直接對接中小火鍋餐企。

(二) 近況更新:需求邊際好轉,供給調整落地

需求端:21 年行業降速,但 22H1 起保持中高個位數增長。餐飲端底料仍然受到疫情衝 擊,21 年代表型餐企展店速度放慢,僅海底撈就關店 276 家。而家庭端在高基數下,21 年线下商超和线上天貓同降 15%。但 22H1 以來,线下消費有所復蘇,商超底料增速 12%, 线上在高基數上持平略降,綜合看家庭端約 10%增速。考慮到餐飲中低個位數增長,預 計 22 年行業整體中高個位數增長。未來若考慮佔大頭的火鍋餐飲 8%CAGR 或更低(綜 合沙利文、艾媒、NCBD 的未來預測,取其中低值),家庭端與餐飲炒菜賽道保持略高增 速,即使在中性偏悲觀情境下,我們預計火鍋底料行業未來三年增速仍有中高個位數。

供給端:天味頤海經營回暖,1-2 年維度,主要企業投產理性,融資熱度退卻。天味/頤 海 21 年以來相繼下調產能/收入規劃,在理性目標下,22H1 報表和渠道經營回暖。而紅 太陽/德莊/聚慧等第二陣營,底料投資規模相對小(<5 億元),且產能規劃分散布局至復 調其他品類。此外,我們整理了 20 年以來的復調融資事件,發現 20 年雖受疫情影響, 整體投融資事件和金額數下滑,但統計的 9 起復調融資中,底料佔 5 起,而且大部分是 前期融資。21 年上半年仍延續這一趨勢。但是從 21 年下半年起,火鍋底料融資熱度明 顯退卻(10 例中僅 2 例),而且都是前期有融資的優秀品牌中後期再融資,底料新品牌 已經很難融到錢。品類上看,熱度也由拌飯醬/幹椒面/花椒油等新其他中式復調接力。

三、終局推演:絕對集中難,但可相對集中

(一) 拐點預判:跨品類對比,長期出清未至

在競爭階段性放緩的背景下,行業長期出清的拐點到了嗎?復盤其他消費品出清史,我 們認爲底料目前並沒有到長期出清的拐點,具體來看:

啤酒:產量見頂+產能整合,2013-2016 年出清。啤酒 13 年產量見頂回落,企業买店 競爭激烈。龍頭企業主動降低噸價,同時前期大幅擴建拉低產能利用率,現金流惡 化,2016 年啤酒虧損企業佔比達 31%,龍頭淨利率轉負,盈利承壓至臨界點。而嘉 士伯 10 年起連續三次增持重啤,華潤 13 年斥資收購金威啤酒,隨着行業深度整合, CR5 市佔率加速提升至近 80%,中小企業出清,也爲 1718 年起的行業高端化奠基。

空調:價格向下+成本向上,2002-2005 年出清。2000 年前空調行業高速成長,業內 企業紛紛加快融資上產能,同時吸引大量中小品牌進入,產能過剩嚴重,且“涼夏” 需求低於預期,以 02 年奧克斯發布《空調制造成本白皮書》並帶頭降價爲標志,行 業陷入價格战,2000-04 年行業均價 CAGR 爲-18.4%。而成本端鋼、銅、鋁等上漲 壓力下,龍頭廠商淨利率從 6%-8%降至約 3%,中小企業被迫退出或轉型。2005 年 空調品牌數量從 400 驟減至 30,行業 CR3 由 2002 年的 33%提升至 06 年的 55%。

預調酒:龍頭壓貨下供需嚴重失衡+渠道受損,2015-2018 年調整出清。盡管預調酒 行業百潤市佔率近 90%,從終局角度很難跟底料類比,但格局出清的過程可以借鑑。 2012-15 年預調酒 CAGR54%,品類滲透早期,RIO 借助大量廣告,超越百加得。此 時五糧液/洋河/黑牛等衆多產業資本和雜牌軍入場,但低門檻及標准缺位下,中小品 牌食安問題叢生;而龍頭百潤過於樂觀,盲目壓貨致供需嚴重失衡,RIO 存貨周轉 率從 15 年的 6.6 降至 2016 年 2.8,先於行業調整。同時由於產品普遍同質化及高定 價,復購低,真實動銷放慢,渠道竄貨拋售,16 年行業銷量斷崖式下滑,一批企業 虧損離局,而外資百加得反應滯後,百潤在盈利轉負後深度調整。19 年起行業回暖,又有一輪滲透機會,吸引了一波新消費品牌布局,而百潤的龍頭地位始終鞏固。

回到底料,爲什么說格局拐點未至?行業長期出清要從存量和增量兩個維度理解。一是 存量的行業整合,巨頭下場打價格战,出清一波中小品牌。二是增量的玩家不再進入, 通常發生在行業不再增長,或者盈利能力極差的時點。啤酒&空調&預調酒出清的共同規 律也是如此。但不管是存量還是增量維度,目前底料行業,並不處在長期出清拐點。

增量維度:成長性、盈利性好,門檻低,還是會有新品牌進入。底料進入門檻低, 行業未來三年仍保持中高個位數的增速,並且主要企業目前盈利仍然可觀,即使是 在 21 年調整期,頤海淨利率 13%,天味因爲自身調整受損,淨利率也在 9%。而餐 企小肥羊/秦媽/德莊底料毛利潤空間在 15%左右,預計淨利率中高個位數左右。可見, 底料相對好做的生意屬性和優成長性,決定了目前寡頭靠價格战搶存量份額的訴求 弱,而對金龍魚來說,糧油主業淨利率約 3%,底料淨利率只要高於 3%還是有吸引 力。

存量維度:行業性價格战概率低,現存中小品牌很難出清。消費兩類生意模式容易 整合集中,一類是生產端成本優勢效率領先發揮到極致的,通過制造便宜搶份額; 一類是需求端存在情感屬性和品牌溢價的,通過賣的貴搶心智。生產端,底料直接 材料佔比高,上遊牛油、花椒等農產品爲主,下遊客戶高度分散,帶來大廠生產端 規模效應也有限。天然使得行業集中度低,寡頭決策也相對獨立。所以在頤海年初 對 40%產品降價約 7-10%後(降價後仍在行業中等價位),大部分玩家並沒有跟進。 需求端,類比啤酒精釀等高端化布局、空調 04 年能效指標建立、RIO 定義並教育品 類,都可以作爲龍頭企業的品牌區隔,同樣可類比白酒消費升級,名酒價格帶拉开後格局分明,而低端酒仍在混战。但目前看,底料尤其是 2B 渠道,同質化仍然嚴重。

(二) 分賽道推演:C 端相對集中,B 端割據分散

分賽道看,佔大頭的 B 端更分散,C 端將趨向相對集中。結合火鍋餐飲規模及底料單均 成本佔比的測算,考慮炒菜等其他業態,B 端底料終端規模 400-500 億;C 端考慮天貓與 商超已經接近60億,疊加其他渠道,行業整體銷售額預計在150-200億。B端佔比約70%。

C 端產品和口味不是壁壘,更注重品牌和購买便利度。大部分消費者購买底料習慣, 其實跟基礎調味品比較像,對特定品牌具備粘性,對底料嘗新的欲望更愿意通過火 鍋店解決。同時,產品端的弱差異屬性,也決定了誰先接觸到消費者,誰就能借味 蕾記憶產生復購。所以 2C 底料,品牌心智和渠道布局,是一個不斷加強正反饋的過 程,這也是過去天味頤海底料增速高於 2C 整體的原因。整體而言,2C 企業可以相 對集中,但並不能排除主打新賣點的线上品牌布局,和產業資本切入分流。

B 端貼近餐飲,小 B 注重成本,大 B 重品控和服務。底料下遊渠道細碎,在餐飲端應用涵蓋火鍋/冒菜/麻辣燙/香鍋/串串香,甚至還可以炒菜。但餐飲門店模型脆弱, 迭代也快,部分還涉及到風味的定制和服務,行業存在很多小的代工廠,優勢在極 高性價比和服務。而部分非連鎖企業考慮到品控和及時響應,往往會自制底料。大 餐企會同時選擇幾家供應。下遊分散渠道細碎,使得格局天然難集中。

進一步的,BC 不同的生意屬性和競爭要素,決定了 C 端相對集中,B 端大概率分散:

C 端趨向集中,CR1≈15%,寡頭仍在搶份額。C 端頤海獨大,21 年底料營收 18 億, 线下網點約50w,品牌力難以撼動。其次二梯隊天味/紅太陽/聚慧/德莊/橋頭約10億。 天味和紅太陽是傳統零售思路。其他像聚慧 2 小 B 爲主;德莊/橋頭有自家門店。未 來我們更看好頭部三家優勢持續拉开,其中頤海下沉搶份額,市佔有望進一步提升, 天味底料復蘇企穩,紅太陽加速全國化,CR3 有望從目前約 30%提升至 40%。

B 端仍然混战,CR3<20%,遠期提升空間不大。B 端目前 CR3<20%, 除頤海供應海 底撈 18 億外,行業大部分是 10 億級企業,而頤海 2B 成長性有限,其他多爲大代工 廠,前文也已經論述過,底料生產端規模效應弱,需求端品牌區隔弱,使得集中度 很難再提升。但總結來看,龍頭做大有兩種思路,一是綁定超級頭部品牌做全國化, 這種模式往往可遇不可求,比如頤海&海底撈,而且餐企做大後也會產生供應商多 元化訴求,部分會傾向於自己往上遊延伸,自建底料工廠,比如川鍋壹號&美鑫、 大龍燚供應鏈聯盟模式。二是切中小 B 做代工,籠絡長尾市場,如聚慧。

綜上,底料行業絕對集中難,而擾動格局均衡的變量在於資本化加速。22 年 6 月草原紅 太陽辦理輔導備案登記,22H1 從北方市場積極南擴,底料增速也高於行業,线上加大底 料活動力度,在同梯次企業裏定價最低。一如頤海天味上市後拉开與二梯隊的差距,雖然在行業相對成熟期,資本化對企業跑馬圈地的邊際效用遞減。但可以穩固頭部企業份 額,利好格局集中。其次海天/金龍魚等產業資本後續的態度和動作,也是擾動項。

(三) 企業展望:關鍵玩家的關鍵問題

梳理行業主要玩家,頤海、天味目前底料 2C 最強,而海天是 2C 基礎深厚的平台型企業。

1、頤海:關聯方放緩?向第三方、下沉要市場

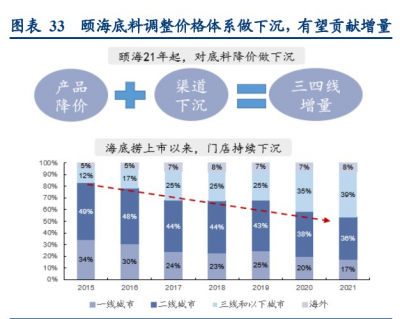

市場擔憂頤海底料的成長性,主要是關聯方增速預期放慢,但未來增量更多在第三方。 頤海初期背靠海底撈成長,但海底撈溢價低,過去 6 年 cagr26%,低於第三方 39%的 cagr。 年內看,海底撈 21 年底閉店 200+,短期疫情影響門店客流;長期也不宜有太高的开店 預期,我們預計能給頤海底料業務貢獻穩增。而第三方主要 2C,極少部分 2 流通小 B, 第三方仍有望保持高於行業的增速,2C 佔比提升,也可能帶來底料整體業務毛利率提升。 具體實現路徑上,調價+分拆三四线經銷商,積極下沉要市場。頤海由於定價略高,過去 主战場在一二线城市。從 21 年起,頤海調整價格體系,目前线上售價在同梯次企業裏極 具性價比,同時對三四线城市經銷商做拆分,單獨招商積極下沉,我們也看到海底撈過 去下沉,帶動門店結構中一二线城市佔比從 15 年 83%降至目前 53%。

類比餐飲消費,底 料客單價低,也不受消費場景限制,而且有強品牌加成,是线下餐飲的有益補充,特別 是疫情教育後具備下沉空間。綜上,在份額優先战略下,頤海市佔率有望進一步提升。 而未來長期展望,底料方面持續鞏固領先優勢,方便速食看品類延伸和新品布局,中式 復調仍在培育。H1 渠道反饋方便速食高增,底料環比改善,經營勢頭良好,但關聯方關 店調整或拖累整體增速。業績端,考慮到降價後公司仍加大對渠道補貼,上半年油脂、 下半年辣椒等成本的擾動,短期可能帶來底料業務盈利承壓。但長期來看,頤海仍是底 料質地優質企業,有望在階段性出清期擴大份額,方便速食也帶來了更大的增長空間。

2、天味:長期成長路徑?底料調整落地,中式復調接力

短期調整落地,經營改善已經形成一致預期,其中底料恢復雙位數以上增長。天味 20H2 全力壓貨,但 21 年初遭遇庫存積壓、激勵不及預期、內部近半人員流失、疫情反復擾動, 21Q3/Q4 經歷業績至暗時刻。體現在內部治理上,過去天味目標激進,大經銷商制管理 粗放,雙品牌發展跛腳。公司管理層對症下藥,一是組織架構調整,往管理精細化轉型。 二是持續推進公司內部和渠道去庫存。三是理性下調股權激勵目標,提高可達性。在 21 年深度調整後,21Q4毅然放棄全年目標,22年輕裝上陣,22H1營收/利潤同增19%/120%。

經營改善持續兌現,22 年利潤彈性可期。展望全年,收入端,手工牛油、酸菜魚持續發 力(Q1 兩大單品佔比從 30%→35%),小龍蝦調味料 5 月已完成全年目標,股權激勵 15% 增速目標穩健。利潤端,底料競爭趨緩費投降低,油脂價格下行,而辣椒主產區山東河 南受損,有一定壓力,但考慮到公司積極囤貨鎖價,低基數下利潤彈性仍充足。 長期更應關注單品成長邏輯是否順暢。復調除底料之外,品類細碎,規模性往往也更弱, 需要不斷去切下一個大單品,過去天味被驗證的,有手工牛油底料、酸菜魚、小龍蝦調 味料。但未來成長方面,在現有單品全國化放量的基礎上,需要有大單品持續接力。而 另外一個增長點是定制餐調,公司 22 年 4 月投資定制湯料企業獨鳳軒,內部規劃定制餐 調未來五年保持 50%cagr,佔營收 20%。盡管天味川調研發前瞻,營收已接近底料,21年定制餐調也保持 56%高增,但復調生意模式下,還是比較考驗企業選品和管理能力, 考慮到公司組織渠道仍在磨合,仍需持續跟蹤與驗證,建議緊密關注改革與恢復情況。

3、海天:底料遇阻?核心還是战略切換

海天底料不及預期,主要是資源和打法不匹配,重心仍在原有業務。一是產品线不完善, 海天最初推新只有 4 款 sku,後增加至 9 款(线上),而且側重需要重新品類教育的地域 風味(雲貴酸湯、韓式部隊鍋),而不是川派蒙派這類成熟口味。二是品牌心智尚未建立, 海天跟底料的品牌關聯太弱,既沒有性價比優勢,也沒有品牌力支撐。三是終端推廣上, 仍採取類成熟產品醬油的營銷模式,單純依靠品牌和渠道優勢,終端支持弱,靠搭贈促 銷,渠道的補貼和支持必須要銷量達到一定規模,但本身新品起量就難,陷入了有政策 無激勵的困境。從战略資源配置角度看,在海天主業利潤更高且滲透率仍可提高的背景 下,疊加疫情下的行業壓力,選擇聚焦醬油蠔油等大單品,也可以更好的應對危機。 放眼行業,海天現象並非個例。大部分基礎調味品公司做底料也基本是卡位爲主,初衷 是布局卡位,集中在线上銷售,线下幾乎無產品陳列,資源投放還是在主業。此外,巨 頭金龍魚從 2C 自有品牌轉向底料工廠做源頭生產,直接對接中小 B 餐企,渠道調研反 饋,目前牛油品項規模在 1 億左右,跨賽道精力目前更多放在醬油和央廚預制菜。

而如果參照日本復調龍頭,恰恰是战略重視度和打法匹配,導致最終路徑分野。20 世紀 60-80 年代是日本復調發展黃金期,也吸引了衆多公司布局,既有丘比、味滋康圍繞沙拉 醬、醋等大單品積極創新,也有味之素接連布局湯料、蛋黃醬、中華菜式調味料等品類, 帶來了行業的創新與發展。但老牌龜甲萬,在布局時點和战略重視度上明顯落後。

味之素在復調最初發展階段便布局,公司成功在於先發優勢、強創新與營銷力。味 之素在 1958/1968/1970/1978 年分別進入湯料/蛋黃醬/面包黃油/中華菜式調味料市場, 公司借助強大的研發能力不斷推陳出新,目前共 26個復調子品牌,總計近 130 個 sku,在味精&高湯&清湯&組合調味料上領先。總部市場營銷團隊人數比例也從 1965 年的 18.4%上升到 1980 年的 48.2%,零售渠道掌控力大幅增強。根據歐睿數據,目 前味之素爲復調第三,僅次於原本就是復調起家的優勢企業丘比與好侍。

龜甲萬因战略重視度不足,錯失復調發展的最初機遇。1960s 日本出現 Ebara 烤肉醬 等高速增長的復調企業,龜甲萬作爲其醬油供應商,也積極延伸出面條湯底“萬面”, 但龜甲萬醬油品牌勢能強勁,是躺着賺錢的生意。而發展復調將與下遊客戶正面競 爭,存在試錯成本,企業战略重視度和投入不夠,萬面最終失敗,這一階段龜甲萬 僅以分銷 Del Monte 的番茄醬入局復調。直到 90s 復調逐漸取代基礎調味品,龜甲萬 才重新轉移重心,相繼布局湯料/調味醬/定制菜單復調,但由於彼時復調市場已接近 飽和,進入難度加大,後期雖投放高營銷費用,仍落後於其他先發力龍頭。

四、從品類看競爭迭代:復調开闢第二战場

復調品類多樣,企業競爭往往也需要迭代。而底料先行後,由中式復調开闢第二战場。 千億復調市場,底料率先資本化和規模化,已步入品類成熟期,但不斷有新品類導入, 龍頭成長邏輯也拓展到其他中式復調。其中,天味 21 年川調規模已經跟底料接近,頤海 也在重點推進筷手小廚,中式復調成爲第二战場,也是復調中高景氣品類。故本部分從 底料格局復盤升維到復調整體,探討品類演化、競爭路徑和企業战略,希望能有所啓發。

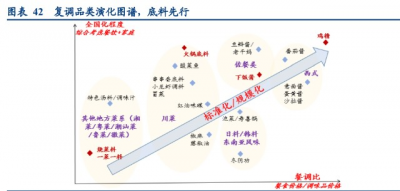

(一) 復調演化:跟菜系走,餐調比由高往低演進

復調從早期獨立於菜系,到現在跟菜系走,本質上是餐調比由高往低演進。

早期出現的復調品類以雞精、調味醬爲主,獨立於菜系存在。復調發展早期,品類 邏輯跟基礎調味品接近,使用場景並不受限。但品類延伸性越強,空間越大,比如 調味醬從單一口味的豆瓣醬,發展到佐餐的老幹媽,再到食材化的大塊牛肉香菇醬。

但復調演化到現在是跟菜系走,菜系的標准化和全國化決定了復調規模化的難度。 菜系標准化程度越高,意味着復調替換基礎調味品帶來的效率提升更高;而菜系全 國化程度越高,則對應復調市場越大。從我國復調演進看,西式快餐全國化首先帶 來了番茄醬等的規模化。中式復調中,類比粵菜北上帶火了廣式醬油與蠔油,川菜 全國化也帶動了川調熱,典型是火鍋底料。其次是地方菜系,往往是越重調味或調 味復雜度越高,復調越有應用空間,比如川菜/湘菜復調>調味清淡的閩菜/江浙菜。

隨高餐調比往低餐調比演進,也對應着工業化先後和單品空間。從萬菜皆可用,到綁定 菜系,再到一菜一料。其實是用前端烹飪的高效操作彌補了後端生產規模性的減弱,也 對應着一款菜品裏的餐食價格/對應調味品價格從高往低,對應不同的發展次序和空間。

高餐調比易切入,低餐調比逐步接力。從雞精(餐食 100/雞精 2)>佐餐醬(餐食 100/ 拌飯醬 5)>火鍋底料(餐食 100/底料 10)>酸菜魚(餐食 20/酸菜魚料 8)>燒菜料 (餐食 20 元/燒菜料 10 元)。總體上,復調餐調比高則復調成本佔比低,易於工業 化切入率先打开市場,比如雞精/拌飯醬/底料等。而後續低餐調比發展更快,典型是 紅燒肉汁/麻婆豆腐/魚香肉絲等燒菜料,對應一菜一料,味型往往更靈活。

高餐調比天花板更高,低餐調比空間天然受限,格局也更加分散。高餐調比品類往 往規模更優,滲透率越高,更易工業化起量,而低餐調比勝在單價高。典型如雞精 太太樂產值 27 億,更多靠取代味精起量;醬類本身細分品類衆多,老幹媽辣醬 50 億一騎絕塵,海天黃豆醬亦是 10 億級以上單品;再往後底料頤海大單品 10 億左右, 天味手工牛油底料與老壇酸菜魚 21 年合計約 6 億。最後興起的燒菜料品類細碎,單品規模更小,格局也更分散。而調味品百強數據表明,這一規律同樣適用於單調。

(二) 競爭全覽:金字塔結構,腰尾部企業常見

復調較低的滲透率,帶來腰尾部企業常見,且多專注細分品類。對比醬油/醋滲透率接近 100%,復調起步較晚,滲透率約 26%,其中底料約 40%。低滲透率決定復調行業格局呈 金字塔型,10 億以上的企業相對稀缺,而 10 億級企業,大部分已經從優勢品類過渡到 全品類、多元化布局階段,目前在向平台型企業轉型。再往下,1-10 億的腰部企業常見, 1 億以下則以初創的新消費品牌爲主,味型單一,受衆聚焦,而且品牌的淘汰率高。 強勢菜系對應的復調企業有集群效應,典型是川調,近年湘菜也在崛起。代表性的川調 品類包括底料/佐餐醬/豆瓣醬/調味油/蘸料,川菜全國化孕育了頤海/天味/聚慧/橋頭等巨 頭,同時川調協會等也從產業和政策層面推動了川調標准化和全國化。但即便川調規模 化程度最高,整體市場仍分散,10 億以上企業約 5~10 家,1-5 億企業約 70 家,除頭部 企業外,整體仍處於有品類無品牌階段。結合我們梳理也可以發現,單品型公司大部分 都是川調起家,而其他菜系對應的復調企業,大部分是多 sku 的渠道型思路。若從下一個興起的菜系看,湘菜全國化和資本化加速,也出現了炊煙&文和友&費大廚等品牌。

(三) 战略抉擇:單品 VS 渠道,味型與餐調比的平衡

在復調從高餐調比往低餐調比演進的大潮中,企業如何定位與決策?我們也從微觀視角, 結合底料巨頭復盤和復調演進規律,探討復調企業的定位/選品和進階。

1、企業定位:單品型全通路,渠道型多味型

從战略定位看,復調企業可分類爲單品型、渠道型。定位不同本質上是味型與餐調比的 平衡,單品型企業優先做味型固定、能上量的高餐調比品類,可以充分發揮規模效應, 如雞精/番茄醬/拌飯醬。相反,渠道型企業通常味型更靈活,如果涉及到定制生意,管理 的 sku 多至上千,對應千店千面,一客一菜一料,餐調比則往往較低。

單品型:以產品爲矛,拓寬渠道,打爆品能力更關鍵。好的大單品往往可以做到全 渠道通用,但單品型企業更通常在小 B 或 C 端滲透,最極致的是老幹媽,作爲國民 辣醬大單品,20 年營收 54 億。其次是太太樂,新消費裏首推飯掃光,首創下飯菜 定位,最初從商超做起,後續發力餐飲與特渠,也從线下轉线上。主打一餐一盒的 虎邦辣醬,雖然靠綁定外賣起家(外賣商戶>10 萬家),但在優勢地區也布局商超、 團購等。而番茄系列出圈的澄明,21 年已經進駐 5k+鍋圈門店,並爲餐企柔性定制。 對單品型企業而言,打爆品是關鍵能力,其次才是多個渠道復用的規模效應。

渠道型:以渠道爲盾,做全品類,側重供應鏈管理。渠道型通常對接中大型連鎖餐企,典型如定制餐調企業日辰/寶立前五大客戶均佔營收 40%以上,下遊客戶涵蓋但 不限於百勝/聖農/泰森等,往往用上千SKU 對接下遊門店,做口味的定制化。此外, 這部分企業也經常拿通用品對接餐飲小B 渠道,其他細分渠道包括航空/外賣/團餐/ 食品加工企業,比如聚慧下遊對接的餐企達 5000+,味群食品下遊對接康師傅/統一/ 金鑼等食品加工企業。對渠道型公司來說,多 SKU 對接多渠道,如果涉及到定制化 生意模式,企業的供應鏈管理能力更爲關鍵。

2、選品思路:直接切低餐調比,或重做高餐調比

復調大單品成長邏輯兩條,一是類基礎調味料形態,如雞精、調味醬;二是餐飲驅動型, 如火鍋底料、酸菜魚調味料。前者規模效應強,典型太太樂雞精、老幹媽,海天調味醬 也接近 30 億營收。這類大單品的共同點在於,消費場景不受菜系限制,用法類似基礎調 味料,但也因爲高餐調比,易工業化,往往被巨頭搶佔。而餐飲驅動型,是指消費者選購調味品需要味蕾記憶,餐飲消費本身就是復調最好的啓蒙教育。17、18 年火鍋興起, 19、20 年酸菜魚興起,對應底料/酸菜魚調料在餐飲端邏輯被驗證後,同樣滲透到家庭端, 空間可觀。其中底料規模最大,酸菜魚、小龍蝦調味料 C 端規模預計也在 10 億以上。 那么,針對兩類大單品思路如何選品呢?

一是遵循類基礎調味料的邏輯,把高餐調比品類重做一遍。如虎邦針對外賣渠道做 小規格的盒裝辣醬;禧寶制研辣醬則主打米其林星級味覺研發,定位中高端;澄明 主打 7 度最佳酸甜比的番茄底料。高餐調比品類的機會在於,現有領先品牌往往比 較傳統,定位高性價比與大衆化,比如老幹媽、郫縣豆瓣醬。而新消費群體對產品 理念和品質的追求,也給了這些品類重做一遍的機會。

二是沿着餐飲驅動型思路,切導入期的低餐調比品類。這類復調特色在於調味復雜, 但食材操作簡單,典型是麻婆豆腐。而近年來疫情影響餐飲承壓,復調大單品的創新和湧現確實不如前幾年。但也出現了一些高熱度的休闲餐飲,如串串香/鉢鉢雞/ 小龍蝦調料等。低餐調比的弱規模性,也使得對應企業的成長邏輯更細碎,比如川 娃子在鉢鉢雞調料/燒椒醬/油潑辣子等小品類領先,綜合體量達 5-10 億。而疫情同 樣加速了復調場景遷移和家庭消費升級,也催生了主打烤翅/烤肉醃料的小熊駕到等。

進一步的,在復調大單品稀缺背景下,構建產品組合及拓品類是成長關鍵。與基礎調味 料不同,復調更貼近餐飲和服務,本身大單品稀缺,除底料頤海與辣醬老幹媽外,行業 內在 2-5 億的單品較少,大部分集中在 1 億以下,使得構建產品組合與拓品類非常關鍵。 但管理能力有邊界,龍頭拓品類需有的放矢。過去復調龍頭拓品類的思路,一是相關性 品類原則,如天味圍繞川調做多元化,並通過參股上遊原料商、投資下遊定制餐調企業 打造產業生態圈。頤海則依托底料开發方便速食及中式復調。仲景在香菇醬的基礎上, 選擇醬類與香菇衍生品發力。二是龍頭拓品類,多從高餐調比往低餐調比拓展。但企業 管理能力有邊界,調味料行業相對傳統,原有的商業模式與運營能力較難支撐多元化擴張,盲目多元化可能帶來發展降速,比如安記大健康食品战略不溫不火,周君記的火鍋 旅遊工業園虧損、王守義布局房地產和投資豆撈火鍋店無果,老幹媽地產投資房虧損。

3、進階之路:0-1 差異化加速,1-100 精細化提效

對战略定位與選品的討論,始終繞不开企業發展階段,但不同階段核心矛盾不一。大部 分復調企業仍然處在 0-1 的跑馬圈地階段,初期憑借差異化的產品定位切入行業,在資 本化助力下,得以加速搶佔份額。但進階到第二階段,隨着企業管理 sku 增加,覆蓋渠 道和區域擴張,更考驗企業內功,對企業精細化管理和高效運營能力要求更高。巨頭進 階的發展战略,也從早期的加大市場推廣、持續开拓網絡,到組織架構與管理提效。

其中,典型案例是天味 vs 頤海,天味過去粗放管理,加劇經營波動,但頤海始終穩扎穩打管理精細。天味早期垂直架構,採用職能部門+大區管理形式,業務員直接向區域經理 匯報;渠道管理粗放,過分強調收入考核,政策執行一致性弱,激勵兌現性不足,人員 流動大。針對行業困境下放大的內部瑕疵,公司也及時做了動態調整。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關信息,請參閱報告原文。)

精選報告來源:【未來智庫】。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:復合調味料行業研究:從底料格局復盤,看復調演進

地址:https://www.breakthing.com/post/15439.html